은행들 최소 10%~40% 지분 정리할 듯

단일 후보에 경영권 매각 가능성 낮아

비상장사 소수지분…배당수익이 투자 유인 요소

-

[09월21일 08:00 인베스트조선 유료서비스 게재]

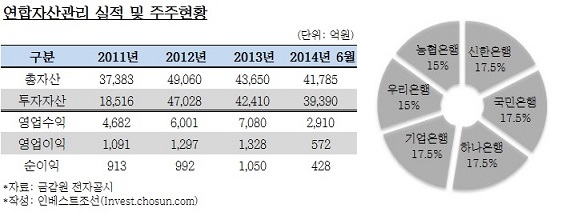

부실채권(NPL) 투자·관리 전문회사 연합자산관리(UAMCO·유암코) 지분 거래에 투자자 시선을 끌만한 요인은 사실상 '배당금'이 전부라는 평가다. 은행들이 경영권 지분을 내놓을 가능성이 낮은 데다 회사가 상장사도 아닌 까닭이다. -

유암코는 지난 2009년 신한·국민·하나·기업·우리·농협 등 6개 은행이 공동 출자해 설립됐다. 존속기한은 2014년까지였으나 2019년 5월까지로 한 차례 연장했다. 주주들의 보유 주식 매각 등 지분분산을 전제로 결정된 사항이며 주주 구성이 바뀌면 영구법인이 될 수 있다.

은행들은 지난 17일 JP모간을 지분 매각 자문사로 선정했다. 어느 은행이 얼마의 지분을 내놓을지는 확정되지 않았다. 자문사 선정 입찰제안요청서(RFP) 상 매각 대상 지분율은 최대 40%까지로 명시돼 있었다.

은행법상 특정 회사 지분율이 15%를 초과하면 자회사로 편입해야 한다. 그러나 은행들은 실질적으로 유암코를 자회사로 여기지 않고 있는 터라 지분율 조정이 필요하다.

다만 경영권이 포함될 정도의 지분은 나오지 않을 것이란 분석이다. 매각 대상 지분율이 40%로 정해진다 해도 다수의 투자자들에 쪼개 파는 방식을 택할 것이란 설명이다.

한 은행권 관계자는 "주주로 있는 은행들은 NPL을 처리해주는 유암코의 존재가 든든했을 것"이라며 "지분이 낮아지면 은행들이 임원도 파견 할 수 없고 영향력이 축소되는 등의 상황을 우려하고 있는 분위기라 대량 지분이 나오긴 쉽지 않다"고 전했다.

-

이 경우 투자자들은 10% 이하의 소수 지분에 만족해야 한다. 매각 측이 내세울 수 있는 투자 매력이 배당수익으로 지목되는 것도 이 때문이다.

업계에서는 유암코 지분 인수로 최소 연 5%가량의 배당수익이 가능할 것으로 보고 있다. 2%대에 머물고 있는 시중금리에 비하면 고수익 투자처가 될 수 있다. 최근 유암코는 2002억원의 현금배당을 실시했다. 은행들이 투입한 자금(4860억원)과 지분율 등을 감안하면 연 배당수익률은 약 8%로 추산된다.

한 투자업계 관계자는 "유암코가 비상장자라도 이익을 꾸준히 낸다면 배당수익을 꾀하고 투자하는 의미가 있다"라면서 "생명보험사 등 일정한 캐시플로를 원하는 투자 수요가 많을 것"이라고 내다봤다.

유암코가 기업공개(IPO) 계획이 불투명해 확실한 투자회수 방안도 마련돼야 한다. 다른 관계자는 "소수 지분이라면 투자 회수 방안을 마련해줘야 하는데 어떤 권리를 주느냐에 따라 투자 수요가 갈릴 것"이라며 "만약 투자자가 없다면 수익률을 더 붙여서 팔자고 논의할 수도 있다"고 덧붙였다.

이미지 크게보기

이미지 크게보기