SK그룹, 회사채 발행량 전년 동기比 60%↑

3분기 누적 발행 규모 4兆 육박

SK가스·SK브로드밴드 등 시설투자 자금 마련

-

[09월30일 17:00 인베스트조선 유료서비스 게재]

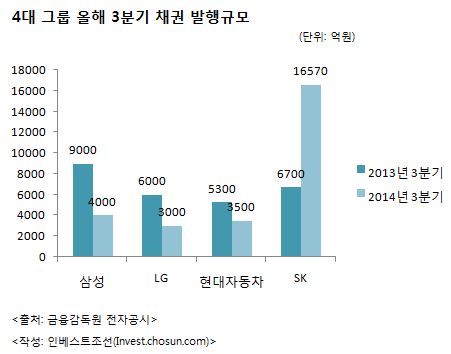

올해 상반기에 이어 3분기에도 4대 그룹 중 SK의 회사채 발행 규모가 가장 컸다.

30일 인베스트조선이 집계한 리그테이블에 따르면 삼성·LG·현대자동차·SK그룹이 올 들어 3분기까지 발행한 회사채는 총 10조4825억원 규모다. 지난해 같은 기간의 규모인 9조800억원 대비 약 13% 증가했다.

-

하반기 들어 4대 그룹의 시설투자 움직임이 그리 활발하지 않은 가운데 차환해야 할 회사채가 많았던 SK의 발행 규모가 두드러졌다. SK의 3분기 누적 발행량은 3조9670억원을 기록하며 4대 그룹의 전체 3분기 누적 발행량의 40% 가량을 차지했다. 3분기 발행량만 1조6570억원을 기록했다.

SK 계열사들의 채권 발행 목적은 차환이 주를 이뤘지만 에너지 계열사의 시설투자용 회사채 발행도 이뤄졌다.

SK가스는 7월 3000억원어치의 채권을 발행해 LPG(액화천연가스) 기반의 프로필렌 제조(PDH) 공장 건설 비용을 확보했다. LPG 선두업체인 SK가스는 올 초 국내 최초로 PDH 사업 진출을 발표한 이후 관련 투자를 진행 중이다. 이달에는 사우디아라비아 APC사와 합작사인 SK어드밴스드(SK Advanced)를 설립해 1조원이 넘는 투자금을 유치하기도 했다.

SK이노베이션은 해외 시장 진출을 위해 2600억원어치의 채권을 발행했다. 조달자금은 미국 오클라호마와 텍사스에 위치한 석유 광구 지분 매입에 쓰였다.

SK 다음으로는 LG의 3분기 누적 발행량이 가장 컸다. LG 계열사 중에서는 LG유플러스가 3분기에 유일하게 채권 발행에 나섰다. LG유플러스는 3000억원의 채권을 발행해 2000억원은 차환에, 1000억원은 LG전자·삼성전자의 단말기 대급 지급에 사용했다.

3분기까지 총 2조2855억원의 회사채를 발행한 현대자동차 계열사 중에서는 현대엠코와 합병한 현대엔지니어링이 채권을 발행해 토지 매입과 차입금 상환에 활용했다.

삼성 계열사 중에서는 삼성토탈이 4000억원어치의 회사채를 발행해 막바지 투자가 진행 중인 방향족 제품 생산사업에 투입했다. 삼성의 3분기 누적 발행 규모는 4 대 그룹 중 가장 적은 1조7500억원을 기록했다.

4대 그룹은 마지막 분기에도 차환 발행 위주로 발행을 이어갈 전망이다.

이미지 크게보기

이미지 크게보기