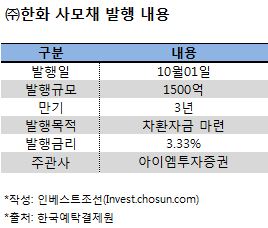

3년 만기 1500억 사모債 발행…발행금리 3.33%

"오너·계열사 리스크 여전해 공모債 수요예측에서 미매각 발생 가능"

-

[10월05일 12:00 인베스트조선 유료서비스 게재]

㈜한화가 이달 들어 사모로 회사채를 발행해 공모회사채를 갚았다. 좀처럼 축소되지 않고 있는 오너·계열사 리스크로 공모회사채 수요예측에 도전하기에는 무리라는 평이다.

5일 한국예탁결제원에 따르면 ㈜한화(신용등급 A0)는 지난 1일 3년 만기 1500억원 규모의 사모채를 발행했다. 조달 자금은 다음 달 17일 만기도래하는 1800억원 규모의 회사채를 갚는 데 쓰인다.

-

사모채는 공모희망금리를 정한 후 수요예측을 시행하는 공모채와 달리 고정금리로 자금을 조달하기 때문에 그만큼 발행 기업의 부담이 적다. ㈜한화 관계자 또한 "사모로 발행하는 것이 조달비용 측면에서 이점이 있어 투자수요를 찾아 발행했다"라고 밝혔다.

공모채 수요예측에서 확정되는 금리 동향도 영향을 끼쳤다. 김은기 NH농협증권 연구원은 "최근 회사채 금리가 수요예측에서 워낙 낮게 결정되다 보니 ㈜한화와 기관투자가들이 원하는 금리 수준이 차이가 날 수 있다"라고 말했다.

금리 차이가 나는 이유는 기관투자가들은 ㈜한화가 계열사 위험을 지닌 상황에서 오너리스크가 크게 완화됐다고 판단하고 있지 않은 까닭이다. 김민정 KTB투자증권 연구원은 "회사채 저금리 기조가 계속되며 기관투자가들이 이전보다 A급 회사채 투자에 둔감해지긴 했지만, A급 회사채 옥석 가리기는 여전히 진행 중"이라고 밝혔다.

특히 한화건설과 에너지 쪽 계열사들의 실적이 부진하다. 한화건설은 올 상반기 4000억원대의 해외사업 손실을 기록한 탓에 지난달 초 회사채 신용등급이 A0에서 A-로 한 단계 떨어졌다.

최근 역량이 집중되고 있는 태양광 에너지 부문 또한 기대됐던 실적 회복이 예상보다 느려질 것이란 전망이 나오고 있다. ㈜한화는 한화큐셀과 한화솔라원을 주축으로 태양광 부문의 사업을 확장 중이다.

회사채 수요예측에서 잇따라 쓴 맛을 본 ㈜한화가 공모채 발행을 부담스러워한다는 평가도 나온다.

㈜한화는 회사채 수요예측 제도가 도입된 2012년 이후 올해 8월을 제외하곤 모두 수요예측에서 대규모 미매각이 발생했다. 올 8월 진행한 회사채 수요예측에서는 발행 규모만큼인 2000억원어치의 기관투자자금이 참여했다.

증권업계 관계자는 "공모채 발행에서 계속 미매각이 발생하면 결국 시장과 제대로 소통을 못하고 있다는 것을 의미하고 이는 곧 회사 신인도 저하로 이어진다"며 "이 같은 부담을 최소화하기 위해 불가피하게 사모채 발행을 선택한 것 같다"고 전했다.

한화는 이로써 올해 만기도래한 회사채를 모두 상환했다. 내년에는 총 3000억원어치의 공모회사채 만기가 돌아온다.