용인 구갈·용인 남곡 매각 앞둬…연내 7:1 주식 병합 후 내년 초 2000억원 유상증자

-

[10월06일 16:00 인베스트조선 유료서비스 게재]

대성산업이 서울 신도림 디큐브 백화점을 오는 11월까지 매각하고 유상증자 등을 통해 내년 초까지 추가로 7000억원 이상의 자금을 마련하겠다는 계획을 내놨다. 이를 통해 내년 상반기 만기도래하는 채권과 금융권 차입금을 상환하는 등 2011년부터 진행해온 재무구조 개선 작업을 완료하겠다고 강조했다.회사의 경영난을 불러온 대규모 프로젝트파이낸스(PF) 사업은 지양하고 에너지 전문기업으로 거듭나겠다는 청사진을 제시했다.

6일 대성산업은 서울 여의도에서 ‘재무구조 개선 현황 및 향후 경영 로드맵’에 관한 기자간담회를 열어 이같이 밝혔다.

대성산업은 자산 매각의 핵심 가운데 하나인 디큐브백화점 매각과 관련해 "지난 7월 골드만삭스를 주관사로 선정했으며 11월 중에 세일앤리스백(매각 후 임차)형태로 매각을 완료할 예정"이라고 밝혔다.

우선협상대상자로는 신도림디큐브의 쉐라톤 호텔과 오피스빌딩을 매입한 JR투자운용이 선정됐다. JR투자운용은 리츠(REITs)를 세워 인수한다. 리츠의 실제 투자자는 외국에서 백화점과 쇼핑몰 투자 경험이 있는 해외 기관투자자인 것으로 알려졌다.

김정민 대성산업 상무는 “외국 투자자로 한정해 입찰을 실시했으며 10여곳이 관심을 보였고 4곳이 본입찰에 참여했다”며 “현재 매각 진행상황을 고려했을 때 인수자의 잔금납입까지 11월에 완료될 것”이라고 말했다.

거래 가격은 3000억원대로 알려졌다. 대성산업은 재매입 권리(콜옵션)을 갖지 않기로 했다. 김 상무는 “유통사업을 잘 키우고 정상화시키겠다는 게 대성산업의 기본 입장이지만 건물을 다시 매입하지는 않을 것이며 매각 협상에도 반영돼 있다”고 설명했다.

디큐브 백화점은 지난해 매출이 전년 대비 20.2% 늘었으며, 올해 상반기에는 전년 동기 대비 23.7% 증가했다. 영업이익은 적자지만 상각전이익(EBITDA)은 흑자로 전환했다.

-

이미지 크게보기

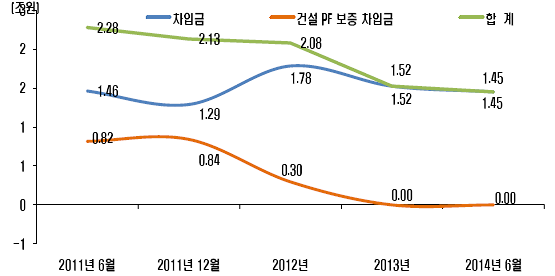

이미지 크게보기- 출처 : 대성산업, 본격적인 구조조정이 시작된 이후 대성산업의 차입금은 8300억원 가량 감소했다. 2011년 6월말 2조2800억원, 올해 상반기말에는 1조4500억원을 기록했다.

이외에 진행 중인 자산 매각 건으로는 용인시 기흥 역세권 부지 3-2블록과 관련 체비지가 있다고 언급했다. 대성산업은 투자회사들과 협상 막바지 단계로 빠르면 이달 중에 계약 체결을 기대하고 있다. 계획대로 완료될 경우 올해 자산매각 실적은 1조2000억원대에 달한다.

2015년에는 2090억원의 유상증자와 용인 남곡2지구 및 디큐브거제백화점을 매각할 예정이다. 용인 남곡 지구 역시 기흥 역세권 부지와 마찬가지로 대위변제를 통해 현물 취득한 자산이다. 양지파인CC가 인접해 있다. 원매자가 있어 디큐브 백화점 매각 후 본격 협상에 나선다는 계획이다.

재무구조 조정의 마침표를 찍게 될 유상증자는 대주주의 참여 속에 실권주에 일반 공모 형태로 진행한다. 대성산업은 대성합동지주 외 특수관계인이 76.28%의 지분을 보유하고 있다. 김 상무는 “대성합동지주는 1000억원 가량의 현금을 보유하고 있으며, 그 밖의 투자자도 확보하고 있어 대주주에게 배정될 주식을 소화하는 데 문제가 없다”고 말했다. 별도의 투자자 성격에 대해 재무적투자자(FI)로 보긴 어렵다고 덧붙였다.

발행 예정 주식의 20%는 우리사주조합에 우선 배정된다. 유상증자에 앞서 이월결손금 보전을 통한 재무구조 개선을 목적으로 오는 12월에 보통주 7주를 1주로 병합하기로 했다. 자본금이 1431억원에서 203억원으로 줄지만 자본총계는 변함이 없다. 대신 1230억원의 감자차익이 발생한다.

신정목 KB투자증권 이사는 “자산을 매각하게 되면 매각 손실이 발생하기 때문에 올해 말에는 상대적으로 부채비율이 상승할 것”이라며 “재무구조 개선의 마지막을 유상증자로 하는 것”이라고 설명했다.

자산 매각과 유상증자로 마련된 자금은 우선 내년 2월 1500억원, 4월 2100억원 만기도래 채권을 비롯한 차입금 상환에 사용된다. 지난 2013년 정책금융공사와 산업은행으로부터 받은 협조융자(현재 잔액 4800억원)에 대해서는 일부 상환하고 일부는 차환하기로 했다.

대상산업은 내년 말 차입금 규모를 6700억~6800억원으로 산업은행 담보부 차입금 3200억원, 석유공사 차입금 250억원, 대성합동지주 차입금 1550억원이며 시장성 차입금으로 1700억~1900억원으로 예상했다. 부채비율은 200% 초반으로 떨어진다.

시장성 차입금은 회사채이다. 대성산업은 자산 매각 및 유상증자 완료, 기존 사업의 현금흐름을 감안했을 때 이 정도의 채권 발행은 가능할 것이란 판단을 하고 있는 것으로 풀이된다.

건설업은 소규모 계열사로 남기며 대규모 개발 사업은 하지 않겠다는 입장을 재차 강조했다. 백화점 사업은 계속 유지한다.

김 상무는 “디큐브시티는 대성산업에게는 고향과 같은 상징성이 있는 곳으로 백화점은 위치가 좋아 정상화 또는 이익을 낼 수 있는 곳으로 운영할 수 있는 자신감이 있다”고 말했다. 열병합발전소인 DS파워는 향후 콜옵션을 행사해 되찾아오겠다고 밝혔다. 대성산업은 DS파워 주식 29%를 보유하고 있으며 2018년3월부터 2023년3월까지 주식매수선택권을 행사할 수 있다.

김 상무는 “빠른 시일 내에 주주 및 투자자들이 만족할 수 있는 경영 정상화 실적을 보여드릴 것”이라고 말했다.