오는 11월까지 투자자 모집 후 발행 전망

-

[10월15일 14:37 인베스트조선 유료서비스 게재]

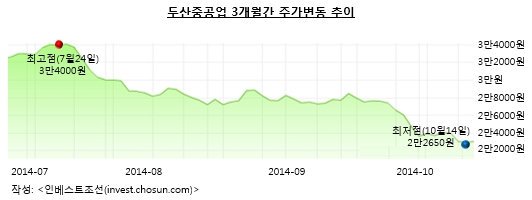

두산중공업이 추진 중인 전환상환우선주(RCPS)의 발행규모를 4000억원대에서 3000억원대로 줄일 전망이다. 최근 3개월간 주가가 35%나 떨어져 이전만큼 큰 규모로 발행을 추진할 수 없게 된 까닭이다.

15일 증권업계에 따르면 두산중공업은 오는 11월경 RCPS의 발행을 완료할 계획이다. 현재는 산업은행이 운용사(GP)를 맡아 사모펀드(PEF) 결성을 위해 투자자(LP)를 모집 중이다. 두산그룹 계열사 및 국내 일부 연기금과 증권사 등이 참여를 검토하고 있는 것으로 전해졌다.

두산중공업은 당초 최대 5000억원 규모의 RCPS의 발행을 추진했다. 다만 최근 주가하락으로 인해 시가총액이 감소함에 따라 발행 규모도 줄어들 것이라는 분석이다.

현행 자본시장과 금융투자업에 관한 법률 제270조에 따르면 PEF 는 출자회사의 지분 10% 이상에 투자해야 한다. 처음 RCPS 발행을 준비할 땐 이 10%를 기준선으로 삼다보니 4000억원 가까운 금액이 언급됐지만, 시총이 줄면서 자연스럽게 예상 투자금액도 줄어든 것이다.

-

두산중공업의 주가는 지난 14일, 지난 5년 중 신저가(2만2650원)를 기록했다. 이에 따라 지난 14일 기준 두산중공업의 시가총액은 약 2조4044억원으로 회사가 RCPS의 발행을 계획하기 시작한 지난 7월 시가총액은 최대 3조6730억원 대비 65% 수준에 불과하다.

증권업계 한 관계자는 "현재 두산중공업의 주가가 계속 하락함에 따라 RCPS발행규모도 당초 계획했던 것 보다 줄어들 것으로 보이다"며 "PEF가 경영에 참여하기 위해서는 10% 이상의 지분을 보유해야 하는 만큼 약 3000억원 규모의 발행이 추진될 것으로 예상된다"고 말했다.

두산중공업의 부채비율은 지난 6월말 기준 약 270%로 재무구조 개선이 필요한 상황이다. 당초 우리투자증권과 트리니티투자자문 등이 재무적투자자(FI)를 모집하고 RCPS 발행 추진을 권유했지만 두산중공업이 원하는 규모에 다소 미치지 못했던 것으로 알려졌다.

이후 투자자 모집 과정에서 산업은행이 참여하고, 당초 우리투자증권을 통해 참여하기로 한 FI가 불참하게 되면서 산업은행이 거래를 주도하게 됐다.

두산중공업은 현재까진 최대주주인 ㈜두산의 도움 없이 발행을 추진한다는 계획이다. 기업이 RCPS를 발행할 경우, 최대주주가 투자자들의 투자금 회수(exit) 방안을 제시, 보호장치를 마련해 주는 것이 일반적이지만 자체 신용으로 자금을 조달한다는 계획이다.

이미지 크게보기

이미지 크게보기