현금창출력 약화로 단기자금 조달 규모 급증

-

[10월23일 17:12 인베스트조선 유료서비스 게재]

현대중공업의 조선 계열사들이 한달 새 1조원에 가까운 기업어음(CP)을 발행해 자금을 조달했다.

현금창출력이 약화되면서 단기자금 조달이 늘고 있는 것인데 그 규모가 다소 커서 우려스럽다는 의견이 시장에서 나오고 있다.

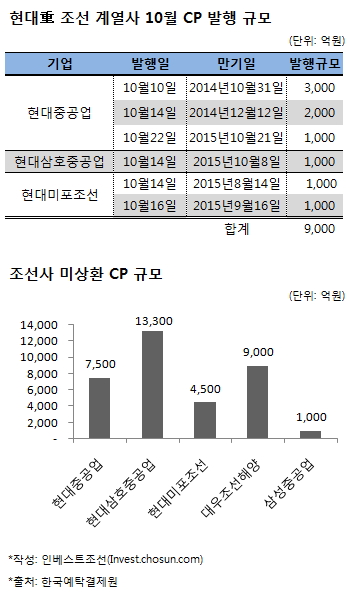

23일 한국예탁결제원에 따르면 현대중공업·현대삼호중공업·현대미포조선이 10월들어 발행한 기업어음(CP) 규모는 9000억원으로 집계됐다. 10월10일부터 10일22일까지 각각 6000억원, 1000억원, 2000억원씩을 발행했다. 만기를 20일에서 1년으로 다양하게 분산해 자금을 확보했다.

-

현대중공업 관계자는 CP 발행 목적에 대해 "차입금 상환과 효율적인 자금운용을 위해 단기자금을 조달했다"라고 밝혔다.

이같은 CP 발행 급증은 현대중공업이 올 상반기 대규모 영업적자를 실현한 여파로 풀이된다. 세 계열사의 올해 상반기 영업적자가 총 1조원이 넘어서고, 3분기 추가 손실 우려까지 더해지면서 현대중공업의 회사채 신용등급은 AA로 한 단계 하향조정됐다.

공모회사채로 자금을 조달하기가 어려워지자 단기자금 의존도가 커진 모습이다.

실제로 현대중공업의 신용등급이 강등되기 전인 9월 말 현대삼호중공업은 3년 만기 3000억원 규모의 장기 CP 발행을 계획했다. 그러나 현대중공업의 신용등급 강등으로 수요예측에 대한 부담이 커지면서 단기로 선회했다. 1년 이상 장기 발행의 경우 증권신고서를 제출해야 한다는 점이 부담으로 작용했을 거란 지적이다.

다른 조선사에 비해 현대중공업 조선사들의 미상환 잔액도 월등히 크다. 현대중공업 조선 계열사들의 CP 발행잔액(미상환 CP 규모)은 23일 기준으로 2조5300억원에 이른다. 이 중 1조3300억원에 이르는 CP가 현대삼호중공업이 발행한 규모다. 대우조선해양과 삼성중공업의 미상환 CP 규모는 각각 9000억원, 1000억원이다.

당장 CP를 조달하는 데는 큰 어려움이 없다. 한 크레딧 애널리스트는 "세 계열사의 CP 등급이 A1이라 단기자금을 운용하는 투자처를 통해 소화될 만하다"라고 말했다.

발행 편의성과 더불어 저금리 기조도 단기자금 조달을 부추기고 있다. 역대 최저 금리가 기조가 이어지는 가운데 90일물 CD 금리는 22일 기준으로 2.15%를 기록했다. 같은 날 기준으로 집계된 회사채 3년물 개별민평(민간 채권평가사가 집계한 금리 평균)인 2.78%보다 63bp(1bp=0.01%포인트) 낮다.

다만 문제는 앞으로 실적 회복이 쉽지 않을 전망이어서 이러한 단기자금에 대한 의존도가 커질 수 있다는 것이다.

한국기업평가 김봉균 수석연구원은 "저가수주 경쟁으로 받아 놓은 물량을 건조할 때까지는 실적 개선이 어렵다"라며 "저하된 수익성을 회복하려면 다소 시간이 소요될 전망"이라고 밝혔다.