AAA SK텔레콤 회사채엔 1.2兆 투자수요 몰려…역대 최대 규모

-

[10월27일 15:02 인베스트조선 유료서비스 게재]

기관투자가들이 연말결산(북클로징)을 앞두고 연일 회사채 '사자' 기조를 이어가고 있다. 이러한 분위기와 역대 최저 금리 기조가 맞물리면서 발행기업들은 저렴한 비용으로 자금을 조달하고 있다.

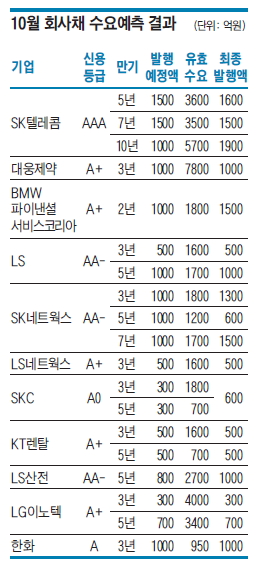

SK텔레콤·대웅제약·SKC·LS·SK네트웍스 등은 지난주 진행한 회사채 수요예측에서 발행예정액의 적게는 1.5배, 많게는 8배에 달해는 기관투자자금을 희망금리밴드 내로 끌어모았다.

-

특히 A급 회사채들의 선전이 돋보였다. 대웅제약은 발행예정규모의 무려 8배나 가까운 기관투자자금을 끌어모았다. 첫 AA급 제약사로 거듭날 수 있는 기대감으로 투자수요가 상대적으로 많이 몰린 것으로 풀이된다.

투자자금이 넘쳐나면서 발행금리는 개별민평(민간채권평가사가 집계한 금리 평균) 대비 21bp(1bp=0.01%포인트)나 낮은 수준에서 결정됐다.

BMW파이낸셜서비스코리아 또한 2년 만에 진행한 회사채 수요예측을 성황리에 마쳤다. 공모희망금리는 신용등급 A+ 2년물 금융채II 수익률의 산술평균에 -0.10~0.15%포인트를 가산한 수준이 제시됐다.

수입자동차의 인기를 증명하듯 투자수요는 금리밴드 하단을 한참 하회하는 -0.31%포인트까지 총 7700억원이나 몰렸다. A+ 2년물 금융채II 수익률의 산술평균에 -0.30~-0.23%포인트 내로 참여한 1800억원어치가 최종 유효수요로 집계됐다.

SK텔레콤의 4000억원 회사채 수요예측에서는 역대 최대규모의 유효수요인 1조2800억원어치의 기관투자자금이 몰렸다. 5·7년물에 비해 더 많은 이자수익을 낼 수 있는 10년물에 유효수요의 절반에 가까운 투자수요가 쏠렸다. SK텔레콤은 최종발행규모를 1000억원 늘린 5000억원으로 확정했다.

LS네트웍스도 발행예정액의 세 배에 달하는 투자수요가 참여하면서 수요예측 흥행에 성공했다. AA급의 SK네트웍스·LS등도 수요예측에서 발행예정규모를 훨씬 웃도는 투자자금을 모았다.

이러한 열기는 이달말과 다음달 실시되는 회사채 수요예측에서도 계속될 전망이다. 다만 A급 내에서는 여전히 선별적인 투자가 이뤄질 것이란 의견이다. 한진(A-)·포스코엔지니어링(A0)·폭스바겐파이낸셜(A+)·GS이앤알(A+)·율촌화학(A+) 등이 회사채 수요예측을 준비하고 있다.

김은기 NH농협증권 연구원은 "A등급 회사채는 신용등급이 안정적이 산업군 및 우량 그룹 계열사 중심으로 선별적인 수요가 여전하다"라면서 "그러나 금리 메리트에도 불구, A-등급에서 등급전망이 부정적인 기업의 회사채 수요는 제한적일 것"이라고 예상했다.