실적 쫓긴 금융당국·수익 목마른 증권사 이해관계 맞아 떨어진 셈

-

[12월09일 09:22 인베스트조선 유료서비스 게재]

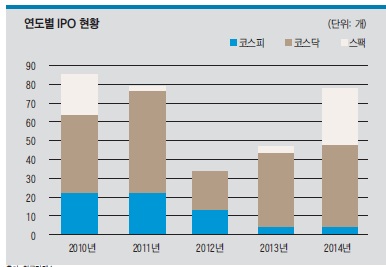

수(數)로만 봤을 때 올해 기업공개(IPO) 시장의 주인공은 삼성SDS도 제일모직도 아닌 기업인수목적회사(스팩;SPAC)였다. 시장은 건수 기준 지난해보다 두 배 규모로 성장했지만, 늘어난 숫자 중 대부분이 스팩이라 과연 의미있는 증가로 봐야하는지 의문이 제기된다.

인베스트조선이 집계한 2014년 IPO 리그테이블에 따르면 올 한해동안 모두 77곳의 기업이 신규 상장해 총 4조7332억원을 공모했다. 지난해 상장 기업 수는 40곳, 공모 규모는 총 1조3100억원이었다.

-

삼성SDS와 제일모직 등 조 단위 대어(大魚)들이 연내 공모를 진행하며 시장 규모가 급격히 팽창했다. 상장 기업 수도 지난해 대비 두 배 가까이 늘며 "올해 신규 상장이 30~40곳 늘어날 것"이라는 신제윤 금융위원장의 공언도 실현됐다.

그러나 질적인 면을 들여다보면 고개를 갸우뚱거리게 하는 요소들이 있다는 지적이다. 지난해 대비 상장 기업 수가 37곳 늘어났지만, 이 중 28곳이 스팩이다. 지난해 총 5곳 남짓의 스팩이 상장한 것과는 대조적이다.

올해 전체 신규상장 기업 수 대비 스팩의 비율은 36%에 달했다. 10곳의 기업이 상장했다면 그 중 4곳은 스팩이었던 셈이다. 특히 28곳 중 25곳이 하반기 중 상장하며 비슷한 시점에 공모가 몰리는 현상도 나타났다.

이같은 현상이 나타난 배경으로는 우선 한국거래소의 스팩 상장 독려 방침이 꼽힌다. 거래소는 지난 5월 주요 증권사 인수담당자를 모아놓고 스팩 상장에 힘써달라고 종용했다. '지난해 대비 활발한 IPO 시장'을 수치로 구체화시키고 싶다는 거래소의 의중이 묻어났다는 게 참석자들의 후문이다. 모임 직후 각 증권사들의 스팩 결성 움직임이 본격적으로 시작됐고, 8~9월을 넘어서며 스팩 결성 및 공모 시도가 급증했다.

증권사의 속사정 또한 한 몫 했다. 올해 증권사들의 주식인수부서들은 유통시장(증시)의 침체와 한계기업들의 잇딴 퇴출, 수수료 경쟁, 분리형 신주인수권부사채(BW) 퇴출 등으로 어려움을 겪었다.

이런 와중에 고정적인 공모 수수료 확보가 가능하고, 지분 투자를 통해 합병이 성공한 후 차익을 기대할 수 있는 스팩이 각광받는 상품으로 떠올랐다. 최소 6개월에서 보통 2~3년동안 고생해 1~2%의 수수료를 손에 쥐는 직상장 IPO보다 스팩이 기대수익도 훨씬 높다는 평가다.

실제로 지난해 의료기기업체 디에이치피코리아와 스팩의 합병을 성사시킨 하이투자증권은 지난 11월 보유 지분 중 절반을 장내 매각을 통해 총 46억원에 처분했다. 투자 원가 등을 감안하면 하이투자증권은 이 거래 한 건으로만 30억원이 넘는 수익을 냈다. 일반적인 코스닥 IPO 10건을 주관해야 손에 쥘 수 있는 금액이다.

국내 증권사 한 임원은 "수수료 경쟁이 심화하고 있는 상황에서 IPO나 일반적인 주식발행 거래만으로는 손익분기점을 맞추기가 어렵다"며 "공모 전 지분투자 및 의무인수 등을 통해 높은 수익을 기대할 수 있는 스팩 결성에 집중하고 있다"고 말했다.

스팩 쏠림에 대한 우려의 목소리가 나온다. 단기간 내 많은 스팩이 상장하며 추후 합병 추진 과정에서도 지나친 경쟁이 벌어질 가능성이 크다는 것이다. 합병 과정에서 합병대상 기업에 대한 가치산정(밸류에이션)이 완전 자율화된 지금, 이런 경쟁은 합병대상 기업의 가치를 부풀려 결과적으로 스팩 주주들의 수익성을 낮추는 결과를 불러올 수 있다.

'IPO 시장이 어려울 때 상장해 시장이 활발할 때 합병한다'는 스팩의 기본 원칙 역시 무너졌다. 무려 33개 기업이 상장 공모에 나선 올해 12월, 스팩도 13곳이나 상장에 나서며 상당수 스팩의 공모 일정이 완전히 겹치는 웃지 못할 일이 벌어졌다. 스팩은 물론, 상장에 나선 일반기업들이 자금 분산으로 인한 공모 실패 가능성을 걱정해야 하는 상황이다.