우리證 지난해 이어 1위…GS건설·메리츠금융지주 대표주관

BS·JB·메리츠 등 금융지주사 대형 유상증자 잇따라

-

[12월09일 09:00 인베스트조선 유료서비스 게재]

우리투자증권이 유상증자 주관·인수 부문에서 지난해에 이어 1위를 기록했다. 올해 최대 규모였던 GS건설과 메리츠금융지주 등 대규모 자금조달을 담당하며 경쟁사를 따돌렸다.

-

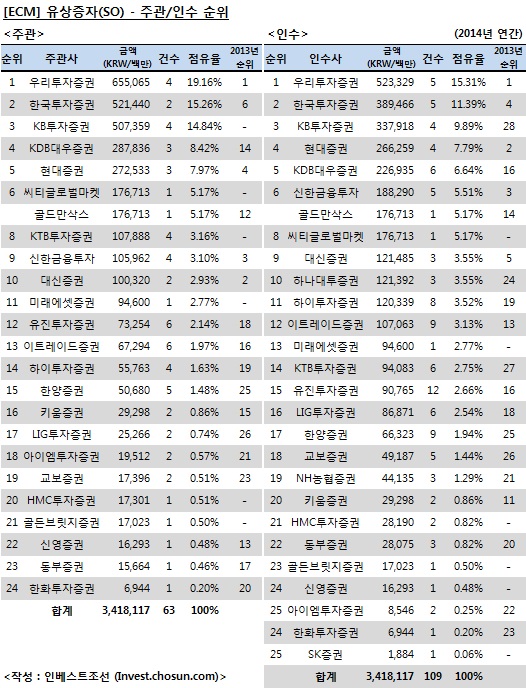

인베스트조선이 집계한 2014년 리그테이블에 따르면 올해 유상증자 거래는 총 557건이 진행됐으며 거래규모는 21조860억원이었다. 지난해 대비 건수(558건)와 발행규모(21조239억원)모두 유사했다. 증권사가 주관을 맡아 공모로 진행한 유상증자는 모두 56건으로 발행규모는 3조4181억원이었다.

올해는 주로 재무사정이 악화한 건설사와 중공업 분야에서 대규모 자금조달을 추진했다. 인수·합병(M&A) 자금마련을 위한 금융지주사의 증자도 잇따랐다.

유상증자 주관·인수 부문에서 1위를 기록한 우리투자증권은 5520억원 규모의 GS건설 유상증자에서 KB투자증권과 공동대표주관을 담당했다. 1663억원 규모의 메리츠금융지주와 포스코플랜텍, AK홀딩스의 대표주관을 맡아 실적을 쌓았다.

5146억원 규모의 BS금융지주의 단독대표주관을 맡은 한국투자증권은 2위를 기록하며 지난해 6위에서 순위를 끌어 올렸다. 올해 4건의 대형거래(GS건설·JB금융지주·동국제강·KCC건설)에 참여한 KB투자증권은 KCC건설을 제외한 나머지 거래에서 모두 공동대표주관을 맡아 3위를 기록했다.

현대중공업과 현대엘리베이터 등의 대표주관을 비롯해 3건의 거래를 담당한 KDB대우증권은 4위를 기록했다. 현대증권은 2차례에 걸쳐 진행한 JB금융지주의 유상증자에 모두 참여해 실적을 쌓았다.

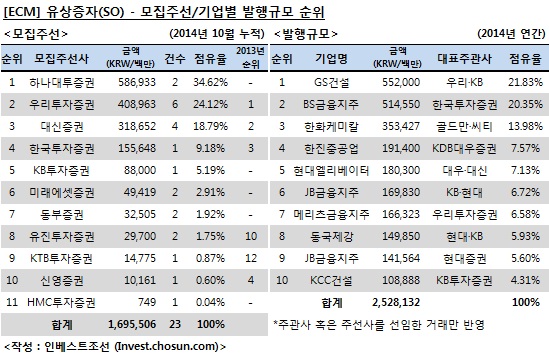

모집주선 부문은 5757억원 규모의 한진칼 거래를 담당한 하나대투증권이 1위를 차지했다. 아세아·한라홀딩스 등 6건의 모집주선을 담당한 우리투자증권은 2위를 기록, 코스맥스비티아이의 지주회사 전환을 담당한 대신증권이 뒤를 이었다.

-

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기