PEF 거쳐 SPC에 출자해 차입금 상환…PEF 만기연장도 추진

-

[12월28일 08:00 인베스트조선 유료서비스 게재]

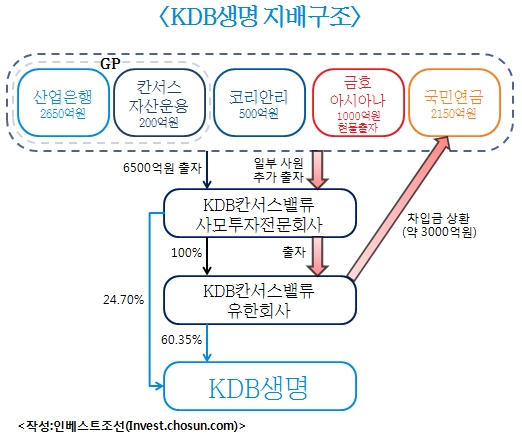

KDB생명에 투자한 사모펀드(PEF)가 추가 출자를 통해 국민연금으로부터 빌린 차입금 상환에 나선다.26일 관련업계에 따르면 KDB-칸서스밸류PEF(이하 KDB PEF)의 운용사 및 출자자(LP)는 추가 출자 논의를 진행 중이다. 추가 출자자 및 규모를 담은 안건이 부의됐고, 각 출자자의 동의를 받는 절차를 거칠 예정이다.

추가 출자를 추진하는 이유는 KDB PEF가 지분 100%를 보유하고 있는 특수목적회사(SPC) KDB-칸서스밸류유한회사(이하 KDB SPC)의 차입금을 상환하기 위함이다. 산업은행 등은 지난 2010년 금호생명(현 KDB생명) 인수 당시 국민연금으로부터 KDB SPC 명의로 2000억원대 자금을 빌린 바 있다.

현재 이 차입금 규모는 원금과 이자를 합해 3000억원가량으로 추가 출자금액 역시 이와 같은 수준이 될 전망이다. 차입금 만기는 내년 2월초다.

-

차입금 상환을 위해 출자자는 KDB PEF에 추가 출자를 하고, KDB PEF는 다시 그 자금을 차주인 KDB SPC에 출자하게 된다. KDB SPC는 출자 받은 자금으로 국민연금 차입금을 상환하게 된다. 형식상 두 단계를 거치지만 실질적으로 출자자들이 SPC에 차입금 상환금액을 출자하게 되는 구조다.

다만 추가 출자는 PEF의 모든 사원이 아니라 운용사(GP)만 참여할 가능성이 크다. 인수·합병(M&A) 업계 관계자는 “PEF의 사원들은 추가 출자에 참여할 ‘권리’가 있지만 원하지 않을 경우 운용사만 출자에 참여하도록 펀드 설립 당시부터 약속돼 있다”고 말했다.

KDB PEF에는 산업은행(2500억원)·국민연금(2150억원)·코리안리(500억원)·칸서스자산운용(200억원)·금호아시아나그룹(1000억원 규모 현물출자)이 투자자(LP)로 참여했고, 산업은행과 칸서스자산운용이 운용사(GP)다.

국민연금의 경우 KDB SPC의 차입금을 상환 받기 위해 굳이 PEF에 출자할 가능성이 크지 않다는 평가다. 향후 매각 흥행이 예상될 경우 지분율을 늘려놓을 의사가 있겠지만 현재로선 그럴 확률이 낮다는 것이다. 다른 투자자인 코리안리 역시 추가 출자를 하지 않는 쪽으로 가닥을 잡은 것으로 알려졌다. 결국 산업은행이 차입금 대부분을 상환하는 구도가 될 전망이다.

투자자들은 펀드 만기 연장도 검토하고 있다. 만기 연장 시 그 기간은 2년이 될 것으로 예상된다.

한 관계자는 “펀드 만기를 연장하지 않을 경우 청산 부담에 매각이 쫓기듯 진행돼 제값을 받기 어려울 수 있다”며 “매각에 소요되는 시간이 짧지 않은 만큼 펀드 만기를 2년 정도는 연장해야 할 것”이라고 말했다.

이미지 크게보기

이미지 크게보기