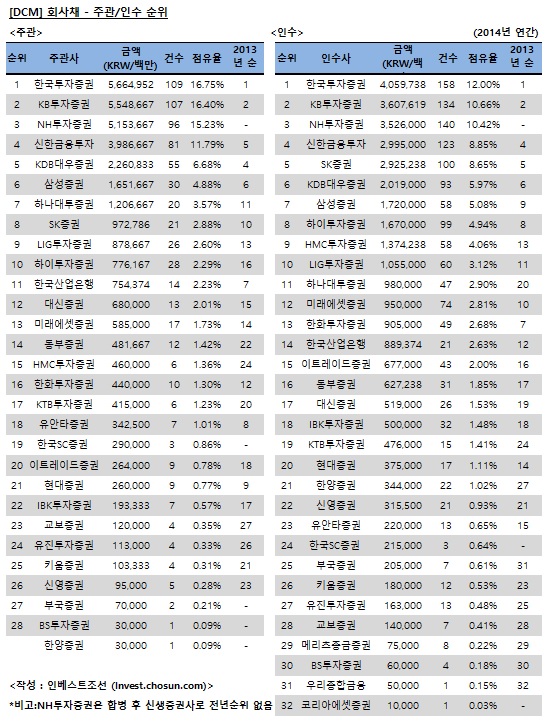

[인베스트조선 2014년 집계][원화채권 일반회사채 주관·인수 주선 순위]

한국證 5조6649억원어치 회사채 주선, KB證 0.35%포인트 차이로 제쳐

한국證 5조6649억원어치 회사채 주선, KB證 0.35%포인트 차이로 제쳐

-

[01월02일 18:40 인베스트조선 유료서비스 게재]

한국투자증권이 KB투자증권과 박빙의 경쟁 끝에 2년 연속 일반회사채 주선 1위에 올랐다. -

인베스트조선이 집계한 리그테이블에 따르면 지난해 발행한 일반 회사채(여신전문금융회사 채권 포함, 일괄신고 발행 제외)는 총 33조8278억원이다.

한국투자증권은 총 5조6649억원어치의 회사채 발행을 주관, 2위 KB투자증권을 제치고 1위 자리를 지켰다. KB투자증권과의 점유율 차이는 0.35%포인트에 불과했다. 한국투자증권이 10~11월 두 달간 1조6250억원 규모의 일반 회사채 대표주관 실적을 거둔 것이 주효했다.

9월까지 선두자리를 지킨 KB투자증권은 총 5조5486억원을 주관하며 2위로 밀렸다. 삼성에버랜드 회사채 단독대표주관, 롯데케미칼 공동대표주관 등이 주요 참여 딜이다.

NH농협증권과 우리투자증권이 통합된 NH투자증권이 3위에 올랐다. 신한금융투자는 4조원에 가까운 금액(3조9866억원)을 주관하여 2013년보다 순위가 한 계단 오른 4위에 올랐다. 반면 KDB대우증권은 5위로 2013년 대비 한 순위 내려앉았다.

2013년 10위권 밖이었던 SK증권(10위)·LIG투자증권(13위)·하이투자증권(16위)은 2014년에는 각각 8·9·10위를 순위를 끌어 올렸다. 반면 한국산업은행·유안타증권(옛 동양증권)·현대증권은 10위권 밖으로 밀려났다.

이미지 크게보기

이미지 크게보기