한화케미칼, 다음달 만기도래 500억 채권 차환발행 예정

"인수효과 불투명해 채권발행 성공여부 예측 어려워"

-

[01월11일 12:00 인베스트조선 유료서비스 게재]

한화그룹이 삼성계열사 3곳(삼성테크윈·삼성탈레스·삼성종합화학)을 인수하기로 한 이후 회사채 시장에서의 자금조달에 시동을 걸었다.

한화그룹의 덩치가 커지는 데 대한 기대감 속에서 불투명한 인수효과에 대한 우려도 나오고 있어 한화그룹 회사채에 대한 기관투자가들의 시선도 갈리고 있다.

한화케미칼(신용등급 A+)은 최대 1000억원 규모의 회사채 발행을 계획, 한화그룹의 올해 회사채 발행 시작을 알렸다. 한화케미칼의 채권 발행은 2월(500억원)과 4월(500억원)에 만기가 돌아오는 회사채 상환이 목적이다.

-

그간 한화케미칼의 회사채 수요예측 성적은 저조했다. 2012년 5월 수요예측 이후 실시한 3번의 수요예측에서 공모희망금리 내로 발행예정액을 넘는 기관투자수요를 모은 건 작년 한차례 뿐이었다.

2012년 3년 만기 1500억원 규모의 회사채 수요예측에서 희망금리밴드 내로 참여한 기관투자수요는 200억원에 불과했다. 이듬해 같은 조건으로 진행된 회사채 수요예측에서는 투자수요가 전혀 없었다.

이렇듯 한화케미칼이 과거 실시한 회사채 수요예측에서 꾸준히 투자수요를 모으지 못했던 탓에 이번 채권발행 때는 삼성계열사 인수 효과를 크게 볼지 관심이 모아지고 있다.

채권발행 성공 여부에 대해 기관투자가들의 시각은 '기대 반 우려 반'이다.

기대감은 분석된 대로 한화그룹이 주력으로 키운 석유화학 부문이 양적·질적으로 도약할 수 있는 발판이 마련됐다는 점에서 나오고 있다. 인수 후 한화그룹 내 석유화학 부문 비중은 18%에서 41%로 확대되면서 제품 다각화·원가절감의 효과가 예상되고 있다.

하지만 우려의 시각도 만만치 않다. 유가 폭락으로 전 세계 에너지·화학업체들이 몸살을 앓고 있는 가운데 수익성 개선 폭이 크지 않을 수 있기 때문이다. 세계 유가가 작년 6월 이후 50%나 급락하면서 한화케미칼의 주가 또한 지난해 11월4일 종가 기준으로 최저점인 1만550원을 기록했다. 6개월 전 종가인 1만8200원 대비 43% 하락한 수치다.

한 증권업계 관계자는 "일각에서는 한화그룹의 삼성 계열사 인수에 대한 부정적인 시각이 더 크다"라며 "아직 1조9000억원에 이르는 인수자금 조달이 마무리되지 않았고 인수 후 시너지 효과도 불투명하기 때문이다"라고 밝혔다. 자산매각 등을 통한 인수자금 조달 계획을 밝히긴 했지만, 아직 구체적인 계획이 나오지 않은 만큼 한화그룹의 재무적인 부담이 채권발행에 반영될 수 있다는 것이다.

유가 하락을 우려하는 기관투자가들이 이미 담은 정유·석유화학 업체 회사채의 손실을 계산하느라 추가적으로 관련 업체들의 회사채에 투자하지 않을 수도 있다는 지적도 나온다.

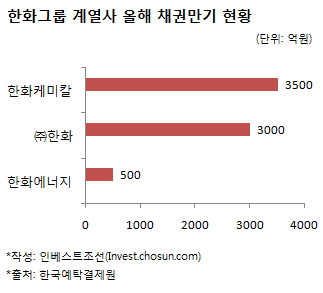

이러한 시각은 금리 등의 채권발행 조건에 반영될 전망이다. 이번 채권발행은 올해 회사채 차환발행을 해야하는 ㈜한화·한화에너지 등 다른 한화 계열사의 채권발행에도 영향을 미칠 것으로 예상된다. ㈜한화·한화에너지는 올해 각각 3000억원·500억원어치의 회사채 만기가 도래한다.