LG상사, 인수자금 상당수 보유현금으로 대응 가능 전망

-

[1월21일 15:59 인베스트조선 유료서비스 게재]

LG상사의 범한판토스 인수에 대해 국내 신용평가사들이 긍정적인 입장을 내놨다. 범한판토스는 외형확장을, LG상사는 해외 네트워크를 통해 사업 시너지를 기대할 수 있다는 평가다.NICE신용평가는 ▲해외 네트워크 및 고정거래처 확충 ▲사업다각화를 통한 위험분산 등 사업경쟁력 강화가 기대된다고 평가했다. 또한 ▲해외거점 통합 등을 통한 비용효율성 제고 ▲트레이딩 물량증가에 힘입은 교섭력 강화 ▲수직계열화에 따른 물류비용 절감 등을 통해 양사의 수익창출력도 향상될 것으로 내다봤다.

범한판토스는 LG전자·LG화학 등 범LG 계열사들을 주요 화주사로 확보하고 있다. 이외에도 총 180개의 해외거점(2014년 기준)을 확보하고 있다.

-

이미지 크게보기

이미지 크게보기- NICE신용평가 제공

한국신용평가는 "LG상사가 트레이딩사업과 물류업 간 사업시너지를 바탕으로 사업경쟁력이 강화되고 한층 확대된 해외 네트워크를 통해 프로젝트사업 수주 등 신규 사업기회를 발굴해 수익기반을 확충할 수 있다"고 평가했다.

또 범한판토스의 경우 LG계열에 본격 편입됨에 따라 사업 확대를 통한 외형 성장을 기대할 수 있다고 내다봤다. 사업다각화에 따른 실적변동성 축소와 물류비용 내재화에 따른 비용 절감 효과도 예상된다.

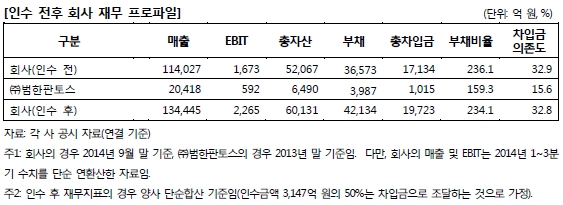

LG상사의 인수자금(3147억원)에 대한 부담은 크지 않을 것으로 전망했다. LG상사의 현금성자산 5299억원(2014년 9월말 기준)을 활용하면 인수자금의 상당수를 조달할 수 있을 것으로 보고 있다. 한신평은 "인수금액 중 약 1500억~2000억원을 외부 차입으로 조달하고 나머지는 보유 자금으로 충당할 계획으로 2014년 9월말 연결 기준 순차입금이 1조2000억원에서 1조5000억원 정도로 증가할 것으로 예상된다"고 밝혔다.

범한판토스의 재무안정성이 우수한 점도 긍정적이다. LG상사의 연결 대상에 포함되면 이익창출력 개선 효과가 기대되고 차입조달에 따른 재무안정성 지표의 하락을 상쇄할 것이라는 전망이다.

NICE신평도 "현 상황에서는 본 인수계약이 회사의 신용도에 미치는 영향은 제한적"이라고 설명했다.