4000억 수요예측에 9600억 기관투자자금 몰려

7500억 발행 결정…6000억 발행 이후 최대규모

7500억 발행 결정…6000억 발행 이후 최대규모

-

[01월27일 10:08 인베스트조선 유료서비스 게재]

LG전자가 다음 달 7500억원어치의 회사채를 발행한다. 자체 발행 규모로는 최대이다.

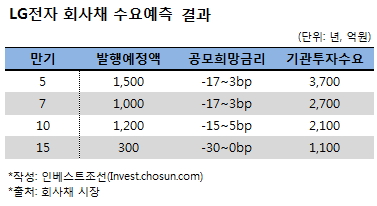

27일 증권업계에 따르면 LG전자(신용등급 AA0)는 지난 26일 총 4000억원 규모의 회사채에 대한 수요예측을 실시했다. 수요예측 결과 발행예정액의 2.4배에 달하는 9500억원어치의 기관투자자금이 희망금리밴드 내로 참여했다. LG전자는 채권발행 규모를 3500억원 늘려 총 7500억원어치를 발행하기로 했다.

-

국내 일반기업의 회사채 발행으로는 지난 2012년 8월 7800억원어치를 발행한 롯데쇼핑에 이어 두번째로 큰 규모다. 시장에서 기대했던 8000억원 발행에는 500억원 모자라지만 회사 최대 발행액(이전 6000억원)은 경신했다.

만기별 참여 규모를 보면 5·7년물에 절반 이상이 몰렸다. LG전자 회사채 발행에 관여한 증권사 관계자는 "기관투자가들이 단기물을 선호했다기보다 절대금리를 찾는 투자수요가 많았던 것"이라고 풀이했다.

발행금리의 경우 5·7·10년물은 LG전자의 만기별 개별민평(민간채권평가사가 집계한 금리 평균), 15년물은 LG전자의 신용등급인 AA0의 등급 민평금리(등급민평) 수준으로 확정됐다.

LG전자의 만기별 개별민평은 지난 20일 기준으로 각각 2.357%·2.604%·3.095%를 기록했다. 등급민평은 통상 개별민평 대비 10bp(1bp=0.01%포인트)가량 낮다.