[인베스트조선 2015년 1분기 집계][전체 주관·인수·모집주선 순위]

NS쇼핑에 5兆 뭉칫돈…공모 쉽지 않았던 스팩도 속속 상장 성공

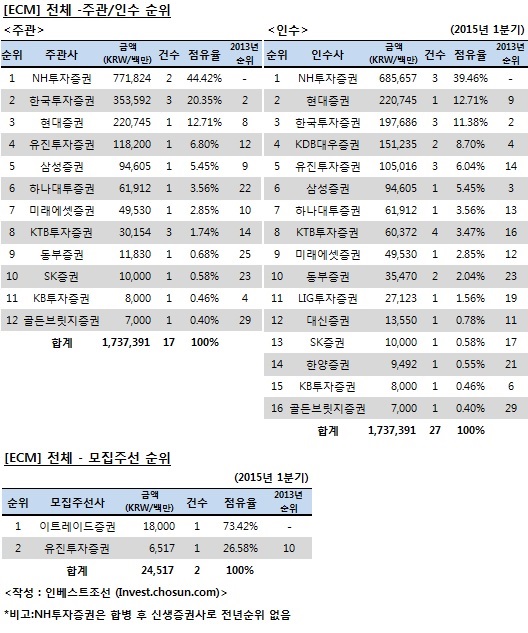

대한항공·NHN엔터 증자 독식한 NH證 선두…NS쇼핑 주관 한국證 2위

-

[03월31일 15:01 인베스트조선 유료서비스 게재]

대한항공·NHN엔터테인먼트 두 건의 대형 유상증자를 단독주관한 NH투자증권이 1분기 ECM 부문 주관·인수 1위를 차지했다. NS쇼핑 기업공개(IPO) 공모 흥행에 성공한 한국투자증권은 뒤를 따랐다.지난해보다 발행 규모는 줄었지만, 충분한 유동성과 투자 수요를 확인한 1분기였다. 2015년 1분기 주식 시장(ECM)에서 진행된 대부분의 공모에 1조원 이상의 뭉칫돈이 몰렸다.

-

인베스트조선이 집계한 리그테이블에 따르면 올들어 1분기 말까지 주식 시장에서는 모두 162곳의 기업이 208건, 6조1364억원을 조달했다. 지난해 1분기 7조2103억원에 비해 1조원가량 규모가 줄었다.

이는 지난해 12월 30여건의 공모가 동시에 진행된 데 따른 반사현상이라는 분석이다. 지난해 삼성SDS·제일모직 IPO 과정에서 주식 시장으로 대규모 유동성이 유입되자, 기업들은 일정을 앞당겨 연내 공모에 나섰다. 준비 중이던 대부분의 거래가 지난해 11월~12월 사이 진행되며 올 1분기에 상대적인 공백을 만든 것이다.

해가 바뀌었지만 주식 시장의 투자 수요는 여전히 충분한 상황이다. NS쇼핑 상장 공모에 5조원 가까운 자금이 몰렸고, 포시에스·세화아이엠씨 등 100억~200억원대 공모에도 1조5000억원 안팎의 청약증거금이 쌓였다. 1분기 상장 공모를 진행한 기업인수목적회사(SPAC;스팩) 4곳의 청약경쟁률도 모두 200대 1을 넘었다.

이런 가운데 대한항공(4985억원)·NHN엔터테인먼트(2732억원) 유상증자를 단독 대표주관한 NH투자증권이 주관·인수 1위에 올랐다. 연초 두 대형 거래를 NH투자증권이 독식한다는 소식이 전해지자 대형증권사 영업담당(RM) 부서들은 혼란에 빠지기도 했다. 두 거래 모두 구주주 청약 단계에서 초과청약되며 흥행에 성공했다.

1분기 최대 IPO 공모였던 NS쇼핑 상장을 성공시킨 한국투자증권이 2위에 자리했다. 한국투자증권은 현대상선 유상증자(2373억원)를 단독 주관하며 IPO·유상증자 양쪽에서 고른 활약을 보였다. DGB금융지주 유상증자를 맡은 현대증권이 그 뒤를 이었다.

실적 결산 시즌을 마친 기업들은 우호적인 시장 환경 속에서 2분기 중 잇따라 자금 조달을 계획하고 있다. 주로 시가총액 2000억~5000억원 사이의 중견 기업들이다. 모나미·덕산하이메탈 등 9곳의 기업이 총 1800억원 규모 유상증자 절차를 밟고 있으며, 미래에셋생명·유지인트 등이 상장을 준비하고 있다. 최소 10여곳의 기업이 사모 전환사채(CB) 발행을 위한 수요조사(테핑)을 진행 중이다.

이미지 크게보기

이미지 크게보기