김상열 호반건설 회장 "끝까지 간다"…2010년 이후 무차입 경영

-

[03월25일 16:48 인베스트조선 유료서비스 게재]

금호산업 인수전에 참여한 호반건설에 대해 당초 박삼구 금호아시아나 회장의 백기사라는 시각도 있었다. 하지만 지금은 금호산업에 대한 인수 의지와 능력이 진성 후보라는 평가가 커지고 있다.

광주상공회의소 제22대 회장 선출을 계기로 미디어 앞에 모습을 드러낸 김상열 호반건설 회장(사진)은 금호산업에 대한 의지를 감추지 않았다. 금호산업 채권단도 김 회장의 의지를 인정하는 모습이다.

◇ "끝까지 간다"…경영진PT에 핵심 관계자 다수 파견

-

김상열 회장은 "금호산업은 호반건설이 가지고 있지 못한 것을 많이 가지고 있다"며 "금호산업 인수전에 끝까지 참여하겠다"고 밝힌 바 있다.

호반건설은 현 시점에서 가장 실사에 성실하게 임하고 있는 후보로 꼽힌다. EY한영을 회계자문사로 선정해 금호산업 실사를 진행하고 있다. EY한영은 이번 거래에 10여명의 회계사를 투입했다. 모두 사모펀드(PEF)인 다른 입찰적격자들은 관심이 온통 국민연금 출자에 쏠려있는 상황이다.

호반건설은 26일 금호산업 임원들을 대상으로 진행되는 경영진 프리젠테이션(Management Presentation)에도 전략담당 임원 등 거래 핵심 관계자들을 대거 참가자로 등록했다. 매각 주관사 관계자는 "프리젠테이션 참여자 목록을 보면 호반건설의 인수 의지가 보통이 아닌 것 같다"고 말했다.

재계 일각에서는 김 회장이 광주상의 상근부회장으로 오세철 전 금호타이어 대표를 선임한 것을 두고 '금호에 대한 화해의 제스처'라고 해석하기도 한다. 그러나 지난해 지방선거에서 윤장현 현 광주광역시장의 당선에 기여한 '공신'이라는 분석이 더 설득력을 얻고 있다.

◇ 지난해 신용등급 상향…"유동성 여력 풍부해"

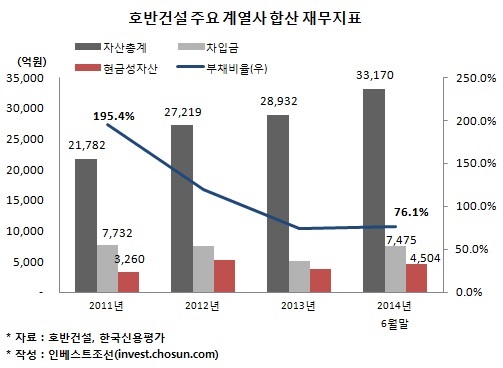

호반건설의 재무적 안정성은 금호산업 채권단에서도 인정하는 부분이다. 2013년말 기준 보유한 현금성자산 및 단기금융상품이 2770억원으로 부채총계(2245억원)보다 많은 실질적인 무차입 경영 기조를 유지하고 있다. 연결기준 연간 매출이 1조원 안팎, 상각 전 이익(EBITDA)은 1500억~2000억원 수준이다.

호반건설은 지난해 10월 신용등급이 BBB+에서 A-로 한 단계 상향 조정됐다. 권기혁 한국신용평가 연구원은 평가보고서에서 "2014년 6월말 기준 계열 현금성 자산 합계가 4500억원으로 유동성 여력이 풍부하다"며 "시행사의 프로젝트파이낸스(PF) 차입금에 3100억원대 보증을 제공하고 있으나 진행중인 프로젝트의 분양률이 8월말 기준 95.7%에 달해 우발 채무 현실화 가능성도 매우 낮다"고 평가했다.

-

주거래은행은 우리은행이지만 거래가 많지는 않다. 단기 자금 수십억원을 대출했다가 상환하는 수준이다. 금호산업과 관련한 인수금융 조달 움직임도 아직 포착되지 않고 있다.

금호산업 매각 대상 지분 58%의 매각 예상가격은 현재 1조원 아래 수준으로 언급된다. 현재 호반건설은 '단독 인수'를 표방하고 있지만, 컨소시엄 가능성도 열려있다. 컨소시엄 후보로는 호반건설이 최대주주인 광주방송에 출자한 주주사들의 이름이 오르내린다. 일신방직·대신증권·서산·전방 등이다.

◇ 공격적 베팅할까?

호반건설이 금호산업을 인수하는 시나리오는 단 하나 뿐이다. 호반건설이 높은 인수 가격을 제시하고, 우선거부권(Right of first-refusal)을 보유한 박삼구 회장이 이를 받아들이지 못해 포기했을 때다.

호반건설은 다음달 중순 예정된 본입찰 때 이런 점을 충분히 고려해 공격적인 베팅을 할 것으로 점쳐지고 있다. 사전 교감이 전혀 없다는 김상열 회장의 말대로라면, 박삼구 회장에게 호반건설은 금호산업을 되찾는 데 반드시 넘어야 할 도전자가 된다.

채권단 관계자는 "인수 의지와 능력이 있는 호반건설이 입찰에 참여한 데 대해 채권단 내부에서도 긍정적인 반응이 많다"며 "다만 건설업종 기업이 레버리지를 일으킬 때 다소 불리할 수 있다는 점과 차입이 과도할 경우 재부실화 가능성이 있다는 점은 경계하고 있다"고 말했다.

이미지 크게보기

이미지 크게보기