㈜두산, 작년 말 지주비율 50% 밑돌아 지주회사 지정 제외

지주회사 지분 소유 규제 벗어나 밥캣홀딩스 FI 유치도 가능

-

[04월14일 09:20 인베스트조선 유료서비스 게재]

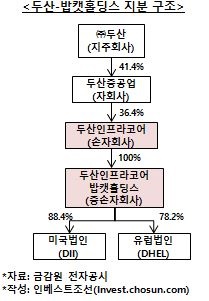

두산그룹이 지주회사 틀을 벗어나며 밥캣홀딩스(두산인프라코어밥캣홀딩스; DIBH)의 상장 전 투자(Pre-IPO)의 전제 조건을 갖췄다. 공정거래법상 증손자회사 지분 소유 기준을 맞출 필요가 없어졌고 지배구조도 바꿀 수 있게 됐다. -

13일 두산그룹에 따르면 ㈜두산은 이달 말까지 지주비율 등에 관한 자료를 공정위에 제출하기로 했다. 공정위의 서류 검토가 완료되면 ㈜두산은 지주회사에서 제외된다. 이는 두산그룹이 지난 2009년 지주회사로 전환한 지 5년여 만이다.

작년 말 기준 ㈜두산이 보유 중인 자회사 주식 가액의 합계는 회사 자산총액의 47.8%로 집계됐다. 사업형 지주회사인 ㈜두산은 산업차량 사업과 연료전지 사업 인수로 덩치를 키우면서 자연스레 지주비율이 낮아졌다. 공정거래법상 지주비율이 50%를 넘지 못하면 공정거래위원회가 지정하는 지주회사에서 제외된다.

기존 지주사 체제에서 두산그룹은 밥캣홀딩스 지분을 외부 투자자에 넘길 수 없다. 공정위가 지주회사의 증손회사의 경우 손자회사가 지분 100%를 보유하도록 규정하는 까닭이다. 이에 따라 두산인프라코어는 국내법인인 밥캣홀딩스 주식 전량을 갖고 있어야 한다.

이 규제는 두산인프라코어 차이나(DICC) 재무적 투자자(FI)의 투자 회수의 발목을 잡기도 했다. 두산그룹과 FI들은 국내 증손자회사인 DICC홀딩스를 신설해 상장을 꾀했지만 수포로 돌아갔다. 공정위가 법개정을 통해 증손회사의 지분 소유 규제를 완화하려는 시도가 불발됐기 때문이다.

법은 그대로지만 ㈜두산이 지주사 구조를 탈피하면서 밥캣홀딩스의 프리IPO는 가능한 시나리오가 됐다. 지분 규제 준수 의무가 사라져 지분율 변동에 제약이 사라졌다.

두산그룹은 현재 한화자산운용을 통해 8000억원 규모의 프리IPO를 추진 중이다. 전환우선주(CPS) 신주 발행과 구주 감자가 병행된다. 거래 종결 후 두산그룹 지분율은 100%에서 72%로 감소한다.