씨티·SC銀 보통주자본비율 각각 13.3%, 15.9%

한신평 "시중·지방은행과 달리 그룹 지원가능성도 존재"

-

[04월17일 15:24 인베스트조선 유료서비스 게재]

한국씨티은행(이하 씨티은행)과 한국스탠다드차타드(이하 SC은행)의 'AAA' 신용등급이 유지됐다. AA+급 지방은행보다 펀더멘탈이 우수하고, 계열지원 가능성도 있어 일반 시중은행 등급인 AAA급이 적정하다는 판단이다.한국신용평가(이하 한신평)는 17일 "정기 신용평가 결과 씨티은행과 SC은행 신용등급을 AAA(안정적)로 유지한다"고 밝혔다.

▲우수한 자본적정성과 유동성 ▲대주주(씨티그룹, 스탠다드차타드그룹)의 높은 지원가능성 등이 반영됐다.

-

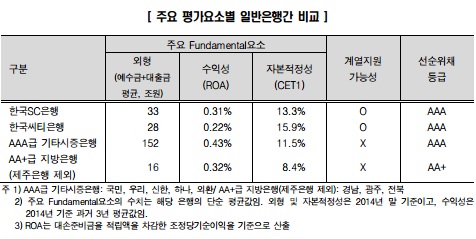

두 외국계 은행은 펀더멘탈 측면에서 일반 시중은행(AAA급)에 비해 외형·수익성 열위를 보였지만 자본적정성과 계열 지원가능성에서는 더 나은 평가를 받았다.

지방은행(AA+급)과 비교할 경우 수익성은 열위했지만 외형과 자본적정성, 계열지원 가능성 등에서 우위에 있는 것으로 나타났다. 이를 종합적으로 판단한 결과 두 외국계 은행의 신용등급은 AAA급이 적정하다는 게 한신평의 판단이다.

최근 씨티은행과 SC은행은 외형축소·수익성 감소 등으로 인해 펀더멘탈이 약화됐다는 지적을 받았다. 두 외국계 은행 모두 지난해 대규모 명예퇴직이 실시됐고 영업점포 통폐합도 이뤄졌다. 총자산 기준 지난해 시장점유율도 각각 3.1%, 2.8%로 축소됐다.

한신평은 "두 은행의 외형축소는 달라진 금융환경 속 수익성 제고에 초점이 맞춰져 있고, 수익성에 비해 리스크가 큰 자산을 중심으로 이뤄지고 있다"고 밝혔다. 최근 디지털화가 진행된 금융환경 변화에 맞춰 인력·영업점포 축소가 이뤄졌다는 평가다.

또한 씨티은행은 2012년 이후 리스크에 비해 수익성이 낮은 중소기업 대출을 축소하고 있다. SC은행도 개인신용대출 부문을 선별적으로 축소하고, 리스크 관리 차원에서 주택담보대출을 주택금융공사에 매각하는 등 수익성 개선 노력을 하고 있다.

한신평은 "두 은행의 수익성 지표는 다소 불안정하지만 지난해 일회성으로 발생한 구조조정 비용(씨티은행 2271억원, SC은행 550억원)을 감안할 필요가 있고, 구조조정을 통해 향후 수익성을 개선으로 이어질 수 있다"고 밝혔다.

모그룹의 지원가능성도 과거 대비 축소됐지만 여전히 배제할 수 없다는 평가다.

한신평은 "그룹 내 두 은행의 전략적 중요성이 여전히 존재하고 SC은행의 경우 그룹내에서 차지하는 비중이 7%를 상회하는 등 여전히 크다"고 밝혔다.

한신평은 ▲2014년말 기준 예수금 또는 대출금 규모가 1년 이내에 10% 이상 급격히 축소돼 영업기반 유지에 의문이 생기거나 ▲거액의 배당금 지급 등으로 총 자본비율이 12.5% 미만으로 하락할 경우 두 은행의 신용등급을 재검토할 예정이다.

이미지 크게보기

이미지 크게보기