"평가자 바뀐다고 가치산정 결과 크게 안 바뀌어"

채권단 "호반은 한정된 자료로 산정…호실적도 반영될 것"

박 회장이 경영권 프리미엄 얼마나 지불할 지가 협상 키워드

-

[05월10일 14:17 인베스트조선 유료서비스 게재]

호반건설이 제시한 가격에 실망한 금호산업 채권단이 '공정평가 후 박삼구 회장과 협상' 카드를 꺼내들었다. 추가적인 절차를 거쳐 좀 더 만족스러운 가격을 끌어내겠다는 의지를 표명한 것이다.다만 채권단이 복수의 회계법인을 선정해 진행할 공정평가 과정에서 호반건설이 제시한 것 보다 매각 가격을 크게 올릴 수 있을지 의문이 제기된다. 매각 가격을 올리려면 경영권 프리미엄을 더 붙여야 하는데, 이는 박 회장의 인수 의지에 의존하는 전략이라는 평가도 나온다.

-

오는 18일 채권단의 서면 결의가 끝나면 약 1달간 삼일회계법인과 안진회계법인이 투입돼 금호산업 및 아시아나항공의 실사를 진행하게 된다. 공정가격 산정 절차다. 여기서 산정된 가격이 박 회장과 협상 과정에서 채권단의 기준점이 된다.

채권단이 직접 회계법인을 고용해 공정가격 평가를 진행한다는 건 호반건설이 제시한 6007억원의 가격이 '기업가치를 반영하지 못한다'고 판단했다는 방증이다. 이 때문에 이 절차는 "외부 전문기관에 일임하는 것일 뿐"이라는 채권단측의 설명에도 불구, 매각 가격을 끌어올리기 위한 전략으로 평가된다.

채권단 관계자는 "호반건설은 예비실사 때 제한된 자료로 가치산정을 진행했다"며 "자회사인 아시아나항공도 호실적을 내고 있어 공정가격 산정 때 이런 부분이 반영될 것"이라고 말했다.

호반건설은 한영회계법인을 통해 금호산업의 가치를 가늠했다. 한영회계법인은 현금흐름할인(DCF) 및 상대평가방식(EV/EBITDA) 등 일반적인 계산식에 근거해 금호산업과 아시아나항공의 가치를 계산한 것으로 알려졌다. 여기에 김상열 호반건설 회장이 '적정' 수준의 경영권 프리미엄을 얹은 게 6007억원의 제시 가격이다.

한영이 실사를 진행한지 얼마 지나지 않은데다 인수합병(M&A)에 사용되는 가치평가 계산식이 일반적인만큼 평가자가 바뀐다고 결과가 크게 차이나진 않을 거란 게 회계법인 관계자들의 지적이다. DCF 방식으로 계산하며 업황 전망을 긍정적으로 보면 가격을 좀 더 끌어올릴 수 있겠지만, 이것이 수천억원의 차이를 낼 정도로 결정적인 변수는 아니라는 것이다.

지난 6일 채권단 운영위원회에서 우리은행이 "호반이 제시한 가격보다 더 높은 가격을 받을 수 있다는 보장이 없지 않느냐"며 소수 의견을 낸 것도 같은 맥락으로 풀이된다.

재무적으로 계산한 기업의 가치가 대동소이하다면 매각 가격을 가를 핵심 변수는 경영권 프리미엄이 된다. 박 회장이 프리미엄을 얼마나 지불할지, 채권단이 어느 정도의 프리미엄을 요구할지가 협상의 키워드인 셈이다.

박 회장은 여러차례 금호산업을 되찾아오겠다는 의지를 천명했지만, 수천억원의 프리미엄을 기꺼이 지불하겠다는 의사로 넘겨 짚기엔 이르다는 분석이다. 현재 박 회장이 경영권을 행사하고 있는 금호산업의 경영진은 예비실사 중 진행된 경영진 설명회(PT)에서 회사의 우발채무를 강조하며 기업 가치를 낮추는 데 집중했다.

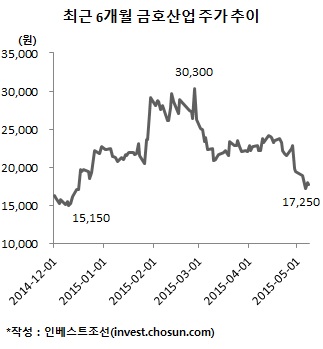

호반건설이 제시한 가격(주당 3만907원)도 입찰일 기준 35%, 8일 종가 기준 74%의 경영권 프리미엄을 포함한 가격이다. 채권단이 손실을 최소화할 수 있는 가격으로 언급되는 주당 6만원(총 1조원)을 인정받는다면 박 회장이 주당 240%의 경영권 프리미엄을 지급해야 한다는 계산이 나온다.

다른 채권단 관계자는 "채권단 내부에서도 미래에셋으로 대표되는 대우건설 재무적 투자자(FI) 계열과 채권은행 계열의 이해관계가 조금씩 다른 상황"이라며 "시장에서 언급되는 1조원의 가격이 정설로 굳어지며 매각이 더욱 힘들어진 게 아니냐는 우려의 목소리가 나오고 있다"고 말했다.