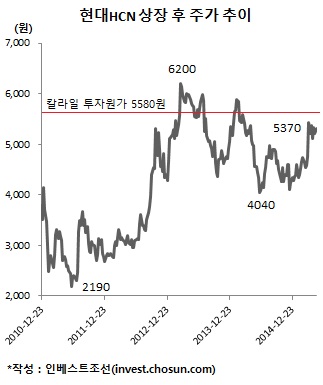

2006년 주당 5580원에 투자…9년만에 4000원대 중반 매각 시도

배당 감안해도 150억원 손실 확정…케이블 낮아진 수익성에 발목

유통량 대비 매각 주식 너무 많아 소화 '난망'

-

[05월14일 17:44 인베스트조선 유료서비스 게재]

사모펀드 운용사 칼라일(Carlyle)이 종합유선방송사업자 현대HCN 지분 손절매에 나섰다. 투자한지 9년 만의 자금 회수(exit)지만, 손해를 감수하고 지분을 내놨다.상장 후 주가가 지지부진했던데다 수익을 낼 수 있는 마지막 탈출구로 여겨지던 SK그룹과의 협상마저 진척이 없자 결국 할인 매각에 나선 것으로 분석된다. 그럼에도 불구, 매각 규모가 큰 데다 시기적 요인이 겹쳐 매물이 모두 소화될지 불투명한 상황이다.

-

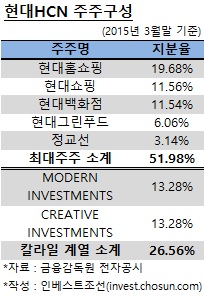

칼라일은 14일 보유 지분 26.56%중 16.57%에 대한 대량매매(블록세일) 나섰다. 최대 854억원 규모다. 이날 종가(5300원)에 두 자릿 수인 10~13%의 할인율이 적용됐다.

칼라일의 현대HCN 주당 투자 단가는 5580원이다. 이번 블록세일 가격은 투자 원가에서 1000원 가까이 할인된 가격이다. 이번 매각이 완료된다면 칼라일은 최소한 150억원의 손실을 입게 된다. 현대HCN 상장 후 주당 40원씩 세 차례에 걸쳐 배당을 받은 것을 감안한 수치다.

칼라일이 현대HCN에 투자를 단행한 건 2006년 9월의 일이다. 총 투자금액은 1560억원이었다. 유선방송사업자(SO) 인수를 위해 자금이 급했던 현대백화점그룹과 국내 미디어 시장에 진출하고자 했던 칼라일은 이해관계가 맞았다.

칼라일이 인수한 전환우선주의 의무배당률은 1%에 불과했고 수익보장조건도 달리지 않았다. 대신 현대HCN은 권순일 당시 칼라일코리아 대표를 지역 케이블사 3곳의 대표로 임명하는 등 파트너십에 가까운 교류관계를 맺었다.

칼라일의 기대와 달리 국내 케이블방송 시장은 경쟁으로 인한 수익성 악화에 시달렸다. 2010년 현대HCN의 기업공개(IPO) 과정에서 가치평가(밸류에이션)를 거쳐 나온 공모희망가 밴드는 투자원가에 미치지 못하는 주당 3800~4500원이었다. 지분 일부를 보통주로 전환해 구주매출하려던 칼라일은 결국 지분 매각을 포기하고 추후 주가 상승을 노리기로 했다.

칼라일은 현대백화점그룹에 상환청구권(풋옵션)도 행사하지 못했다. 칼라일은 현대HCN 2011년까지 상장하지 못할 경우 1회에 한해 공정가치로 풋옵션을 행사할 수 있었다. 그러나 공정가치 평가 결과도 주당 5000원에 못 미칠 것으로 예상돼 상장을 허락하는 쪽으로 결정을 내려야 했다.

-

상장 후 현대HCN의 주가는 공모가(3800원)를 밑돌았다. 2000원대 초반까지 떨어진 주가가 공모가 수준으로 회복되는데 2년이 걸렸다. 지난 2013년초 케이블업계의 저평가된 주가가 부각되며 주가가 6000원대까지 회복됐지만, 당시까지 지분 대부분을 우선주로 보유하고 있던 칼라일은 적절한 매각 시기를 잡지 못했다. 칼라일이 지분 전량을 보통주로 전환한 건 지난해 4월이다. 이 시기 현대HCN 주가는 다시 하향곡선을 그리며 3000원대 후반까지 떨어졌다.올해 초 SK그룹이 현대HCN 인수를 위해 현대백화점그룹에 접촉하자 칼라일도 분주하게 움직이기 시작했다. 절호의 회수 기회라고 판단한 칼라일은 현대백화점에 매각을 권유하기도 한 것으로 전해졌다. 케이블까지 영역을 넓히려 하는 SK그룹에 지분을 매각한다면 오름세를 띄기 시작한 주가에 프리미엄까지 얹어 받을 수 있었던 까닭으로 분석된다.

그러나 SK그룹과의 협상은 큰 진전을 보지 못한 것으로 알려졌다. 결국 칼라일은 지분 할인 매각을 택했다.

이날 칼라일이 블록세일로 내놓은 주식 규모(1791만여주)는 현대HCN 5월 일일 평균 거래량(15만여주)의 100배가 넘는다. 전체 지분의 16%가 넘는 대규모 주식이 나온데다 신세계·이마트의 삼성생명 지분 블록세일과 거래일이 겹치며 지분 매각 성공을 장담할 수 없는 상황이다.

한 기관투자가 관계자는 "이번 매각 후 칼라일이 약속한 10%의 잔여 지분 매각 제한(lock-up)이 2개월로 짧아 투자 매력이 떨어진다"며 "평소 거래량도 적어 큰 관심이 없다"고 말했다.