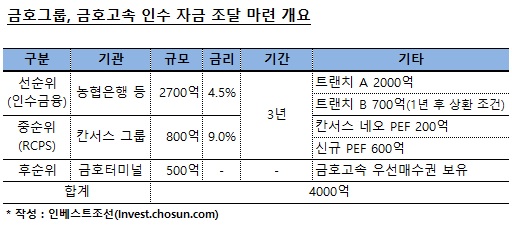

금호터미널 500억·칸서스800억·인수금융 2700억

26일이 납기…자금조달은 6월 중순께 완료될 듯

-

[05월21일 17:03 인베스트조선 유료서비스 게재]

금호아시아나그룹의 금호고속 인수자금 구조가 윤곽을 드러내고 있다. 전체 인수금액 4000억원 중 금호그룹이 500억원을 출자하고, 나머지는 칸서스그룹과 금융기관을 통해 조달할 계획이다.

21일 관련업계에 따르면 금호그룹은 금호고속 매각자인 IBK투자증권-케이스톤파트너스 사모펀드(IBK-케이스톤 PEF)와 매각조건 협상을 진행하는 한편, 금융기관을 통해 인수자금을 마련하고 있다.

-

금호그룹은 금호고속 인수대금 4000억원(금호리조트 지분 48.8% 제외 시) 중 500억원을 부담한다. 우선매수권을 가지고 있는 금호터미널이 금호고속 인수를 위해 결성하는 특수목적회사(SPC)의 후순위 지분(Equity)에 출자한다.

칸서스그룹은 SPC가 발행하는 상환전환우선주(RCPS) 800억원어치를 인수한다. 200억원은 지난해 결성한 칸서스 네오 PEF가, 나머지 600억원은 칸서스가 새로 자금을 모집해 결성하는 PEF가 투자하게 된다. RCPS 투자기간은 3년이며, 만기상환수익률은 9%다.

2700억원은 NH농협은행을 비롯한 금융기관으로부터 선순위 인수금융을 대출 받는다. 대출 기간은 3년, 금리는 4.5%다. 대출은 2000억원 규모의 트랜치(Tranche) A와 700억원 규모의 트랜치 B로 나뉜다. 트랜치 B에는 1년 후 상환 조건이 붙어있다.

인수금융 참여를 검토 중인 한 금융기관 관계자는 “심사 일정을 감안하면 다음달 중순쯤 대출 약정을 맺을 수 있을 것으로 예상된다”며 “금호그룹과 IBK-케이스톤 PEF의 협상 상황을 예의주시하고 있다”고 말했다.

금호그룹은 오는 26일까지 인수대금을 지불해야 하지만 일정 내 자금 마련이 쉽지 않은 상황이다. IBK-케이스톤 PEF와 대금 납부기간 연장 등에 대해 논의하고 있지만 의견을 좁히지 못하고 있다.

이미지 크게보기

이미지 크게보기