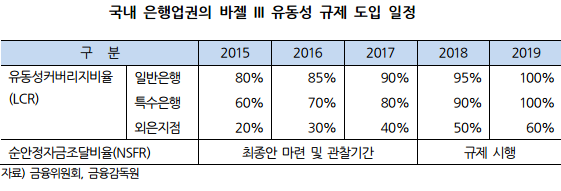

바젤III 유동성 규제에 LCR·NSFR단계적 도입

"적정 비율 유지 위해 국채·현금·지급준비금 확보해야"

소매 및 중소기업 예금 확대·우량 회사채 및 커버드본드 발행도 활발해 질 것

-

[06월10일 15:12 인베스트조선 유료서비스 게재]

바젤Ⅲ 단기유동성 규제 도입으로 은행들의 고유동성 자산 확보가 화두로 부상했다.한국기업평가가 9일 '바젤III 유동성 규제 도입, 국내은행 현황과 전망은'이란 리포트에서 유동성커버리지비율(LCR)과 순안정자금조달비율(NSFR)규제의 단계적 도입과 관련해 "우량 신용등급 회사채, 적격 주택저당증권(RMBS), 적격 커버드본드에 대한 은행들의 투자수요가 증가하고 은행들의 소매 및 중소기업 예금 확대도 늘어날 것"으로 분석했다.

바젤은행감독위원회(BCBS)는 LCR의 최저규제수준을 2015년 60%로 도입하되 매년 10%씩 상향해 2019년에 100%가 되도록 권고하고 있다. 국내 대부분 은행들의 LCR은 100%를 상회하고 있으나, 신한·하나·외환은행의 경우 3월 기준 LCR은 100%를 하회했다.

-

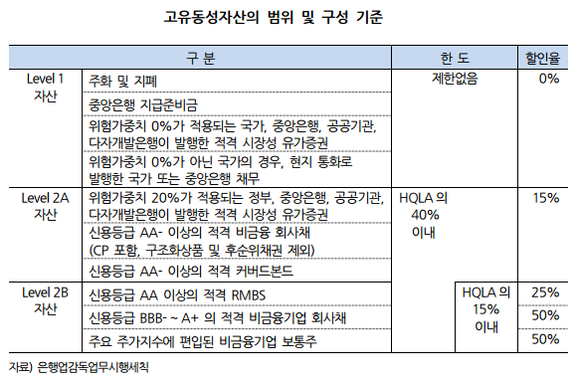

LCR을 높이기 위해서는 고유동성자산보유액을 확대하거나, 순현금유출액을 줄여야 한다. 은행이 보유 중인 현금, 한국은행에 예치한 지급준비금, 정부가 발행하는 국채, 한국은행이 발행하는 통화안정증권 등이 대표적인 고유동성 자산이다.

또 은행들은 이탈률이 작은 부채를 확보하거나, 파생상품 거래 및 신용공여를 줄여야 LCR의 적정 비율을 유지하는데 도움이 된다. 자산담보부 차입이 무담보부 차입보다, 예금이 기타 채무증권보다 낮은 이탈률이 적용되며, 부보대상예금이 비부보대상 예금보다, 개인 및 중소기업 예금이 대기업 및 금융기관 예금보다 낮은 이탈률이 적용된다.

NSFR규제는 2018년 1월부터 시행된다. NSFR은 가용안정자금조달(이하 ‘ASF’)을 필요안정자금(이하 ‘RSF’)으로 나누어 산출한다. 은행은 NSFR을 최저규제수준인 100% 이상으로 유지해야 한다.

-

NSFR규제 충족을 위해서는 자금운용 측면에서는 LCR과 마찬가지로 고유동성 자산 보유확대가 중요하다. 커버드 본드는 은행의 중장기 자금조달 수단의 하나로 활용될 수 있는 한편 고유동성 자산으로도 인정되므로 향후 시장조성 및 수요기반 확대를 통한 발행시장 활성화가 필요할 것으로 판단된다고 덧붙였다.

또 소매 및 중소기업 예금 확대 또는 중장기 자금조달비중 확대도 NSFR에 유리하게 산정된다.

보고서는 중장기 자금조달 비중 확대를 위한 은행채 발행, 바젤Ⅲ에서 인정하는 자본증권(Tier 1 및 Tier 2)의 발행이나 커버드 본드 발행이 증가할 가능성도 전망했다.

또 은행들의 예수금 구조가 소매예금 및 만기 1년 이상의 중장기 예금 위주로 재편될 가능성이 있으며, 이는 일정기간 수신금리 상승으로 이어질 가능성도 배제할 수 없을 것으로 보인다고 전망했다.

김정현 한기평 수석연구원은 "은행들은 고유동성 자산 편입 비중을 지속적으로 확대하는 한편 단기대출 확대 또는 중장기 대출채권 유동화를 통해 대출채권의 평균 만기를 단축해 나갈 가능성이 있을 것"이라고 분석했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기