KMIC 차입금 만기 도래하며 자연스레 협의 재개

차입금 리파이낸싱 완료, 증자 및 추가 차입으로 자금 조달할 듯

-

[06월03일 16:40 인베스트조선 유료서비스 게재]

메가박스 매각이 대주주간의 전격적인 합의로 매듭지어졌다. 서로 등을 돌렸던 대주주들은 최근 만기 도래한 차입금 처리를 위해 협상 테이블에 다시 앉게 됐고, 갈등 장기화가 이로울 것이 없다는 데 의견을 같이하면서 빠른 결말에 이른 것으로 확인됐다.

지난 5월말, 메가박스 최대주주 제이콘텐트리(지분율 50%+1주)는 한국멀티플렉스투자(KMIC)를 인수한다고 밝혔다. KMIC는 맥쿼리펀드가 지난 2007년에 설립한 특수목적회사(SPC)로 메가박스 지분 50%-1주를 가지고 있다.

-

수차례에 걸쳐 진행된 메가박스 매각은 수 년간 좀처럼 진전을 보지 못했다. 지난해 말 중국 오리엔트스타캐피탈과 주식매매계약(SPA)를 체결하며 투자회수 기대를 낳았다.

그러나 우선매수권을 가지고 있는 제이콘텐트리가 인수자의 실체와 자금조달 능력에 의문을 제기하며 매각 절차가 멈췄다. 갈등은 깊어졌고 홍콩에서의 중재와 국내 소송이 가시화됐다. 분쟁 해결은 커녕 더 이상의 협의 진행도 어렵다는 전망이 나왔다.

서로 등은 돌렸지만 대주주들은 내심 갈등이 장기화 할 경우 메가박스 경영에 악영향을 미칠 것을 우려했다. 제이콘텐트리는 결국 메가박스를 되사오고 싶어하는 입장이었고 맥쿼리펀드도 투자회수가 지연될 수록 평판 악화는 물론 법적 다툼에 들어갈 시간과 비용도 부담스러웠다.

그러던 중 제이콘텐트리와 멕쿼리펀드는 KMIC의 차입금 만기가 돌아오며 자연스럽게 머리를 맞댈 기회를 갖게 됐다.

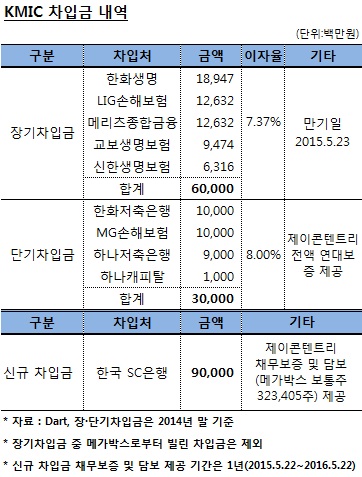

KMIC는 지난 2007년 메가박스 인수 당시 대한생명(現 한화생명) 등으로부터 950억원을 빌렸다. 이 차입금은 리파이낸싱을 거치며 600억원으로 줄었고, 만기는 지난 5월 23일까지로 연장됐다. 한화생명은 상환을 요구했다. 제이콘텐트리로선 계열회사인 중앙미디어네트워크가 KMIC의 주주라 차입금 만기를 도외시 할 수 없었다. 이 외에 KMIC의 단기차입금(300억원)에 대해서도 전액 연대보증을 했기 때문에 맥쿼리펀드 주주들과의 협의가 필요했다.

KMIC는 한국스탠다드차타드(SC)은행으로부터 900억원을 새로 빌렸다. 제이콘텐트리는 새로운 차입금에 대해 보증을 서는 한편, 메가박스 주식도 담보로 제공하기로 했다. 금리도 기존 차입금 대비 2~3%포인트 가량 낮춘 것으로 알려졌다.

-

투자은행(IB) 업계 관계자는 "차입금 만기가 다가옴에 따라 대주주들이 이성적으로 대화할 수 있는 기회가 생겼다"며 "만기를 연장하는 방안에 대해 논의하다가 결국 지분관계를 정리하기로 합의했다"고 말했다.

제이콘텐트리는 중앙미디어네트워크 보유지분을 제외한 KMIC 지분 전량을 1520억원에 사들이기로 했다. 오리엔트스타캐피탈 제시 조건과 같은 수준이다. 멕쿼리펀드에는 행정공제회(700억원), 군인공제회(300억원), 국민연금(300억원), 맥쿼리(220억원) 등이 투자했다.

지난 4월 메가박스 대표이사 여환주 씨 등 소수주주로부터 사들인 메가박스 지분 인수 잔금도 KMIC 인수 종결일에 맞춰 지급해야 한다. 인수금 162억여원 중 10%를 계약금으로 납입했고, 약 146억원의 잔금이 남아있다.

이를 감안하면 제이콘텐트리는 1666억원의 자금을 조달해야 하는데, 1086억원은 유상증자를 통해 마련할 계획이라고 밝힌 바 있다. 나머지 580억원가량은 추가 차입을 통해 조달할 것으로 예상된다. IB 업계 관계자는 "제이콘텐트리가 차입처를 확보해 둔 것으로 알고 있다"고 말했다.