NH證 유상증자 빅딜 단독 주관…종근당 토탈솔루션 영업 빛나

IPO 집중 한국證 2위…대우證·KB證은 상반기 아쉬운 성적

-

[06월30일 17:57 인베스트조선 유료서비스 게재]

-

지난해 챔피언은 올해 상반기에도 그 자리를 지켰다.

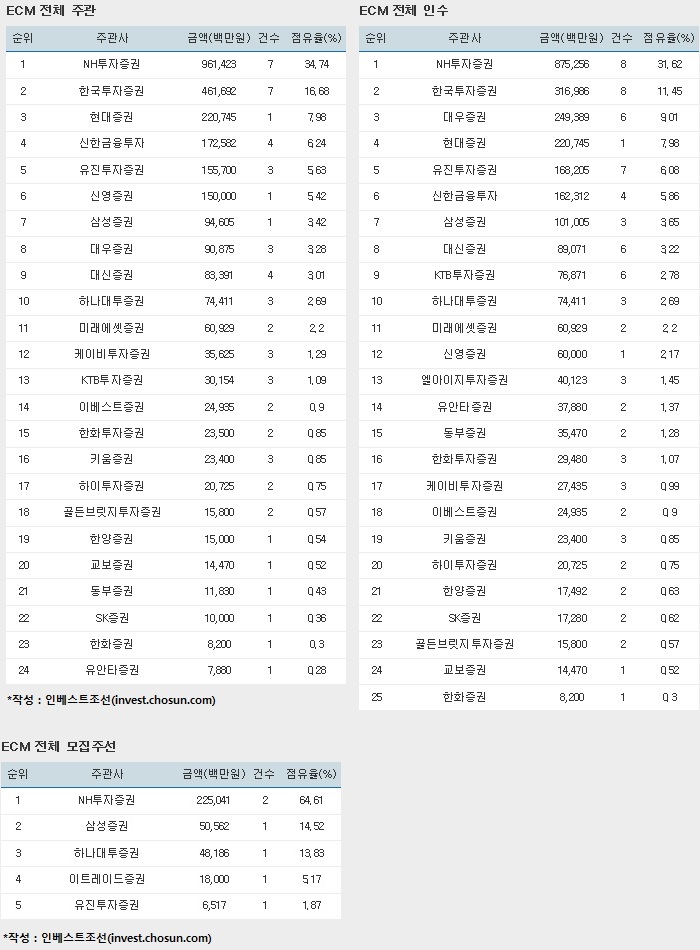

NH투자증권이 2015년 상반기 주식시장(ECM) 리그테이블 주관·인수·모집주선 전체 1위에 올랐다. 우리투자증권의 IB 힘은 여전했다. 종근당 지배구조 개편 과정에서 보여준 NH투자증권의 모습은 토탈솔루션이 무엇인지를 보여줬다는 평가다.

NH투자증권은 올 상반기 9614억원, 7건의 거래를 주관·인수했다. 발행금액 기준 시장 점유율은 34.74%로 2위인 한국투자증권(주관실적 4616억원)과 상당한 차이를 냈다. 인수(8752억원, 8건) 및 모집주선(2250억원, 2건) 규모 역시 1위였다.

NH투자증권은 유상증자 부문에서 강세를 보였다. 연초 대한항공·NHN엔터테인먼트의 유상증자를 단독으로 주관했다. 2건의 거래 주관금액은 7718억원에 달했다. 기업공개(IPO) 부문에서는 기업인수목적회사(SPAC;스팩)애 집중해 3건의 스팩 상장을 성사시켰다.

종근당에 대한 토탈솔루션 영업이 돋보였다. 2013년부터 지배구조 개편을 자문하며 여기서 파생되는 거래를 모두 수임했다. NH투자증권은 올 상반기 종근당 자회사 경보제약 상장(1434억원)을 단독 주관하며 IPO 부문에서 자존심을 세웠고, 종근당홀딩스 현물출자 유상증자(636억원)를 담당하며 모집주선부문 1위에 올랐다.

NH투자증권 IB사업부는 우리투자증권 출신 정영채 대표(부사장)과 문영태 부대표(상무)가 이끌고 있다. 2013년, 2014년 인베스트조선 ECM 리그테이블 주관·인수 부문을 석권했을 때의 핵심 인력이 실무 일선을 담당하며 합병 후에도 변함없는 경쟁력을 보여주고 있다는 평가다. 기존 NH농협증권 IB인력은 본부 형태로 사업부에 합류해 구조화금융 등에 집중하고 있다.

한국투자증권이 4617억원, 7건의 실적으로 2위에 올랐다. 한국투자증권은 IPO 시장에서 강한 모습을 보여줬다. 2060억원 규모의 NS쇼핑 대표주관을 비롯해 6건의 상장 거래를 주관했다. 다만 스팩 상장은 1건도 없었다. 증자 부문에서는 현대상선 유상증자(2373억원)를 단독 주관하며 실적을 올렸다.

지난해 금융지주회사 자본확충을 주로 맡으며 실적을 냈던 현대증권은 올 상반기에도 DGB금융지주의 유상증자(3153억원)를 맡으며 3위에 올랐다. SK D&D 상장과 롯데손해보험 유상증자를 주관한 신한금융투자가 4위였다.

전통의 강호 대우증권은 이렇다할 인상을 남기지 못하며 8위를 기록했다. 지난해 ECM 주관 4위에 오르며 선전했던 KB투자증권 역시 올 상반기에는 12위로 주춤했다.

중소형사 중에서는 대성산업 유상증자 등을 담당한 유진투자증권이 5위, 두산건설 전환사채(CB) 발행을 주도한 신영증권이 6위에 오르며 선전했다. 다만 신영증권은 두산건설 CB가 공모 청약에서 대규모 실권을 내 400억원이 넘는 미매각 물량을 자기계산으로 떠안게 됐다.

이미지 크게보기

이미지 크게보기