한화케미칼 태양광사업 흑자전환하는 등 수익성 개선세

한화큐셀, 5억달러 규모 나스닥 유상증자 추진…투자자금도 스스로 조달

폴리실리콘 가격하락 등 업황 불확실…안정적 영업현금흐름 중요해져

-

[07월05일 09:00 인베스트조선 유료서비스 게재]

오랫동안 부진을 겪은 한화그룹의 태양광사업이 조금씩 회복세를 보이고 있다. 실적개선뿐만 아니라 증자나 대규모 수주 등을 통해 투자자금을 마련하고 있다. 그룹 내에서 홀로서기를 시작했다는 평가다.

태양광 업황자체가 불확실한 상황이라는 점은 여전히 고민거리다. 영업현금 창출을 통해 투자자금을 마련하는 선순환구조를 만드는 것이 최우선 과제로 꼽히고 있다.

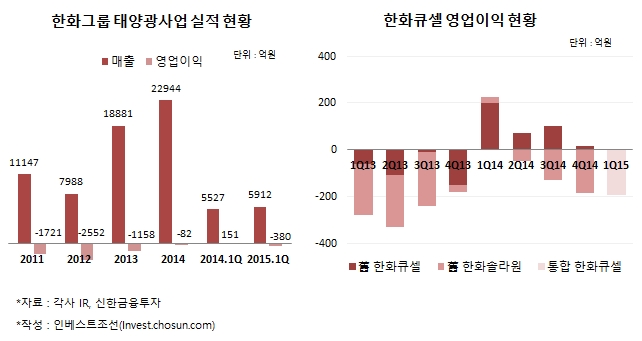

한화는 인수·합병(M&A)과 설비투자 등을 통해 폴리실리콘에서 발전시스템에 이르는 태양광사업의 밸류체인(Value Chain)을 갖췄다. 문제는 수익성이다. 지난 4년간 한화그룹이 태양광사업에서 쌓은 영업적자만 5000억원이 넘는다. 지속적으로 대규모 투자를 한 것에 비해 가시적 성과는 만족스럽지 못하다.

분위기가 바뀌기 시작한 것은 지난해부터다. 한화케미칼이 태양광사업에서 3년만에 영업이익을 냈다. 핵심계열사인 한화큐셀의 수익성도 개선되는 흐름을 보이고 있다. 한화솔라원과 합병한 직후인 올 1분기에는 195억원가량의 영업적자를 냈으나, 약 300억원의 구조조정 비용을 고려하면 사실상 흑자다.

-

지난달 미국 넥스트에러에너지(NextEra Energy)에 1조원 규모(1.5GW)의 모듈 공급계약을 체결하는 등 사업 면에서도 성과를 내고 있다. 한화큐셀은 이번 계약을 체결하면서 선수금 4851억원을 받았다. 회사는 올해 판매량 목표를 지난해의 두 배 수준인 3.2~3.4GW로 제시하고, 예상 매출총이익률을 16~18%로 잡는 등 공격적인 실적 목표치를 내놨다. 연초 주당 10달러 밑으로 떨어졌던 회사의 주가도 현재 16달러 수준으로 올라갔다.

이응주 신한금융투자 연구원은 “향후 추가 수주 가능성이 있고 독일공장 폐쇄 및 중국공장 자동화 등으로 원가율 향상도 예상한다”며 “제품·지역 포트폴리오 개선을 통한 판매가격 상승까지 고려하면 올해부터는 시황과 무관하게 실적이 빠르게 개선될 것”이라고 전망했다.

그동안 증자 등 그룹의 지원에 기댔던 투자금 조달에 있어서도 홀로서기를 시작했다. 한화는 현재 나스닥에서 한화큐셀의 유상증자를 준비하고 있다. 이를 통해 올 하반기 중으로 약 5억달러를 조달할 계획이다.

신용평가업계 관계자는 “모기업의 지원이 아닌 자체적으로 조달한 자금을 통해 사업을 하기 때문에 신용 리스크 관점에서도 긍정적”이라고 평가했다.

본격적인 자립에 들어갔으나, 태양광산업은 영업환경은 여전히 불확실한 상태다. 업황은 바닥을 찍었으나 뚜렷한 개선세를 기대하기 어렵다는 시각이 주를 이룬다. 특히 판매가격이 하락세인 폴리실리콘에 대한 전망은 여전히 좋지 않다. 글로벌시장에서 몇몇 선두권 업체들만 이익을 낼 수 있는 상황이란 평가가 많다.

태양광산업에 대한 각국 정부의 보조금이 줄어드는 상황도 부담요인이다. 기존 화석연료와 대체관계라는 특성상, 태양광은 가격이 지금보다 내려가야 시장이 확대될 수 있는 산업이다. 정부 보조금이 줄면 그만큼 가격에 대한 부담이 커진다. 꾸준한 현금창출능력을 확보하는 것이 무엇보다 중요해진 시점이다.

한화큐셀이 넥스트에라에너지와 맺은 계약기간은 1년이다. 1년 후에도 그 정도 규모 이상의 수요를 지속적으로 확보해 나갈지는 미지수다. 한화는 충청북도 진천·음성에 셀·모듈공장을 짓는 등 태양광에 지속적으로 투자할 방침이다. 시장에선 투자자금을 감당할만한 영업현금을 창출해야 사업이 안정적인 궤도에 올라설 수 있다고 보는 시각이 크다.

증권업계 관계자는 “증자로 투자자금을 확보하는 건 주로 신생기업들의 모습”이라며 “한화는 태양광사업을 한 지 꽤 됐기에 이제는 현금창출을 통해 투자자금을 마련해야 할 때”라고 밝혔다.

이미지 크게보기

이미지 크게보기