엘리엇 7% 지분에 삼성물산 흔들…동양시멘트도 ‘불편한 19%’ 출현 가능성

55%와 19% 인수자 나뉘면 경영권 행사 걸림돌…전체 지분 인수 나설 수도

-

제일모직과의 합병을 두고 삼성물산과 미국계 헤지펀드 엘리엇매니지먼트(이하 엘리엇)가 벌인 공방이 삼성물산의 승리로 일단락됐다. 표대결에선 밀렸지만 엘리엇은 단 7% 남짓한 주식으로 우리나라 최고 그룹의 지배구조를 흔들며 시장에 울림을 던졌다.

이는 앞으로 일어날 경영권 거래에도 영향을 미칠 것으로 보인다. 당장 본입찰을 눈앞에 둔 동양시멘트 인수후보들의 셈법도 복잡해질 전망이다. 당면 과제인 경영권 확보에 힘을 쓰면서도 불편한 소수지분 인수자의 출현도 경계해야 할 처지에 놓이게 됐다.

17일 삼성물산은 주주총회를 열어 제일모직 합병계약 승인건을 참석의결권 69.53%의 찬성으로 가결시켰다. 주주총회 참석이 저조했다면 출석 주주 3분의 2라는 합병계약 승인 요건을 채우지 못했을 가능성도 있다. 엘리엇은 7.12%의 지분을 확보하고 반대 세력을 모아 시종일관 삼성그룹을 괴롭혔다.

동양시멘트 매각 대상은 크게 ㈜동양 보유지분 54.96%와 동양인터내셔널 지분 19.09%로 나눠져 있다. 삼성물산의 사례처럼 경영권 인수자와 그와 뜻을 같이하지 않는 소수지분 인수자가 동시에 나타날 가능성이 있다. 현재까지 인수후보들은 대부분 54.96% 인수에 주안점을 두고 있다.

거래 관계자는 “엘리엇이 소수 지분으로 삼성그룹을 뒤흔든 것처럼 동양시멘트도 두 지분의 인수자가 각각 다를 경우 불편한 동거 관계에 놓일 수 있다”며 “반드시 19.09%를 인수하겠다는 곳이 나타난다면 54.96% 인수희망자도 가벼이 넘길 수 없을 것”이라고 말했다. 경영권 인수 후보들이 경쟁사나 이해관계가 다른 업체와 한 배를 타느니 74.05% 인수를 위해 더 힘을 쏟을 것이란 기대다.

-

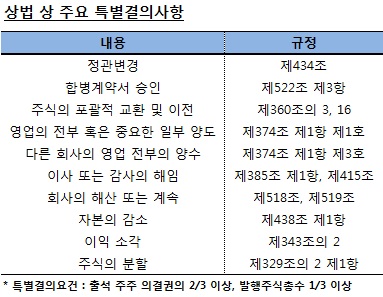

정관의 변경, 합병계약서의 승인, 영업의 전부 또는 중요한 일부의 양도, 다른 회사의 영업 전부의 양수, 이사 또는 감사의 해임 등이 상법이 정하고 있는 특별결의사항이다. 19.09%의 존재로 이러한 중요 의사 결정이 방해 받을 수 있다. 이사 자리까지 요구할 경우 경영에 제약을 받을 가능성은 더욱 커진다. 66.67% 매각안도 소수지분에 의해 주주총회 특별결의가 방해 받지 않도록 하기 위해 마련됐다.

매각자 측도 이러한 점을 감안해 동종 업계인 시멘트 업체 외의 후보들을 대상으로 19.09% 인수에 집중할 곳을 물색했던 것으로 알려졌다. 수천억원이 필요한 인수 경쟁보다는 ‘불편한 19.09%’를 인수하는 편이 견제와 관계 형성을 위한 현실적인 방안이라는 점을 강조했다. 경영권 인수후보 자극을 통해 상승효과를 내기 위함이다.

현재까지는 19.09% 인수만 우선시할 후보는 나타나지 않은 상황이다. 본입찰이 얼마 남지 않아 이런 인수후보가 나타날지 미지수다. 매각자 측은 최근 한 후보에 19.09% 인수 의사를 타진했지만, 경영권 인수 전략을 고수하겠다는 답을 들은 것으로 알려졌다.

거래 관계자는 “확실한 19.09% 인수자가 나타나면 매각 흥행이 기대되지만 본입찰 직전에 인수전략을 바꾸기 쉽지 않을 것”이라며 “74.05% 지분 전체를 인수하겠다는 후보가 여럿 있기 때문에 성공적인 매각이 이뤄질 것으로 기대한다”고 말했다.

동양시멘트 매각 본입찰은 오는 22일 치러지고, 우선협상대상자는 24일 선정될 전망이다.