제과·쇼핑 합병하거나 지주부문 분할합병 할수도

금융계열사 재편 필수…지주사 전환 시점 최대 변수

-

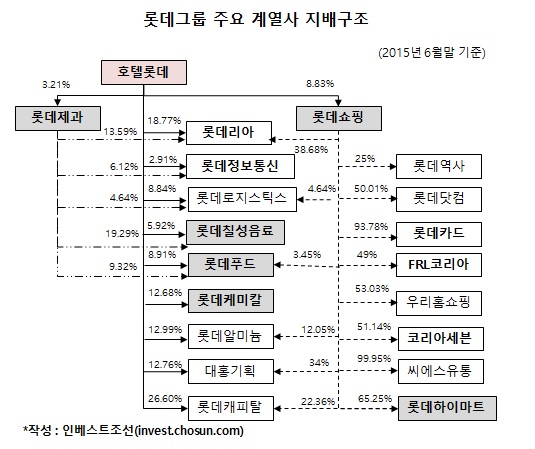

'지주회사 호텔롯데'는 어떤 모습이 될까. 호텔롯데를 중심으로 롯데쇼핑과 롯데제과를 통해 계열사를 거느리고 있는만큼 이 세 회사간 관계 설정이 향후 롯데그룹 지배구조의 핵심 열쇠가 될 전망이다.

호텔롯데가 게열사 지분을 인수해 지주 체제를 갖출 수도 있고, 롯데쇼핑·롯데제과 합병 혹은 지주부문 분할합병을 통해 모양새를 다듬을 수도 있다. 다만 어떤 경우에도 금융계열사 분리와 재편은 필수다.

-

◇ 단독 지주 체제, 안정적이나 자금 소요 커

우선 호텔롯데가 기업공개(IPO)를 통해 자금을 마련하고, 이 자금을 바탕으로 지주체제를 꾸리는 방법을 예상해볼 수 있다.

안정적이고 대외 변수도 크지 않지만, 가장 자금이 많이 필요한 방법이다. 공정거래법상 지주회사의 자회사 최소 지분 요건(상장사 20%, 비상장사 40%)을 만족시키기 위해선 호텔롯데가 주요 계열사 지분을 매입해야 하는 까닭이다. 지분 매입과 매각 과정에서 양도소득세(20%)로 인해 세금 부과도 가장 많다.

만약 호텔롯데가 롯데쇼핑의 자회사 편입을 위해 계열사들이 보유한 지분 24.46%를 사들인다면 현재 시장가격 기준 1조8000억여원이 필요하다. 이외에도 상당수 계열사들의 지분 매입이 필요하다. 혼재 호텔롯데가 보유한 계열사 중 자회사 최소 지분 요건을 충족하는 곳은 롯데건설(43.07%) 정도다.

이 방법을 택한다면 호텔롯데나 주요 계열사의 주주총회 없이 이사회 결의로만 지주회사 전환을 진행할 수 있다. 이사회 결의사항인 지분의 매각 및 인수 결정만 내리면 되는 까닭이다.

호텔롯데가 인적분할 후 현물출자를 통해 순수지주회사를 세울 가능성은 크지 않다. 호텔롯데에 신동빈 롯데그룹 회장 등 최대주주가 직접 보유하는 지분이 없어 실익이 없다. 호텔롯데는 자사주도 거의 보유하지 않고 있어(지분율 0.17%) 분할 후 지주회사와 사업회사간 지배구조가 형성되지 않는다는 점도 고려해야 한다.

◇ 롯데쇼핑 합병설 대두…모양새 좋지만 주주 반발 감안해야

호텔롯데가 상장 이후 롯데쇼핑과 합병하는 방안도 언급된다. 호텔롯데와 롯데쇼핑은 롯데그룹의 국내 사업 확장 과정에서 핵심 출자사 역할을 해왔다. 두 회사는 롯데리아·롯데로지스틱스·롯데알미늄·대홍기획·롯데상사 등 주요 계열사 지분을 함께 보유하고 있다.

롯데쇼핑 역시 호텔롯데와 더불어 그룹내 지주회사 역할을 해왔다. 두 회사를 합병하면 국내 거의 대부분의 계열사가 합병회사 아래로 수직계열화된다. 롯데쇼핑을 호텔롯데의 자회사로 두는 것보다 지배구조 단계가 한 단계 줄어들어 그만큼 증손자회사 보유 제한 규제에서 자유로워지는 이점도 있다.

변수는 롯데쇼핑 주주들의 반발 가능성이다. 현재 롯데쇼핑의 주가는 2006년 상장 공모가(40만원)의 절반 수준이다. 주가순자산비율(PBR)은 0.42배에 불과하다. 합병을 위한 주주총회에서 롯데쇼핑 주주들이 삼성물산 주주들처럼 '회사 가치가 저평가됐다'며 반대를 외치고 나설 수 있다.

롯데그룹의 롯데쇼핑 지분율은 70.12%다. 주주총회 특별결의를 단독으로 처리할 능력이 있다. 다만 승계 과정에서 여론 악화로 인해 대국민사과를 하고, 대안으로 지배구조 개편 카드를 꺼내든 롯데그룹이 주주총회에서 소액 주주들의 반대를 무시하고 표결을 강행하는 모습이 어떻게 비칠지는 생각해봐야할 문제다.

◇ 쇼핑·제과 지주 부문 분할합병, 자금·세금 부담 최소

롯데쇼핑과 롯데제과의 자회사 지분만 '지주 부문'으로 따로 떼어내 호텔롯데에 합치는 방식도 생각해볼 수 있다. 롯데제과 역시 현재 롯데그룹 지배구조에서 중간지주회사 역할을 하며 호텔롯데가 보유한 상당수 계열사의 지분을 공동 보유하고 있다.

두 회사의 자회사 지분만 분할해 호텔롯데가 합병하면 자금 소요가 최소화된다. 예컨데 롯데리아의 경우 호텔롯데 현 보유 지분은 18.77%에 불과하다. 롯데쇼핑(지분율 38.68%)·롯데제과(13.59%) 지주 부문만 분할합병하면 현금 한 푼 들이지 않고 롯데리아 지분 72.04%를 확보할 수 있다.

법인세법상 세금 납부 의무도 없다. 정부는 지난 2010년 기업 구조개편 활성화를 위해 합병시 주주에게 부과되는 의제배당 소득세를 '적격 합병'의 경우 부과하지 않는 세제개편안(법인세법 제44조의3)을 도입했다. 합병법인이 내야 하는 합병차익 법인세 역시 적격 합병의 경우 같은 혜택을 받는다. '적격 합병'은 합병 후 1년 이상 사업을 유지하고, 피합병법인 주주가 주식을 3년 이상 보유하는 등의 요건을 충족하면 된다.

다만 이 방법도 주주총회 특별결의를 거쳐야 하는 변수가 있다. 롯데제과의 롯데그룹 지분율은 51.42%로 단독 처리에 문제는 없는 상황이다.

◇ 금융계열사 '헤쳐모여'는 필수…지주체제 밖으로 뺄 수도

-

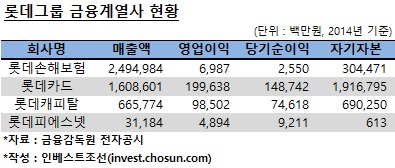

어떤 방식을 택하든 금융계열사 지분 정리는 필수다. 롯데그룹은 롯데손해보험·롯데카드·롯데캐피탈·롯데피에스넷 등 4개의 금융계열사를 보유하고 있다. 롯데손해보험과 롯데캐피탈은 호텔롯데가, 롯데카드는 롯데쇼핑이 지분을 보유 중이다. 롯데피에스넷은 코리아세븐과 롯데닷컴·롯데정보통신이 나누어 지분을 들고 있다.

롯데그룹이 지주회사 체제로 전환하면 호텔롯데는 물론, 산하 계열사는 모두 금융자회사를 보유할 수 없게 된다. SK그룹이 지주회사 전환 후 SK증권 처리 방안을 두고 4년 넘게 고민했던 이유기도 하다.

지주회사 아래 금융부문 중간지주회사를 설립해 금융회사를 보유할 수 있게 해주는 공정거래법 개정안은 국회에 계류 중이다. 만약 개정안이 통과된다해도 '중간지주회사' 및 그 자회사만 금융계열사를 보유할 수 있기 때문에 롯데카드나 롯데손해보험을 중심으로 금융사 수직계열화가 필요하다.

만약 중간지주회사를 허용하는 공정거래법 개정안이 국회를 통과하지 못한다면 다른 방안을 강구해야 한다. 부산롯데호텔 등 지주회사 체제 밖 계열사로 금융계열사를 옮기는 방안이 현실적으로 꼽힌다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기