M&A 혹은 회생종결 시점 조율 가능성…법원 “연내 결정”

-

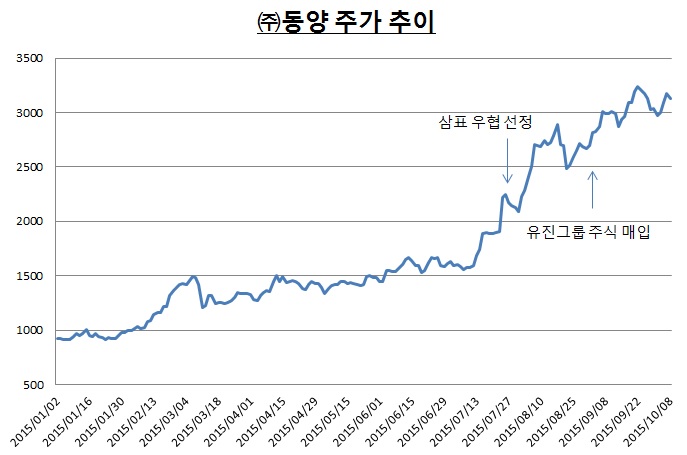

법원이 ㈜동양의 기업회생절차 종결을 놓고 고심하고 있다. 동양시멘트 매각 성공과 대규모 현금유입으로 회생채무 변제 걱정은 덜었지만, 오히려 이 때문에 지배구조 불안을 걱정해야 하는 딜레마에 놓였다.

8일 관련업계에 따르면 ㈜동양은 오는 21일께 잔여 회생채권 전액을 조기 변제할 예정이다. 통상 조기 상환과 달리 현재가치로 할인하지 않고 원금 전액을 상환한다. 채권자나 이해관계인의 이견 가능성이 없는 사안임을 감안해 별도의 집회 없이 법원 결정으로 갈음하기로 했다.

◇ 회생채권 변제 완료 기대와 투기세력 공격 우려 공존

동양시멘트 매각 대금이 변제 재원이다. ㈜동양은 동양시멘트 지분 54.96%를 7943억원을 받고 삼표 컨소시엄에 매각했는데, 지난달 25일 잔금납입이 완료됐다. 회생계획 대비 매각에 따른 예상초과수익금만 6700억원에 달한다.

‘채무자 회생 및 파산에 관한 법’에 따르면 회생계획 상의 변제가 시작될 경우, 회생계획 수행에 지장이 있는 것이 아니라면 법원은 관계자의 신청이나 직권으로 회생절차 종결 결정을 한다. 전액 변제를 앞둔 ㈜동양 역시 회생절차 종결 결정이 임박했다는 예상이 많다.

법원은 아직 결론을 내지 못하고 있다.

㈜동양이 동양시멘트 매각대금으로 3000억원 수준의 회생채권을 변제하더라도 5000억원 가량의 현금이 남게 되는데, 이 자금이 투기 세력의 목표가 될 수 있다는 우려 때문이다. 경영권 분쟁 시 ‘자립해서 안정적으로 사업을 할 수 있는’ 실질적 의미의 회생에 부합하지 않을 수 있다는 것이다.

법원 관계자는 “빚 갚기도 어려운 일반 회생기업들은 일부만 변제시키고 회생을 종결하는 경우가 많은데, ㈜동양의 경우 돈이 너무 많아 고민하게 되는 이례적인 사례”라고 말했다.

◇ 법원, M&A 추진과 회생종결 시점 놓고 고민할 듯

법원이 고려할 수 있는 카드는 ▲제3자배정 유상증자 방식의 M&A 추진 ▲현재 상태에서 회생 종결 ▲회생종결 결정 연기 등 크게 3가지다.

㈜동양은 동양시멘트 인수를 추진했던 유진그룹이 지분 5.64%를 매집해 최대주주에 올랐을 뿐, 경영권의 향방은 미지수다. 물밑에서 지분 매입 경쟁이 이어지고 있으며, 차명 거래를 통해 수십 %의 지분을 확보한 기업이 있다는 이야기도 나온다. 제3자배정 유상증자 방식의 M&A라면 확실한 주인이 결정된다.

-

법원엔 법무법인 등 다양한 기관들로부터 회생종결 계획에 대한 문의가 이어지는 것으로 알려졌다. ㈜동양 지분 매집 세력이 특히 관심을 보이는 것이란 시선이 있다. 법원이 제3자배정 유상증자 방식의 M&A를 결정할 경우 그간의 지분 확보가 헛일이 되고, 회사에 영향력을 행사할 수도 없게 되는 탓이다.

현재 상태서 회생을 종결한다면 2023년까지로 정했던 회생기간은 크게 단축된다. 건자재 등 기존 사업을 진행하면 된다. 재판부(주심 이재희 부장판사)는 임기 3년을 거의 채웠고, 내년 2월 인사 때 변동 가능성이 있다. 매각을 추진해도 임기 내 종료를 장담하기 어려워, 무리해 서두르기 보다는 시장 논리에 맡길 것이란 전망이 나온다.

경영권 분쟁 가능성은 그대로 남게 된다. 회사가 흔들릴 경우 법원이 무책임한 결정을 내렸다는 비판이 가해질 수 있다.

당분간 회생종결 시점을 늦출 가능성도 있다. 담당 재판부가 확정되는 내년 이후로 미뤄도 늦지 않다는 것이다. 법원 내부에선 “사정을 잘 아는 기존 재판부가 회생 종결을 마무리해야 하는 것 아니냐”는 의견과 “서두르면 실수가 나올 수 있다”는 상반된 의견이 있는 상황이다.

법원 관계자는 “다양한 회생 종결 방안을 고민 중이며 올해 안에는 결론을 낼 것”이라고 밝혔다.

-

[인베스트조선 유료서비스 2015년 10월 08일 17:43 게재]

이미지 크게보기

이미지 크게보기