IPO 준비하는 생보사… “올해는 힘들다”

자본건전성 관리 시급… 차선책 준비해야

-

생명보험사들의 기업공개(IPO) 추진이 미래에셋생명에 발목 잡혔다. 미래에셋생명의 IPO 이후 주가 추이가 생보사에 전체에 대한 투자심리를 악화시키고 있기 때문이다. 올해 IPO를 계획했던 보험사들은 내년으로 연기했다. 지급여력비율(RBC 비율) 개선을 위해 IPO를 활용하려 했던 보험사들은 IPO전까지 대안을 찾아야 하는 과제를 안게 됐다.

◇ 미래에셋生 주가만 바라보는 생보사들… ”기회 안 오네”

미래에셋생명에 이어 IPO를 준비 중이었던 동부생명과 교보생명은 올해 상장 타이밍을 잡지 못했다. 양사는 미래에셋생명의 성과에 따라 기업공개를 진행할 예정이었으나, 상장 이후 공모가 밑으로 떨어지는 주가에 엄두도 내지 못했다.

-

이미지 크게보기

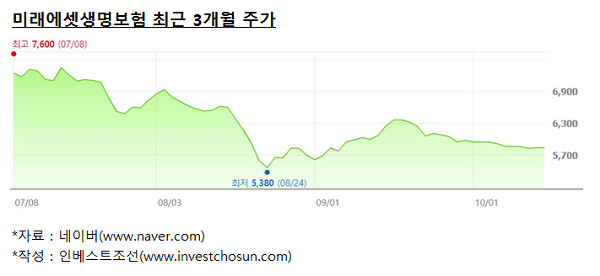

이미지 크게보기- 14일 종가 기준 미래에셋생명 주가는 5840원을 기록했다. 공모가(7500원)의 80% 수준이다. 미래에셋생명의 주가는 지난 7월 상장한 이래로 3개월동안 공모가 밑에 머물러있다.

미래에셋생명에 대한 시장의 미온적인 반응은 IPO를 위한 수요예측에서도 드러난 바 있다. 공모 당시 희망공모가 최저 수준인 8200원보다 낮은 7500원으로 공모가를 확정하고, 3400억원의 자금을 조달한 바 있다.

상장을 강행한다고 해도 역시 미래에셋생명이 걸림돌이다. 국내에서 상장한 생보사는 동양생명, 삼성생명, 한화생명, 미래에셋생명 총 4개사다. 객관적인 기업가치를 평가하기 위해선 비교그룹으로 미래에셋생명을 선정하지 않을 수 없다. 미래에셋생명의 주가 수준이 상장할 보험사의 기업가치를 깎아먹는 결과를 가져올 수 있다.

동부생명 관계자는 “미래에셋생명 주가 주시하면서 타이밍을 보고 있지만 좀처럼 기회가 안 온다”며 아쉬움을 토로했다. 관계자는 “적정 가치를 받을 수 있을 때를 기다린다는 방침”이라고 밝혔다.

재무적투자자와의 주주간 계약에 따라 올해까지 상장하기로 했던 교보생명보험은 기업공개 기한 연장 합의를 논의 중이다. 교보생명 측은 "PBR 1배 이하가 나오면 IPO를 할 생각이 없다"고 언급했다.

◇ RBC 비율 맞춰야 해 발등에 불…IPO만 기다릴 순 없어

보험사에 대한 재무건전성 기준이 바뀌어 업계에 비상이 걸린 가운데 IPO를 계획했던 생보사의 고민은 깊어지고 있다.

저금리 기조가 이어지면서 변액보험 수익성이 급감한 탓에 내년을 위한 보증준비금을 시급히 마련해야 하는 상황이다. 2020년 국제회계기준(IFRS4) 2단계가 시행되면 보험사 지급여력(RBC) 비율이 낮아질 것으로 예상돼 자본 관리도 필요하다.

재무건전성을 관리해야 하는 생보사 입장에선 IPO를 할 만한 장이 형성될 때까지 기다릴 수 만은 없는 상황이다. 공모를 통해 자금조달하기엔 시장 상황이 열악해 차선책을 마련해야 한다는 목소리도 나오고 있다. MG손해보험과 한화생명은 유상증자를 단행하거나, 자산을 매각하는 방식 등으로 자본을 확충하고 있다.