되찾을 땐 주가 상승이 부담…채권단과 갈등 재현 가능성도

-

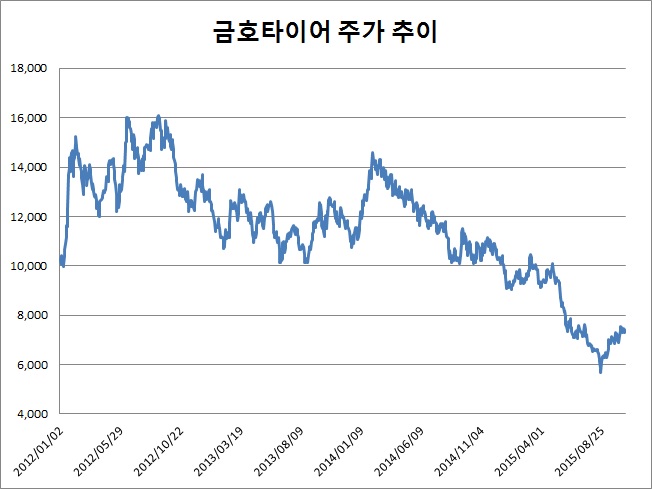

금호아시아나그룹 재건의 마지막 열쇠인 금호타이어의 가치 변동에 따라 박삼구 회장의 희비가 엇갈릴 것으로 보인다. 당장 금호산업을 인수해야 하는 현재는 주가 상승을 바라야 하지만, 향후 경영권을 다시 찾아올 땐 기업가치 상승이 부담스러울 전망이다.

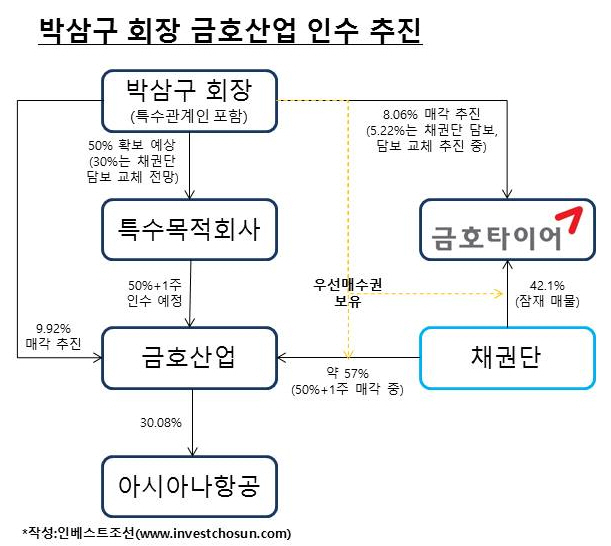

23일 관련업계에 따르면 금호아시아나그룹은 박삼구 회장 및 특수관계인이 보유한 금호산업(9.92%)과 금호타이어(8.06%) 지분을 클럽딜(Club Deal) 형태로 매각하는 방안을 추진 중이다.

-

박삼구 회장은 채권단으로부터 금호산업 지분 50%+1주를 7228억원에 인수한다. 4000억원가량은 지분(Equity) 투자로 나머지는 인수금융으로 조달할 계획이다. 금호산업과 금호타이어 지분이 핵심 재원으로, 23일 종가기준 시가는 각각 582억원과 936억원이다.

금호산업은 박삼구 회장이 채권단으로부터 경영권을 인수하고 나면 더 이상의 쟁점은 없다. 금호타이어의 경우엔 채권단으로부터 경영권 지분을 받아와야 하는 과제가 남는다. 현재 보유지분을 매각해 최대한의 자금을 확보해야 하고, 향후 경영권을 사올 때는 최대한 낮은 금액을 지불해야 하는 입장이다.

박삼구 회장은 현재 전략적투자자(SI)들로부터 지분 투자를 유치하고 있지만, 아직 조건 합의엔 이르지 못한 것으로 알려졌다. 자금조달계획 제출도 미뤘다. 박 회장이 SPC 지분 50%를 확보하기 위해 필요한 자금만 2000억원에 달한다. 할인을 해야 하는 블록세일 대신 클럽딜을 추진하는 이유기도 하다. 상장 주식인 만큼 매각 기준이 되는 주가가 높아지길 바라야 할 처지다.

-

그룹도 주가를 예의주시하고 있다. 노사 갈등과 그룹 지배구조 문제 등 부정적 이슈가 주가 하락으로 이어지지 않도록 막는데 주력하는 분위기다. 증권사 관계자는 “회사 측이 부정적인 평가가 주가에 영향을 미칠까 상당히 신경 쓰고 있다”고 말했다.

채권단은 금호산업 매각 완료 후 여유를 두고 금호타이어 매각도 추진한다. 박삼구 회장 입장에선 당연히 협상의 기준점이 될 주가가 높지 않아야 인수에 유리하다. 주가 하락을 경계하는 현재와 반대 상황에 놓이게 된다.

금호타이어 시가 총액은 1조1612억원(23일 종가 기준)으로, 채권단 보유지분(42.1%) 가치는 5000억원에 육박한다. 채권단은 경영권 프리미엄을 반드시 받아야 한다는 입장이라, 인수 부담도 더 늘게 된다. 금호산업 프리미엄을 둘러싼 채권단과 박삼구 회장의 기싸움이 재현될 가능성이 있다.

경쟁 심화로 타이어 업황 전망은 불투명하다. 금호타이어는 오랜 기간 워크아웃을 거치며 가치 개선이 더뎠다. 그럼에도 불구하고 현재의 주가는 저평가됐다는 평가가 많다. 사업성 개선을 전제로 시가총액이 3조원까지 오를 것이란 전망도 나온다.

중국에선 2011년 대규모 리콜 사태 후 침체를 겪고 있지만, 가동률을 끌어올릴 여지가 있다. 내년엔 미국공장 가동으로 시장을 더욱 넓히게 된다. 올해 저조한 실적이 예상되지만 이는 파업에 따른 일시적 현상으로, 반등할 가능성이 있다. 기술력도 경쟁사들에 비해 크게 뒤처지지 않는다는 평가다.

채권단 관계자는 “금호타이어 지분 매각이 본격화하고 글로벌 업체들의 참여가 이뤄질 경우 주가가 더 높아질 가능성도 있다”고 말했다.

-

[인베스트조선 유료서비스 2015년 10월 25일 18:13 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기