CJ-하이얼그룹, 컨소시엄 구성 뒤늦게 논의

MBK파트너스의 기대치 낮추기 전략일 수도

-

생활환경 가전기업 코웨이(Coway) 인수전의 열기가 식고 있다. 인수 후보에 오른 CJ-하이얼그룹 컨소시엄과 사모펀드(PEF) 운용사 칼라일그룹의 움직임이 적극적이지 않다는 평가가 나오고 있다. 칼라일그룹은 예정된 일정에 대해 연기를 요청했고, CJ-하이얼 컨소시엄은 이제 컨소시엄 구성 논의를 시작하는 것으로 파악됐다.

투자은행(IB) 업계에 따르면, 현재 두 곳의 인수후보는 이달 말 본입찰을 앞두고 코웨이에 대한 기업실사를 진행 중이다. 거래 관계자들은 코웨이에 대해 “MBK파트너스가 원하는 가격대와 인수 후보들이 생각하는 가격간의 격차가 큰 것 같다”고 전하고 있다.

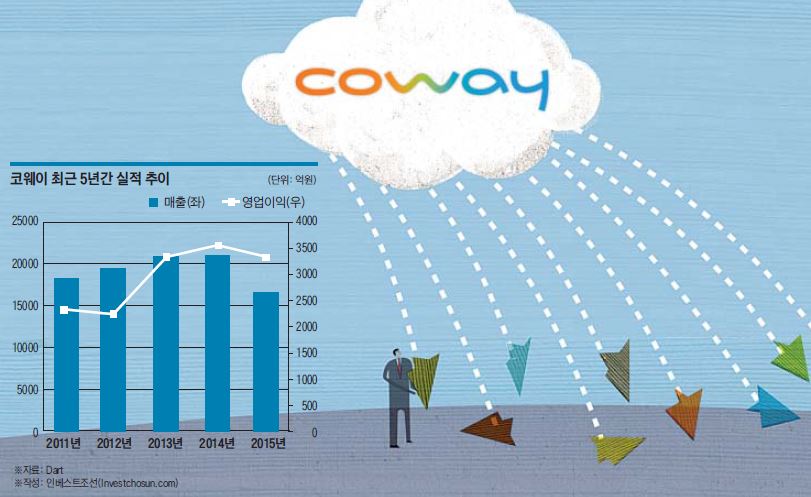

코웨이의 주가와 MBK파트너스가 보유한 지분율, 통상적인 경영권 프리미엄을 감안할 경우 예상 거래 가격은 2조원 중반 정도다. MBK파트너스가 어느 정도 수준을 기대하는 지에 대해 공식적으로 밝힌 적은 없지만 IB업계에서는 2조원대 중반 이상을 원하는 것으로 보고 있다.

-

본입찰적격자로 선정된 칼라일그룹은 적극적으로 달려들던 인수전 초기와는 달리, 현재 인수 의지를 상당부분 접은 것으로 알려졌다. 한 IB업계 관계자는 “기업실사를 완전히 중단해 인수전 포기 의사를 밝힌 단계는 아니지만 코웨이 주가와 칼라일이 평가한 기업가치간의 괴리가 큰 상황”이라고 말했다. 칼라일그룹은 예비입찰에서도 인수 예상가격을 밴드(Band)로 제시했는데 당시 인수가 하한은 시가를 밑돌았고, 상한은 시가를 소폭 웃도는 수준이었다는 후문이다. 칼라일그룹은 본입찰적격자로 선정된 이후 실사를 진행하며 자신들의 ‘기존 생각(성장성 우려)이 맞다’는 판단을 굳히고 있다고 관계자들은 전했다. 칼라일그룹은 지난 13일로 예정된 경영현황설명회도 연기를 요청했다. CJ-하이얼 컨소시엄은 지난 10일에 실시했다.

칼라일보다 더 유력한 인수 후보로 꼽히는 CJ-하이얼 컨소시엄에서도 비슷한 의견이 흘러나오고 있다. 2조원 중반의 인수예상가는 부담스러운 수준이란 입장이다. CJ와 하이얼은 컨소시엄을 구성하기로 했지만 세부적인 조건에 대해서는 이제 논의를 시작하는 단계다. 컨소시엄 내 지분 구성은 CJ그룹과 하이얼그룹이 2대1의 비율로 가져가는 방안에 대해 큰 틀에서는 합의했다. 하지만 대형 컨소시엄의 특성상 기업가치에 대한 평가나 인수 후 경영방안 등에 대한 의견 일치가 이루는 데 까지 진통을 겪는 경우가 대부분이다.

IB업계에선 칼라일보다 CJ-하이얼 컨소시엄이 이번 인수전에 끝까지 참여할 수 있을지 지켜봐야 한다고 입을 모았다. 이번 인수전 관계자도 “CJ-하이얼그룹은 넘어야할 산이 여러 개다”라고 분위기를 전했다.

이 같은 움직임이나 의견들이 전략적인 차원이란 의견도 있다. 인수 후보가 둘로 좁혀진 상황에서 상대방의 긴장을 늦추고 매각자인 MBK파트너스의 기대치를 낮추려는 의도가 담겼다는 것이다. 지난 9일 하이얼이 국내에 인수팀을 파견한 점, 중국 사업 확대에 대한 CJ그룹의 의지는 그대로 이기 때문이다. 칼라일그룹 역시 아직까지 공식적으로 인수 포기를 선언하지 않았다.

IB업계의 관심은 오는 30일로 예정된 본입찰에서 경쟁 구조가 성립할지 여부다. MBK파트너스가 매각을 철회하거나 연기할 것이란 전망도 나오고 있지만 현재까지는 “일정대로 진행한다”는 입장이다.

예비입찰에서 시장의 관심을 끄는 데 실패했고, 본입찰 조차 진행하지 못한다면 ‘코웨이를 인수할 곳이 없다’는 결론으로 이어질 수 있어 MBK파트너스 역시 고민스러운 시점이기도 하다. 다른 IB업계 관계자는 “전략적투자자(SI)로 대표격이자 코웨이로 성장 기회를 마련하고자 하는 중국이 포함된 CJ-하이얼 컨소시엄이 본입찰에서 기대 이하의 가격을 제시하고, 재무적 투자자(FI)의 대표격인 칼라일이 인수전에서 빠지는 경우 MBK파트너스는 곤궁한 처지에 놓일 수도 있다”고 말했다. 일각에선 MBK파트너스가 코웨이 매각을 접고 ING생명을 먼저 팔 것이란 전망도 나오고 있다.

이미지 크게보기

이미지 크게보기