리테일·물류 투자하고 '하이리스크-하이리턴' 감내하는 트렌드

-

국내외 기관투자가들의 부동산 대체투자 자산이 급증하면서 투자 지역은 물론, 자산 유형과 투자 구조도 다양화 할 필요가 있다는 의견이 제기됐다.

고성관 한국투자신탁운용 부동산투자팀장은 지난 17일 '한국투자신탁운용 글로벌 AI포럼'에서 "국내 투자자들이 대출(debt) 위주 투자구조를 벗어나 지분(equity)에 투자하는 실물투자를 늘리고 있다"며 "점차 블라인드펀드, 개발자산 선도매입 등으로 구조가 변하는 중"이라고 말했다.

사례로는 한국투자신탁운용이 선도매입한 서울 인의동 종로플레이스를 들었다. 완공된 자산 매입이 아닌 선매입으로 원가경쟁력을 확보했다. 시공사가 책임준공하는 방식으로 투자위험을 줄였고, 다른 투자자와의 경쟁은 피했다는 장점이 있었다.

광명역세권 롯데 복합쇼핑몰은 이케아(IKEA)로부터 토지를, 롯데쇼핑으로부터 건물을 매입했다. 개발 투자한 사례로써 매각 차익이 높은 상품이다.

이런 방식의 투자 구조 변화는 수익률이 제한적일 수 밖에 없는 기존의 투자 관행을 벗어나기 위한 방편이다.

지금까지 국내에 투자된 부동산 자산 중 90%가 오피스빌딩이었다. 금융 위기 이후 저금리 기조에서 오피스 가격은 올랐다. 공실률 증가세에서 실질 임대료는 오르지 않아, 임대수익으로 거두는 수익률은 캡레이트(cap-rate) 기준 4%대로 제한됐다. 기관투자가들이 부동산에 투자를 늘리려고 하는 시점에서 수익률을 높이는 부동산 투자 자산과 구조를 고민할 수 밖에 없는 상황이다.

고 팀장은 "과거의 투자 방식으로는 국내 부동산 투자기회에 한계가 왔다"며 "국내 및 해외에서 다른 투자자와 경쟁해 우량 자산을 빨리 매입하려면 블라인드펀드가 필요해졌다"고 설명했다.

이어 "국내에서 부동산 투자 수익률을 높이려면, 리테일·물류·호텔 등 다양한 자산 종류에 투자하는 동시에 개발자산 선매입처럼 매각차익을 극대화할 수 있는 다양한 구조를 고민해야 할 때"라고 말했다.

국내외 국부펀드·연기금 등 기관투자가들은 부동산 대체투자 비중을 급격히 늘리고 있다. 부동산 투자는 저금리 상황에서 전통자산에 투자한 수익률을 높일 수 있는 전략으로 거듭나고 있는 상황이다. 특히 해외 투자자들은 부동산 포트폴리오를 위험도와 수익률에 따라 투자 지역·자산·구조를 다양하게 조합하고 있다.

안주영 DTZ코리아 상무는 "해외 기관투자가들은 글로벌 주요 거점 도시에서 미국 실리콘밸리, 덴버, 샌프란시스코 등 관문도시로, 인도·베트남·인도네시아 등 신흥국으로 투자 지역을 다변화하고 있다"고 말했다.

-

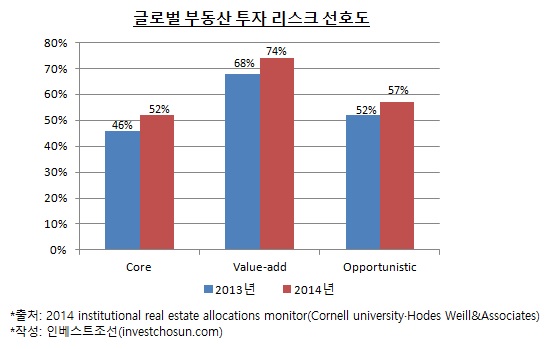

투자 위험도에 따라 포트폴리오를 다양하게 갖추려는 경향도 생겼다. 임대수익에 의존하는 코어(core) 자산 투자 기조는 여전하지만, 세계적으로 주요 도시들의 부동산 자산가격이 최고점이다. 때문에 미국 등지에선 수익률을 높일 수 있는 밸류애드(value-add), 오퍼튜니스틱(opportunistic) 등의 투자 관심도가 늘고 있다.

다양한 투자자산 포트폴리오를 갖춘 사례로는 노르웨이국부펀드가 제시됐다. 노르웨이 국부펀드는 2011년부터 부동산 투자를 시작해 지난해에만 76억 달러의 부동산을 매수했다. 안 상무는 "투자 자산이 오피스 52%, 나머지는 리츠(REITs)와 리테일, 물류 등으로 다양하다"고 설명했다.

이어 "글로벌 부동산 투자는 지역, 자산, 구조 등을 다양하게 조합한 형태로 나타나고 있다"며 "앞으로 투자자나 운용사는 모든 자산 등급, 자산이 속한 산업과 자산 자체의 특성 등을 망라할 수 있는 투자 기술을 갖추는 게 중요해 질 것"이라고 말했다.

-

[인베스트조선 유료서비스 2015년 11월 18일 16:01 게재]

이미지 크게보기

이미지 크게보기