펀드만기까지 7년 남아…”배당금 높아 투자회수 당분간 없을 것”

지분 매각시, 분할매각보다는 경영권 매각 유력

-

삼양옵틱스가 사모펀드(PEF) 소유기업 최초로 내달 11일 코스닥 시장에 직상장한다. 삼양옵틱스 지분 100%를 보유하고 있는 보고펀드는 이번 기업공개(IPO)에서 구주매출로 580억원가량의 자금을 확보하게 된다.

25일 황충현 삼양옵틱스 대표는 여의도에서 열린 기자간담회를 통해 "시장을 선점한 독일 제품과 견주어도 경쟁력있는 기술력을 보유하고 있다"며 “IPO를 통해 삼양옵틱스의 브랜드 가치를 높일 것”이라고 밝혔다.

사모펀드가 IPO를 통해 투자회수를 결정한 것은 이례적이다. 최근 한국거래소가 PEF 소유기업의 상장을 독려한 것도 영향을 미쳤다. 삼양옵틱스 측은 "거래소에서 올해부터 적극적으로 지원 방침을 밝혀 IPO를 결정하게 됐다"며 "회사 실적도 좋아지고 있어 IPO시장에서도 좋은 평가를 받을 자신이 있다"고 언급했다.

삼양옵틱스는 1972년부터 카메라 광학렌즈를 제조한 회사로, 카메라 업계에서 높은 기술력을 인정받고 있다. 2013년 보고펀드는 삼양옵틱스의 렌즈사업부 지분 100%를 인수했다.

삼양옵틱스는 이번 공모에서 구주매출 방식으로만 공모자금을 확보한다. 공모주식수는 400만주로, 희망공모가 밴드는 1만4500원~1만8500억원으로 확정됐다. 보고펀드는 구주매출로 최소 580억원의 자금을 확보하게 됐다. 2013년 보고펀드가 삼양옵틱스의 렌즈 사업부 인수했을 당시 금액은 약 680억원이다.

구주매출 이후 남은 보고펀드의 지분 59.58%는 6개월간 보호예수된다. 지분 매각 가능성에 대해 황 대표는 “펀드 만기까진 아직 7년이 남았고, 배당도 높아 대주주 측에서 당분간은 투자회수를 하지 않을 것으로 보인다”고 밝혔다. 황 대표는 대주주 지분에 대해 분할 매각 가능성은 희박하다고 밝히며 “향후 경영권과 함께 매각할 예정”이라고 덧붙였다.

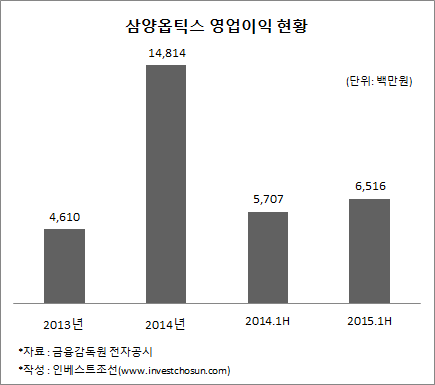

삼양옵틱스는 보고펀드가 인수한 이후 영업이익이 꾸준히 상승하고 있다. 10년간 OEM 위주로 운영했던 제조방식 대신 삼양옵틱스 자체 브랜드를 사용한 렌즈를 주력 생산하기 시작했다. 지난해 삼양옵틱스의 영업이익률은 29%로, 캐논과 니콘 등 글로벌 렌즈회사의 평균 영업이익률 약 6.5%보다 높은 성장세를 보였다. 삼양옵틱스의 올해 상반기 영업이익은 65억원, 지난해 상반기는 57억원을 기록했다.

삼양옵틱스 측은 “해외에서 독일 칼짜이즈와 삼양옵틱스 렌즈를 평가했는데 같은 점수를 받았다”면서 “세계가 인정하는 기술력을 바탕으로 그동안 매출 비중이 적었던 중국 시장을 공략할 예정”이라고 포부를 밝혔다.

이미지 크게보기

이미지 크게보기