다수 증권사들로부터 거래 구조 제안 받아

롯데그룹, KT렌탈 인수 당시 TRS 거래 통해 자금확보

-

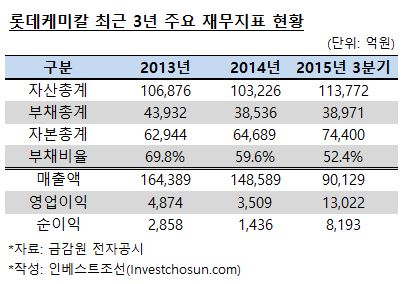

롯데케미칼이 삼성그룹 화학사업 인수대금을 마련하고자 국민연금 등 재무적 투자자(FI) 유치 방안을 검토하고 있다.

18일 투자은행(IB)업계에 따르면 롯데케미칼은 인수대금 중 절반 정도를 총수익스왑(TRS) 거래 등을 활용하기로 방향을 정했다. 현재 주요 증권사들로부터 TRS 구조를 비롯한 여타의 방안을 제안 받고 있다.

IB업계 한 관계자는 "인수대금의 절반은 직접 롯데케미칼이 마련하고 나머지 절반가량은 연기금이나 공제회 등의 투자를 받는 방안을 유력하게 검토하고 있다"고 전했다.

롯데케미칼의 삼성그룹 화학사업에 인수되는 금액은 약 3조원이다. 거래 대상은 삼성SDI 케미칼사업부문(90%), 삼성정밀화학(31.23%), 삼성BP화학(49%)이다.

거래 규모를 감안했을 때 FI 유치의 관건은 국민연금의 참여 여부다. 국민연금이 앵커 투자자로 나설 경우 여타 연기금이나 공제회들도 잇따라 참여할 가능성이 높다. 국내 증권사의 구조화금융 부문 한 관계자는 "국민연금이 참여할 경우 변동수익률 트렌치로 투자 구조가 만들어 질 것"이라며 "투자 방법은 상환전환우선주(RCPS)와 전환사채(CB) 등도 가능하고 투자 안정성이 보장된다면 보통주를 활용한 TRS 거래도 가능하다"고 말했다.

-

롯데그룹은 KT렌탈을 인수할 당시에도 1조200억원의 인수자금 가운데 3100억원을 TRS로 확보한 이력이 있다. KDB대우증권과 신한금융투자가 이 거래를 주관했다.

이처럼 TRS는 최근 M&A에서 기업들이 즐겨 사용하는 자금조달 기법으로 자리잡고 있다. TRS는 대출금이나 유가증권 등 기초자산에서 나오는 수익을 계약 상대방이 서로 교환하는 신용파생거래다. 회계상 부채로는 잡히지 않고 파생거래 손익만 재무제표에 반영하면 되다보니 부채비율에 영향을 주지 않는 장점이 있다.

거래에 정통한 관계자는 "롯데 입장에서는 조단위 자금을 전부 책임지는 것보다 FI를 초청 기회를 잡는 것이 유리하다"면서 "KT렌탈 때 TRS로 긍정적인 효과를 누리자 이번에도 TRS 구조를 원하고 있는 것으로 보인다"고 전했다.

-

[인베스트조선 유료서비스 2015년 11월 18일 09:26 게재]

이미지 크게보기

이미지 크게보기