부채 인식후 RBC비율 하락 요인으로 작용

-

결손금 처리가 생명보험업계의 고민거리로 떠올랐다. 앞으로 결손금이 곧바로 부채로 인식되면 자본감소에 따른 지급여력비율(RBC ratio) 하락이 예상되기 때문이다. 특히 과거 고금리 확정형 상품 판매가 많았던 대형사 및 중소형사들의 결손금 규모가 크다보니 이들의 자본확충 부담도 늘어날 전망이다.

오는 2020년 도입되는 국제회계기준(IFRS)4 2단계의 핵심은 보험부채 적정성평가(LAT; Liability Adequacy Test)로 평가받고 있다. 이에 따라 그간 잉가능했던 잉여금과 결손금 상계가 허용되지 않게되면서 결손금은 발생 즉시 부채 증가로 인식 보험사들의 자본감소를 야기한다.

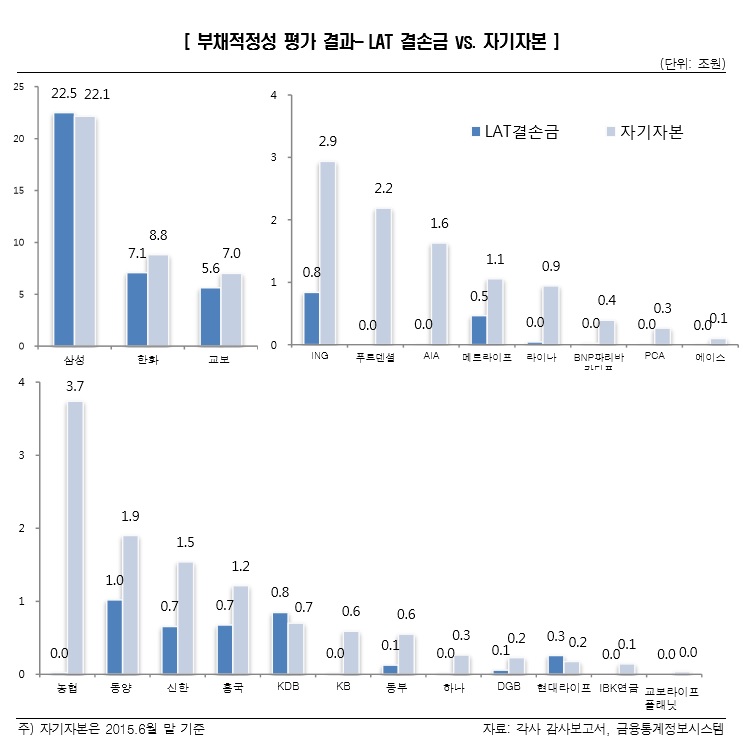

한국신용평가 자료에 따르면 2014년말 23개 생명보험사가 공시한 LAT 결손금은 40조원이다. 이는 자기자본(2015년 6월말 58조5000억원)의 68.8%에 달하는 수치다. 특히 대형사의 결손금 규모가 자기자본 대비 92.8%로 높았다. 또 업력이 오래된 일부 중소형사들도 그 비율이 높게 나타났다. 개별회사별로 살펴보면 삼성생명, 한화생명, 교보생명 등 대형사와 현대라이프, KDB생명, 흥국생명, 동양생명 등 중소향 4개사의 결손금 규모는 자기자본의 50%를 웃돌았다.

-

한신평은 “업력이 오래된 이들 생보사들이 90년대까지 고금리 확정형 상품을 많이 판매했기 때문”이라고 분석했다. 금리 수준이 높았던 시기에 판매됐던 금리확정형 상품들을 보험계약시점 금리가 아닌, 현재시점의 낮은 수준의 금리로 시가평가하면 미래 순유출 현금흐름의 현재가치가 커진다는 설명이다. 실제로 LAT를 수행하는 5개 상품군 중 LAT 결손금은 유배당 상품(70.1%), 금리확정형 무배당 상품(21.0%)에서 대부분 발생한 것으로 나타났다.

한신평은 LAT 결손금이 RBC 비율에도 반영될 가능성이 크다고 보고 있다. 2015년 6월말 생보사 평균 RBC비율은 295.5%이다. LAT 결손금을 자본감소 형태로 RBC비율에 모두 반영할 경우 평균 121.2%로 하락, 현행 권고기준인 150%를 밑도는 것으로 나타났다.

이는 결국 생보업계의 자본확충 부담이 더욱 커질 수 있다는 얘기다.

다만 준자본 성격을 지닌 서비스마진이라는 변수는 남아 있다. 서비스마진 규모도 결손금 이상으로 크기 때문에 이를 감안하면 실질적으로 지급여력이 전반적으로 감소한다고 보기는 어려울 수 있다는 것이다. 이를 종합 감안하다보면 대형사와 중소형사의 격차가 벌어질 수 있다. 일부 중소형사들이 버텨낼 수 있느냐는 우려도 생길 수 있다.

한신평은 “대형사의 경우 결손금 규모가 크지만 잉여금 규모도 크고 현재 자본여력이 높다”며 “다만 고금리 확정형 상품 판매가 많았던 일부 중소형사의 경우 현재 자본여력이 높지 않다”고 지적했다. 이어 결손금과 잉여금의 회계상 반영, 그에 대한 판단에 따라 신용도에도 영향이 있을 수 있다고 덧붙였다.

-

[인베스트조선 유료서비스 2015년 11월 27일 09:59 게재]

이미지 크게보기

이미지 크게보기