가라앉은 회사채 시장·모회사 현대重 실적악화 ‘부담’

이자부담 감수한 선택…해외투자 대비 재무구조 개선 가능성도

-

이미지 크게보기

이미지 크게보기- 현대오일뱅크 대산공장 전경

현대오일뱅크가 내년도 투자자금을 확보할 수단으로 영구채를 택했다. 회사채 시장이 위축된 가운데 모회사인 현대중공업의 적자 실현이 영향을 끼치며 현대오일뱅크의 일반 회사채 발행이 어려워졌다는 해석이다.

현대오일뱅크는 이달 중순 약 2000억원 규모의 30년 만기 영구채(신종자본증권)을 발행할 계획이다. 현대오일뱅크가 발행 시점으로부터 5년 뒤에 콜옵션(조기상환 청구권)을 행사할 수 조건이 붙는다. 이자조건 등 구체적인 사항은 논의단계에 있다.

현대오일뱅크는 "재무구조를 개선할 목적으로 영구채를 발행하기로 했다”며 "조달자금은 롯데케미칼과의 합작사업 등 설비투자에 활용할 예정"이라고 밝혔다.

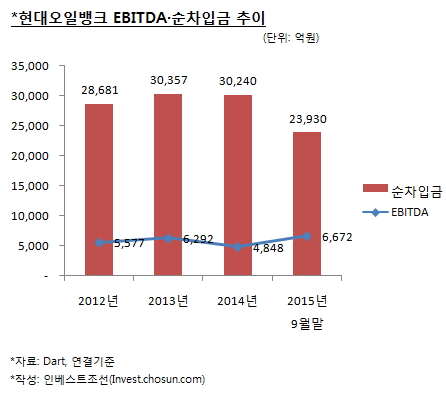

현대오일뱅크는 지난해 국내 정유사들이 줄줄이 어닝쇼크를 기록한 가운데서도 홀로 영업이익을 냈다. 올해는 수익성이 더 향상됐다. 올 3분기 기준 순차입금 대비 영업활동현금흐름(OCF) 비율은 2.8배, 부채비율은 135%다. 영구채 카드를 꺼낼 만큼 재무구조 개선이 시급한 상황은 아니다.

한 기관투자자 관계자는 "회사 재무상태는 나쁘지 않다”며 “해운사들이 영구채를 찍는 것과는 다른 차원으로 봐야 한다"고 밝혔다.

-

시장에선 회사채 발행시장이 활기를 잃은 점이 영향을 미친 것으로 보고 있다. 올 하반기 들어 회사채 투자심리는 냉각기다. 연말 미국 금리인상 가능성이 계속 대두한 데다 전망이 어두운 업종에 속한 기업들의 실적이 회복될 기미를 보이지 않고 있다. 우량의 신용등급을 가진 기업들도 회사채 수요예측에서 쓴맛을 봐야 했다.

현대중공업이 적자의 늪에서 빠져나오지 못하는 점이 현대오일뱅크 회사채 발행을 더 어렵게 했을 것이란 분석이다. 증권업계 관계자는 "기관투자가들이 현대오일뱅크 회사채 투자를 고려하는 데 있어 현대중공업의 재정 상황을 고려할 수밖에 없는 분위기"라고 전했다.

현대오일뱅크가 시장 상황에 부담을 느끼고 이자비용을 감수하며 영구채를 택한 것으로 풀이된다. 영구채는 회계상 자본으로 인정되지만 이자비용이 일반 회사채보다 높다.

현대오일뱅크의 이번 영구채 발행이 내년도 해외사업을 위한 준비라는 시각도 있다. 기업들은 종종 해외사업 추진을 앞두고 신인도를 끌어올리기 위해 영구채를 발행하기도 한다. 당장 차입금을 감축해 부채비율을 떨어뜨리는 효과가 있기 때문이다.

일각에서는 현대중공업그룹이 전사적으로 긴축경영에 들어간 만큼 현대오일뱅크도 이에 동참하는 것이라고 해석하고 있다. 업계 관계자는 "현대오일뱅크 측은 부인하지만, 그룹의 재무건전성을 끌어올리기 위한 수단으로 영구채 발행을 결정했을 가능성이 있다"고 밝혔다.

-

[인베스트조선 유료서비스 2015년 12월 10일 14:45 게재]

이미지 크게보기

이미지 크게보기