한투證, 회사채·지주 지원…미래證, 증자·인수금융 등 활용

KB금융, 인수여력 앞서지만 과감한 가격제시는 어려워

눈높이 엇비슷…가격 외 정성적 요소 중요성 커질 듯

-

대우증권 인수 가격을 두고 미래에셋증권·한국투자증권·KB금융지주의 눈높이가 '2조원 안팎'으로 모이고 있다. 예상 가격대가 비슷한 만큼 인수 명분과 시너지 효과 등 정성적 평가요소의 중요성이 커질 전망이다.

◇ 후보들, 1.8조~2조원 안팎 자금 조달 계획 수립

-

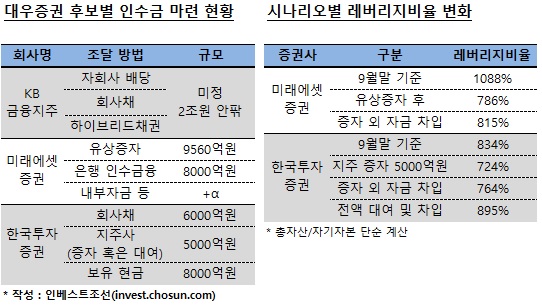

미래에셋증권은 1조8000억원 수준에서 대우증권 인수 자금을 준비할 계획이다. 지난달 마무리한 대규모 유상증자와 인수금융이 주축이다. 추가로 자금이 필요하면 내부 현금 등을 활용한다는 복안이다.

대우증권 인수에 나서기 위해 유상증자는 불가피한 선택이었다. 미래에셋증권의 9월말 기준 레버리지비율(별도 기준, 총자산 대비 자기자본 비중 단순 계산)은 규제 기준(1100%)에 육박했다. 증자가 마무리되고 나서야 미래에셋증권은 차입 여력을 갖게 됐다.

한국투자증권은 1조9000억원 수준의 자금 마련 계획을 준비하고 있다. 금융상품 환매 등을 통해 내부적으로 자금을 마련하고, 회사채 발행도 검토 중이다.

모회사인 한국투자금융지주는 유상증자 혹은 자금대여를 통해 5000억원을 지원할 예정이다. 한국투자금융지주의 9월말 기준 이중레버리지비율(자회사 출자총액 대비 자기자본 비중)은 114%로 추산된다. 금융당국의 권고치(130% 미만)를 감안하면 한국투자증권에 대한 추가 출자 여력은 최대 5000억원 수준이다.

KB금융지주는 상대적으로 여유가 있다. 재무상황이 안정적이라 자회사 배당 및 회사채 발행 만으로 충분히 자금 조달이 가능하다. 예상 조달 규모는 최대 2조원 수준이다.

극단적으로 KB국민은행으로부터의 배당으로만 2조원을 조달하더라도 큰 문제는 없다는 게 KB금융지주의 입장이다. KB국민은행의 국제결제은행(BIS) 기본자본비율은 13.88%로, 2조원이 배당으로 빠져나가도 12.53%다. 국내은행 평균은 11.53%이다.

◇ 주가·채권 규모·인력 효율성 따져보면 무리한 가격제시 어려워

자금조달 계획을 살펴보면 후보들이 생각하는 대우증권 인수 가격은 1조8000억원에서 2조원 사이로 추정된다. 대우증권 지분 43% 및 산은자산운용 지분 100%의 장부 가격 1조8300억원에 경영권 프리미엄을 조금 얹은 수준이다.

당초 예상되던 2조5000억~3조원과는 다소 거리가 있는 숫자다. 세 후보 모두 "무리한 가격 제시는 없다"고 선을 긋고 있다. 대우증권 지분 43%의 시장가격이 1조4000억원 수준으로 떨어진 상황에서 2조원 이상의 베팅은 불필요하다는 것이다.

금리인상 가능성이 제기되는 상황에서 15조원에 달하는 대우증권의 채권 운용규모도 부담스럽다는 판단이다. 채권 운용과 관련해서는 구체적인 만기 및 현황 자료 제공 여부를 두고 실사 과정에서 산업은행과 일부 후보가 날을 세우기도 했다.

-

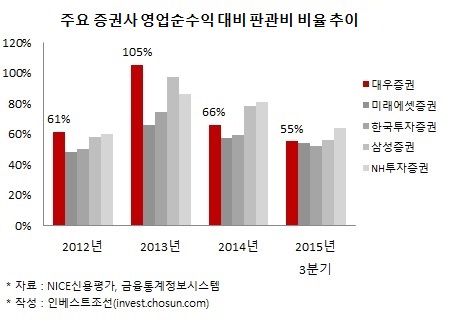

대우증권의 인력 운용 효율성이 떨어진다는 부분도 지적된다. 대우증권은 최근 5년간 인위적인 인력 감축을 하지 않았다. 그 결과 주요 증권사 중 영업순수익대비 판관비 비율이 가장 높은 수준을 기록하고 있다. 올해 브로커리지(brokerage) 수익이 늘어나며 다른 증권사와 비슷한 수준으로 떨어지긴 했지만, 2013년 한때 100원의 수익을 내기 위해 105원을 투입하는 비효율성을 보여주기도 했다.

가치 평가가 비슷한 만큼 대우증권 인수전은 누가 인수하는 것이 타당하냐는 명분과 누구에게 더 유용한가 하는 실리 싸움으로 전개될 가능성이 크다. 인수 후 시너지 효과는 물론, 고용 승계 등 정성적 평가요소도 중요한 변수가 될 전망이다.

산업은행은 대우증권 매각 예정가격을 본입찰 직전 결정하기로 했다. 국가계약법에 따라 예정가격 이상으로 입찰해야 매각이 성사된다. 산업은행은 매각 초기부터 장부가인 1조8400억원(산은자산운용 포함) 아래로는 팔기 어렵다는 입장을 밝혀왔다. 본 입찰일은 오는 21일이다.

취재=투자금융팀 이재영·이서윤·위상호·한지웅 인베스트조선 기자

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기