주관 금액 1위와 2·3위 격차 커

유진투자증권, 현대증권 약진 돋보여

-

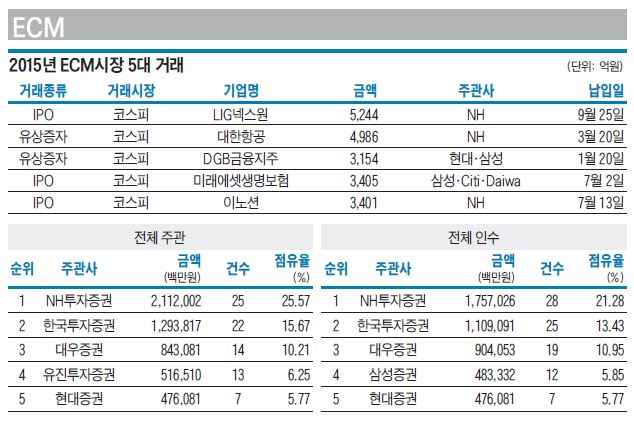

NH투자증권이 경쟁사와 큰 격차를 두고 2015년 주식자본시장(ECM) 주관 1위 자리를 지켰다.

인베스트조선이 집계한 리그테이블에 따르면 올해 증권사를 통한 공모 발행 규모는 8조8770억원이었다. 지난해와 비교해 전체 규모는 비슷했지만 발행건수는 20%가량 늘었다. 1조원 이상 대규모 거래보단 중소형 거래가 늘었다.

NH투자증권의 전체 주관 금액은 2조1120억원으로 지난해보다 1조4000억원 증가했다. 올해 ECM 공모시장 상위 10개 딜 중 4개를 주관하며 경쟁사와 격차를 벌렸다. LIG넥스원 IPO와 대한항공 유상증자 등 올해 규모가 가장 큰 딜을 주관했다. 전체 인수 금액 부문도 1조7570원을 기록해 1위를 차지했다.

2위를 기록한 한국투자증권의 올해 전체 주관금액은 1조2938억원이었다. 올해 주요 거래였던 NS쇼핑과 더블유게임즈 상장을 대표주관했지만, 단독주관보단 공동 주관 거래가 많았다는 점이 아쉬움으로 남았다.

대우증권이 총 8430억원 규모의 거래 를 주관하며 3위에 올랐다. 1000억원 내외의 중소형 거래에 집중하며 주관 건수는 지난해보다 늘었다. 토니모리, 더블유게임즈 등 코스닥 기업 상장 실적이 늘어난 점이 눈에 띄었다.

중소형 증권사 중에선 유진투자증권과 현대증권의 약진이 돋보였다. 지난해 12위에 머물렀던 유진투자증권은 주관 4위로 순위가 크게 올랐다. 유진투자증권은 지난해보다 약 3100억원 증가한 5165억원의 주관 실적을 올렸다.

유진투자증권은 올해 유상증자와 ELB(주식연계증권) 시장에서 주로 활약했다. 유진투자증권은 지난 9월 현대상선이 발행하는 공모 형태의 분리형 신주인수권부사채(BW)의 대표주관을 맡아1500억원의 실적을 올렸다. 대성산업의1180억원 규모 유상증자도 유진투자증권이 주관했다.

현대증권은 실속을 챙겼다. 주관 건수는 7건으로 4위를 기록한 유진투자증권의 절반 수준이지만, 주관 규모는 4760억원으로 5위를 차지했다. 현대증권은 올해 초 DGB금융지주 유상증자건에서 2200억원, 바이오업체 케어젠의 1800억원 규모 IPO를 주관했다. 단 두 건으로 4000억원의 실적을 올린 셈이다. 현대증권은 2013년 이후 지방금융지주의 유상증자 거래 주관에 강한 면모를 보였다.

외국계 증권사는 10위권 밖으로 밀렸다. 지난해 삼성SDS IPO 공동 주관사로 ECM 주관 순위에서 나란히 4·5위를기록했던 골드만삭스, JP모건은 올해 순위권에서 찾아보기 어려웠다.

올해 ECM시장에서 가장 규모가 컸던 딜은 5244억원 규모 LIG넥스원 상장이었다. 대한항공의 유상증자와, DGB금융지주의 유상증자가 그 뒤를 이었다.

이미지 크게보기

이미지 크게보기