기관투자가 수익률 정산 시기 겹치며 투자자 모집 어려워

-

올해 M&A 인수금융 시장이 문을 닫았다.

하나금융투자 컨소시엄이 SK E&S로부터 인수한 에너지 3사 인수관련 대출로 시작한 올해 시장은 PEF의 자본구조재조정, 사상 최대 규모의 인수금융(홈플러스) 등으로 화제를 낳았다. [2015년 M&A 인수금융 현황]

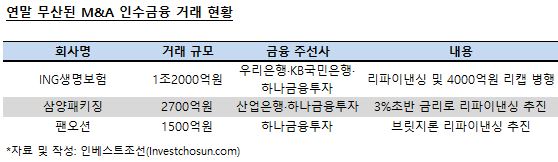

11일 투자은행(IB)업계에 따르면 ING생명보험 자본구조재조정과 삼양패키핑 및 팬오션 인수금융 리파이낸싱이 잠정 중단됐다. 금융 주선사들은 해가 바뀐 이후 투자자 모집에 나서기로 했다.

거래 관계자들은 "기관투자자들이 올해 계획한 투자 한도를 대부분 소진했고 연말 결산을 이유로 신규 투자를 꺼리고 있다"며 "투자북(Book)이 열리는 내년 초에 거래를 진행하기로 했다"고 말했다.

-

IMM PE의 교보생명 지분투자 리파이낸싱은 연내 끝내기로 했다.

해를 넘기는 거래 규모는 1조6000억원이다. MBK파트너스는 ING생명 인수금융 리파이낸싱 및 자본구조재조정(리캡)으로 4000억원의 지분 투자금을 거둬들일 계획이었다. 우리은행과 KB국민은행, 하나금융투자가 주선사로 선정됐다.

삼양사는 삼양패키징 인수 1년여 만에 리파이낸싱에 착수했다. 산업은행과 하나금투가 주선사였다. 다만 이 거래는 시설대 성격이 강했다.

하림그룹은 하나금투를 주선사로 선정하고 팬오션 인수금융 리파이낸싱을 시도했다. 9개월 만기로 빌린 1500억원의 브릿지론(Bridge Loan)이 그 대상이었다.

인수금융업계 관계자는 "올해 그 어느 때보다 거래 규모도 커졌고 참여 기관도 크게 증가했다"며 "금융회사간 경쟁도 치열했지만 사모대출펀드 등장, 자본구조재조정 등으로 시장의 깊이도 깊어진 한 해였다"고 말했다.

-

[인베스트조선 유료서비스 2015년 12월 13일 07:00 게재]

이미지 크게보기

이미지 크게보기