내년 KDB생명 매각 재개되지만 추가 손실 가능성도 있어

-

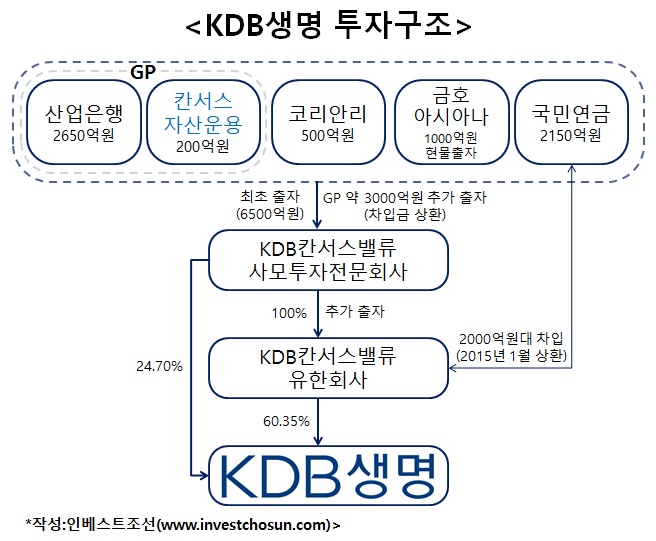

KDB생명보험이 칸서스자산운용 매각의 변수로 떠올랐다. KDB생명 투자 펀드의 운용사(GP)인 칸서스자산운용의 투자회수는 불투명하고 추가 손실 가능성도 있다. KDB생명의 가치를 칸서스자산운용 매각 가격에 어떻게 반영할 것인지 고민이 이어질 전망이다.

13일 관련업계에 따르면 칸서스자산운용은 다음주부터 인수후보들을 대상으로 질의·응답(Q&A)과 경영진 프리젠테이션을 실시한다. DGB금융지주와 아프로서비스그룹, 중국 푸싱그룹과 홍콩계 자산운용사 등 4곳이 실사를 진행 중이다. 본입찰일은 24일이다.

칸서스자산운용은 지난 2010년 산업은행과 함께 KDB칸서스밸류사모투자전문회사(이하 KDB PEF)를 결성해 KDB생명(옛 금호생명)을 인수했다. KDB칸서스밸류유한회사(이하 KDB SPC)를 설립해 국민연금으로부터 자금을 빌리고, KDB생명 유상증자에도 참여했다.

-

칸서스자산운용과 산업은행은 KDB PEF의 만기(지난 2월)를 앞두고, 지난해 두 차례 매각을 시도했지만 무산됐다. 국민연금 차입금 상환도 어려워졌다.

약정에 따라 운용사인 산업은행과 칸서스자산운용이 추가로 출자했고, 그 자금으로 국민연금 차입 원리금 3000억원가량을 지난 1월 상환했다. 칸서스자산운용의 출자금액도 최초 200억원에서 310억원으로 늘어났다. 추가 출자금 중 60억원은 산업은행이 대신 부담해준 상태다.

KDB PEF의 만기는 2017년 2월까지로 2년간 연장했다. 약정에 따라 만기 연장 후 산업은행과 칸서스자산운용에 대한 운용보수는 지급되지 않고 있다.

거래 관계자는 “칸서스자산운용의 출자금은 현재 70억원가량 감액 손실이 반영돼 약 240억원 수준으로 평가돼 있다”며 “KDB생명 매각 결과에 따라 추가 손실이 발생할 수 있기 때문에 가치 평가가 적정한지 다시 따져봐야 한다”고 말했다.

KDB생명 매각 전망은 불투명하다. 생명보험 업황 전망이 밝지 않고, 국제회계기준(IFRS)4 2단계 도입을 앞두고 있어 대규모 증자 부담도 예상된다. 이를 감안하면 인수자가 써낼 수 있는 가격은 더 낮아질 수밖에 없다. 추가 손실이 발생할 여지가 있다.

산업은행 관계자는 “내년부터 KDB생명 공개 매각을 추진할 계획이지만, 금융업 전반에 대한 전망이 좋지 않아 매각이 원활히 이뤄질 수 있을지 걱정스럽다”고 말했다.

김영재 칸서스자산운용 회장은 지난 8월 칸서스자산운용 보유지분 11.8% 전량을 주당 1만3000원씩 1대 주주인 한일시멘트에 매각했다. 이를 감안한 칸서스자산운용 지분 100%의 가격은 약 500억원이다. 매각자 측은 여기에 경영권 프리미엄을 붙여 600억원 이상의 가격을 원하는 것으로 알려졌다.

예상 거래 규모가 크지 않기 때문에 인수자로서는 추가 손실 발생 가능성에 대한 부담이 더 크게 느껴질 수밖에 없다. 출자지분 재평가를 통해 인수 가격에 미리 반영하거나, 향후 KDB생명 매각 결과에 따른 손실을 보전할 수 있는 조건을 요구할 것으로 예상된다.

-

[인베스트조선 유료서비스 2015년 12월 13일 07:00 게재]

이미지 크게보기

이미지 크게보기