NH·삼성증권 발행 주관사 선정

"레버리지 효과 차원·자사주 매입 비용 추정"

"레버리지 효과 차원·자사주 매입 비용 추정"

-

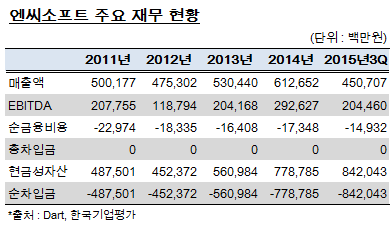

9월말 기준으로 엔씨소프트의 현금성자산(연결 기준)은 9660억원이다. 별도기준으로도 8420억원이나 된다. 차입금은 전혀 없다. 이런 기업이 회사채 발행 시장에 등장해 투자은행(IB) 업계가 주목하고 있다.

최근 엔씨소프트는 NH투자증권과 삼성증권을 채권 발행 주관사로 선정했다. 발행 시점은 내년 1분기, 규모는 1500억원 내외, 만기는 3년 정도를 검토하고 있다고 IB업계 관계자들이 전했다. 발행이 된다면 게임이 주력인 기업이 발행하는 첫 회사채가 될 전망이다.

-

자금 조달 목적은 알려지지 않고 있다. 회사측은 "채권 발행 계획을 검토중이나 확정된 내용은 없다"고 말했다. IB업계에서는 일단 자사주 매입 자금일 가능성에 무게를 두고 있다. 엔씨소프트는 주주 환원을 위해 주당 2727원의 현금 배당과 내년 3월9일까지 68만주(전체 발행주식수 대비 3.1%)를 매입하겠다고 밝힌 바 있다. 자사주 매입에 총 1510억원이 든다. 자본비용 차원에서 보면 보유현금을 사용하기 보다는 채권을 찍어 자사주를 매입하는게 훨씬 싸다.

그렇다고 해도 "은행 차입이 가능한데, 굳이 채권을 발행하려는 이유가 궁금하다"는 반응이 더 많다. 다른 증권사 관계자는 "사실상 무차입 기조를 유지해온 엔씨소프트이고 1조원의 순현금을 가진 기업이 1500억원의 채권 발행을 한다고하면 투자자들이 쉽기 납듭하지 못할 것"이라며 "실제 발행을 하려 한다면 비교적 명확한 자금사용 목적을 밝혀야 할 것 같다"고 말했다.

-

[인베스트조선 유료서비스 2015년 12월 13일 09:00 게재]