미래자산이 산은자산 인수…미래증권 2兆 남짓 부담할 듯

증자 및 인수금융 1.8兆에 매도가능금융자산 2.25兆 증빙

-

미래에셋증권은 대규모 유상증자와 인수금융 조달로 대우증권 인수대금의 상당 부분을 마련했다. 미래에셋자산운용과 부담을 나누는 한편 2조원 이상의 매도가능금융자산을 내보이며 자신감을 드러냈다.

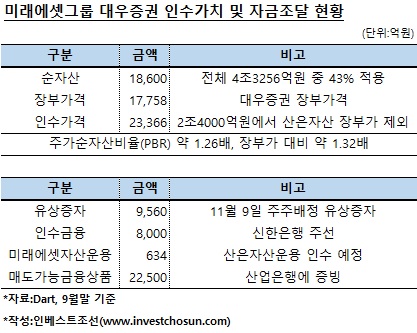

24일 대우증권 패키지 인수 우선협상대상자로 선정된 미래에셋증권은 2조4000억원가량의 금액을 써내며 경쟁자를 제쳤다. 주가순자산비율(PBR)은 약 1.26배, 대우증권을 비롯한 최근 증권업계 평균 PBR이 0.8배 수준이다. 인수가는 장부가의 1.32배다.

-

산업은행은 대우증권 패키지 가격 조정폭을 3%로 정했는데, 이를 감안한 인수가격은 약 2조3300억원까지 낮아질 수 있다.

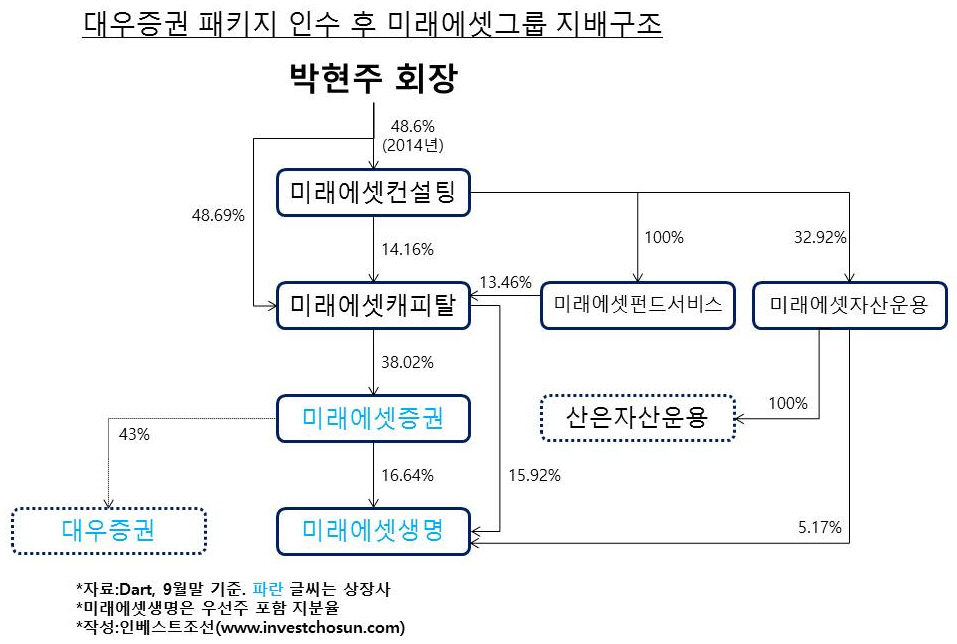

미래에셋증권은 계열사인 미래에셋자산운용과 컨소시엄을 구성했다. 미래에셋증권의 자금 여력에 의문을 표하며 외부 재무적투자자(FI)와 손잡을 것이란 예상이 있었지만, 내부적으로 문제를 해결했다. 현재도 FI를 유치할 계획이 없다는 입장이다.

미래에셋자산운용이 산은자산운용(장부가 634억원)을 인수하기로 방침을 정했다. 이 경우 미래에셋증권의 인수자금 부담은 2조2600억원 수준으로 낮아진다.

미래에셋증권은 유상증자 대금 9560억원과 8000억원 규모의 인수금융을 활용할 계획이다. 나머지 5000억원가량의 부족분은 2000억원 이상의 내부 가용 현금과 매도가능금융상품 환매를 통해 충분히 조달할 수 있다는 입장이다. 산업은행에 증빙한 매도가능금융상품 잔고만 2조2500억원에 달한다.

미래에셋증권 관계자는 “타 금융회사에 예치한 매도가능금융상품 잔고를 증빙했다”며 “고객과 관계없이 내부 자금으로 운용 중인 현금화 가능한 자산”이라고 설명했다. 투자은행(IB) 업계 관계자는 “한꺼번에 다 현금화 할 수는 없지만 인수의지를 담아 상징적인 의미로 제출한 것으로 볼 수 있다”고 말했다.

미래에셋자산운용이 산은자산운용 인수 외에 대우증권 인수대금을 추가로 더 부담할 가능성도 있다. 미래에셋자산운용 역시 2000억원가량의 현금을 활용할 여력이 있다는 입장이다.

매각자 측 관계자는 “미래에셋그룹은 현재로선 금융지주사 체제가 아니기 때문에 미래에셋자산운용이 대우증권 지분을 취득하더라도 문제될 것이 없다”고 말했다.

미래에셋증권은 약정해 둔 인수금융도 모두 활용하지 않을 수 있다며 자신감을 보이고 있다. 인수금융 만기는 1년으로 향후 차환하거나, 회사채 발행을 통해 상환할 계획이다.

취재=투자금융팀 이재영·이서윤·위상호·한지웅 인베스트조선 기자

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기