계열사 시너지 명목 지분 거래 가능성

여력없는 미래證 대신 생명 지분 넘길 수도

생명 자본확충 부담 증권이 지게 돼

-

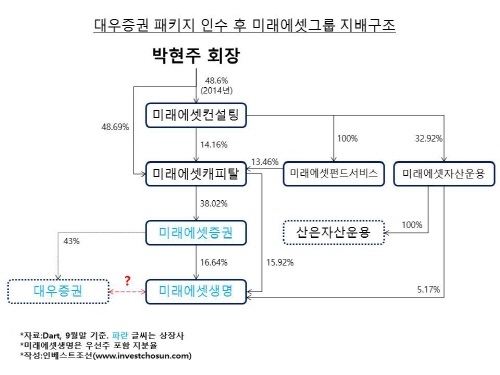

미래에셋금융그룹이 대우증권을 계열사 지원의 도구로 활용할 가능성이 있다는 우려가 제기된다. 계열사간 시너지를 명목으로 미래에셋캐피탈과 미래에셋생명에 대우증권이 보유한 현금을 넘길 수 있다는 것이다.

◇ 캐피탈 상환자금 마련에 대우證 동원 가능성

미래에셋캐피탈은 내년 6월 대규모 현금을 마련해야 한다. 미래에셋생명이 지난 2011년 발행한 3000억원 규모 전환우선주(CPS)의 조기상환청구(풋옵션)를 받아줘야 한다. 이 CPS의 보장수익률은 연 8%로, 그간의 배당(연 5%)을 감안해도 3650억원 규모다. 미래에셋생명은 지난해 상장 과정에서 "우선주는 모두 상환해 보통주로 전환되지 않게 할 것"이라는 입장을 밝혔다.

미래에셋캐피탈은 지난해 미래에셋생명 지분을 미래에셋증권에 매각하며 3900억여원의 현금을 마련했다. 이 현금은 미래에셋증권의 9600억여원 규모 유상증자 과정에서 주주배정을 통해 대부분 소진한 것으로 분석된다.

증권업계에서는 미래에셋캐피탈이 상환자금 마련을 위해 대우증권을 활용할 것으로 내다보고 있다.

일정 등을 감안하면 현실적으로 미래에셋생명 잔여 지분(19.01%, 보통주 기준)을 대우증권에 넘기는 방식이 언급된다. 시가 기준 1400억원 규모다. 이미 미래에셋생명 최대주주 자리를 미래에셋증권에 넘긴 상황에서 미래에셋캐피탈이 계속 지분을 보유할 실익이 없다는 평가다.

한 증권사 연구원은 "미래에셋캐피탈은 이미 지난해 생명 지분을 증권에 넘긴 전례가 있다"며 "대형 인수합병(M&A)으로 현금동원력이 떨어진 미래에셋증권 대신 대우증권을 활용할 가능성을 배제할 수 없다"고 말했다.

◇ 자본확충 필요한 생명, 증권에 지원 부담

-

미래에셋증권과 대우증권이 계획대로 2017년 합병한다면, 미래에셋금융그룹의 지배구조는 미래에셋캐피탈-통합 미래에셋증권-미래에셋생명으로 수직계열화된다.

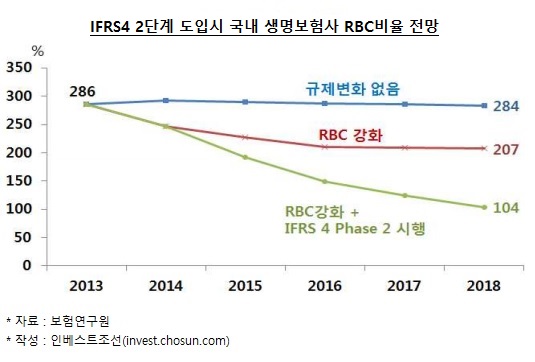

생명보험사들은 오는 2020년 국제회계기준(IFRS4) 2단계 도입을 앞두고 자본건전성을 높여야 하는 부담을 안고 있다. 보험부채가 원가가 아닌, 시가로 평가되며 손실계약 준비금이 크게 늘어나는 까닭이다. 보험연구원에 따르면 IFRS4 2단계 시행시 국내 생명보험사 전체 평균 지급여력(RBC)비율은 104%로 떨어진다. 금2404융감독원 권고치(150%)를 크게 밑돈다.

지난 9월말 기준 미래에셋생명의 RBC비율은 293.3%로 업계 평균(297.1%)과 비슷한 수준이다. 미래에셋생명 역시 자본건전성을 높여야 하는 부담을 안게될 가능성이 크다.

이 경우 자본확충 부담은 대주주인 증권이 지게 된다. 만약 미래에셋캐피탈이 잔여 생명 지분을 대우증권에 넘긴다면, 증권의 보통주 기준 생명 지분율은 39%에 달하게 된다. 주주배정 증자를 가정하면 투입 자금의 절반을 증권이 부담하게 되는 셈이다.

사실상 박현주 회장의 개인회사인 미래에셋캐피탈은 현금 동원 여력이 크지 않다. 대우증권 인수를 통해 그룹내 캐시카우인 증권을 대형화하고, 그 아래 자본확충 필요성이 있는 생명을 위치시키면 미래에셋캐피탈에 전가되는 책임을 최소화할 수 있다.

한 신용평가사 연구원은 "미래에셋증권과 생명 모두 설명회(IR) 등을 통해 '증권과 생명은 별개'라는 입장을 지속적으로 표명해오고 있다"며 "생명에 대한 지원과 계열사간 지분 거래는 결국 경영진의 의중에 달린 것이기 때문에 지켜보고 있다"고 말했다.

취재=투자금융팀 이재영·이서윤·위상호·한지웅 인베스트조선 기자

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기