인수합병 대기업이 더 정통…자문 맡길 필요성 못 느껴

회계·법무법인 기능 강화 PEF 성장 등 위협 요인 작용

IB '거래 해결사' 변신해야

-

2014년과 2015년, 국내 자본시장 역사에 한 획을 그은 삼성그룹을 중심으로 한 대기업간의 자발적인 구조조정 거래는 투자은행(IB)들에게 뼈 아픈 사건이었다. 대기업들이 과거와 달리 IB의 필요성과 존재에 대해 높게 평가하고 있지 않음을 보여준 상징적인 사례였기 때문이다.

한화그룹은 삼성그룹의 방산과 화학 부분을 2조원에 인수하며 M&A 계약서 검토에 필요한 법무법인 광장과 기업 실사를 맡아줄 딜로이트안진만 자문사로 선임했다.

IB 몫은 한화그룹이 직접 하거나 회계 자문사의 도움을 받았다.지난해 롯데그룹이 삼성그룹의 화학사업을 인수하는 거래에서도 롯데케미칼은 딜로이트안진과 태평양을 고용했을 뿐 IB는 뽑지 않았다. CJ오쇼핑 역시 CJ헬로비전을 SK텔레콤에 매각하면서 김앤장에 계약서 작성을 맡겼지만 매각 자문사(IB)는선임하지 않았다. SK㈜도 IB의 자문 없이 OCI머티리얼즈 인수를 완료했다.

올해 초 터진 인터넷플랫폼 빅딜(Big Deal)에서도 마찬가지였다. 카카오는 홍콩계 사모펀드(PEF) 어피니티에쿼티파트너스가 투자한 로엔엔터테인먼트를 인수한다고 발표했다. 이 거래에는 법무법인 세종과 태평양, 회계법인 EY한영만 참여했다. 내로라하는 국내외 IB들은 이 사실을 금융감독원 전자공시와 언론보도로 접했다.

M&A 과정에서 기업의 의사 결정을 이끌어내고 거래 전반을 진두지휘하며‘책사’역할을 해온 온 국내외 IB들이 그 자리를 점점 잃고 있다. IB와 함께 하면 중요 거래 정보가 유출될 우려가 있다며 대기업들이 외면하기 시작했고, M&A 경험이 많은 사모투자펀드(PEF)들도 IB들과 거리를 두기 시작했다.

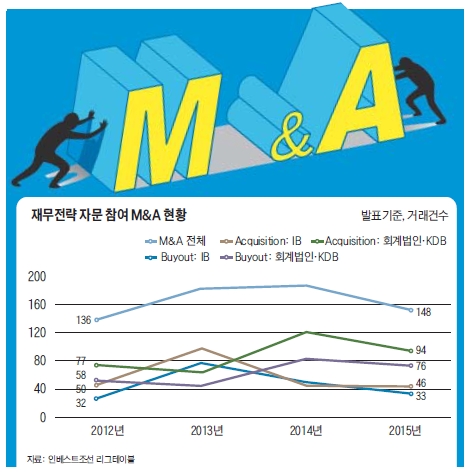

2015년 인베스트조선 M&A 리그테이블 상위 20위에 오른 IB들이 수행한 거래 규모는 148건, 107조4954억원(공동 자문일경우 중복 집계)에 달했다. 홈플러스를 비롯해 1조원 이상 메가딜이 잇따르며 거래 규모가 전년 대비 두 배에 육박했다. 이 가운데 부동산 거래와 회계법인, 한국산업은행을 제외하면 실제 IB들이 참여한 M&A 거래는 46건에 불과했다. 2013년만 해도98건에 달했다.

이에 대해 한 대기업 전략담당자는“해당 업종에 대한 이해, 인수 후 시너지 창출방안, 자금조달 계획 수립 등 이제는 대기업이 더 정통하다”며“M&A가 빈번해지면서 굳이 IB를 고용해 인수 또는 매각 자문업무를 맡겨야 할 필요성을 못 느끼는 경우가 많다”고 말했다.

그는 또“금융위기 이후 IB들이 구조조정을 진행하면서 전문 인력을 키우지 못한 것 같다”며“대기업들이M&A 일정 관리와 잠재 매수·매도자 관리 등 직접 하긴 힘든 일을 대신해줄 곳으로 IB를 고용하는 경우도 있다”고 덧붙였다.

PEF의 성장도 IB의 자리를 위협하는 요인이다. 금융위기 전후로 셀사이드(Sell Side)에서 성장한 투자은행가(I-Banker)들이 대거 PEF로 이동했고 지난 10여 년간 투자 경험과 네트워크를 쌓은 PEF들은 직접 딜을 발굴하고 투자에 나서는 단계에 이르렀다.

한앤컴퍼니, 앵커에쿼티, VIG파트너스 등은 IB와 함께 일하지 않는 대표적인 PEF들이다. 한앤컴퍼니는 한온시스템(옛, 한라비스테온공조) 인수에서 법무법인과 회계법인만 선임했으며 쌍용양회 인수도 직접 진행했다.

한 PEF관계자는“과거 같으면 IB가 기업에 접근해 회사를 매각하거나 지분 투자 의향을 받아와, PE에게 제안하는 경우가 많았지만 이제는 PE들이 투자 대상을 발굴하고 거래 협상까지 직접 담당하고 있다”고 말했다.

IB를 대신 해줄 곳도 늘고 있다. 회계법인과 법무법인의 IB 기능 강화가 대표적이다. 지난해 109건의 바이아웃 거래 가운데 76건이 회계법인으로부터 재무전략자문을 받은 것으로 나타났다. 회계법인들은 주로 외국계 IB들이 맡지 않는 중소형 거래에 참여하고 있지만 삼성과 롯데그룹간의 거래에서 EY한영이 삼성의 재무전략 자문사로 이름을 올렸다. 법무법인이 직접 거래를 발굴해 투자할 곳을 찾아 거래를 만드는 경우도 꾸준히 늘고 있다.

대신 기업들과 PE들은 IB들에게 이전보다 강도 높은 역량을 요구하고 있다. MBK파트너스가 매각 추진하고 있는 씨앤앰, 코웨이처럼 매각 방안을 찾기 어려운 사례에 대해서는 해결사 역할을, 국내 기업들의 크로스보더(Cross-border) 거래에서는 종합적인 거래 전략을, 자산 매각을 통해 재무구조를 개선하려는 기업들에게는 높은 가격에 신속히 매각할 수 있는 방안 제시하는‘해결사’가 돼야 한다는 것이다.

이미지 크게보기

이미지 크게보기