신한銀 등 대주단과 논의 시작…총 2조2000억원 규모

-

MBK파트너스가 2조2000억원에 달하는 씨앤앰 인수금융 리파이낸싱(Refinancing)에 돌입한다. 2012년 이후 두 번째다.

21일 투자은행(IB)업계에 따르면 MBK와 신한은행 등 대주단은 씨앤앰 인수금융 리파이낸싱 논의를 본격화했다. 기존 대출 만기는 오는 7월까지다. 비슷한 시기 도래하는 MBK의 펀드 만기 연장도 병행할 것으로 보인다.

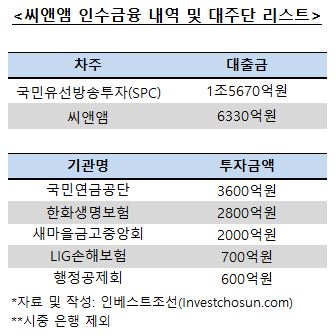

리파이낸싱 규모는 2조2000억원에 달한다. 씨앤앰 인수를 위해 설립한 특수목적회사인 국민유선방송투자가 빌린 1조5670억원의 대출금에 씨앤앰 자체 차입금 6330억원이 포함된 금액이다.

-

국내 주요 기관투자자들의 재참여 여부에 거래 향방이 달려있다. 시중 은행을 제외하면 국민연금과 새마을금고중앙회, 행정공제회와 한화생명 등 다수의 생보사들이 대주단으로 있다. 이들은 2012년 진행된 리파이낸싱 때 대출 투자자로 나섰다.

인수금융 금리가 떨어진 것이 변수다. 4년 전 적용된 인수금융 금리는 6~7%였으나 최근에는 5% 밑으로 하락한 상태다.

한 업계 관계자는 "금리가 내려가며 국민연금 등 주요 기관투자가들이 인수금융 투자 비중을 줄이려는 움직임을 보이고 있다"면서 "씨앤앰의 경우 투자 금액 비중도 큰 편이라 이들의 빈 자리를 채울 방법을 마련해야 할 것"이라고 했다.

이자비용 마련 및 매각 등 투자회수 계획도 필요하다. MBK 측은 사업권역 분할매각 카드까지 꺼냈지만 마땅한 인수자를 찾지 못하며 거래가 표류했다. 투자회수가 지연되며 지난해 말 한도대출(RCF)이 바닥을 드러냈다.

-

[인베스트조선 유료서비스 2016년 01월 21일 18:02 게재]

이미지 크게보기

이미지 크게보기