-

LS엠트론이 지분 100%를 보유한 자동차 전장부품 업체 대성전기공업 매각을 중단했다. 매각 조건을 두고 잠재 매수자들과 이견 차를 좁히지 못한 까닭이다. 재매각 추진도 미정으로 남겨뒀다. 대성전기공업을 팔아 재무구조를 개선해야할 만큼 회사 사정이 급박하지 않다는 판단에서다.

26일 LS엠트론 측은 "최근 대성전기공업 매각을 중단했으며 향후 매각 계획도 정해진 게 없다"고 밝혔다. 예비입찰에는 국내외 10곳 미만의 투자자들이 인수 의향을 내비쳤다. 지난달 말 본입찰을 진행해 매각이 성사되는 듯했지만 결론을 내리지 못했다.

M&A 업계 관계자는 "LS엠트론이 대성전기공업의 가치를 최소 5000억원 최대 6000억원까지 생각하고 있었지만 인수 후보들은 이보다 낮은 가격을 제시했다"며 "시장과 눈높이를 맞추지 않으면 인수자를 찾기 어려울 것"이라고 했다.

다른 관계자는 "가격이 기대에 못 미쳤고 급박한 위기가 있는 상황도 아니라 매각을 일시 중단하긴 했지만, 향후 시장상황에 따라 다시 매각에 나설 것"이라고 말했다.

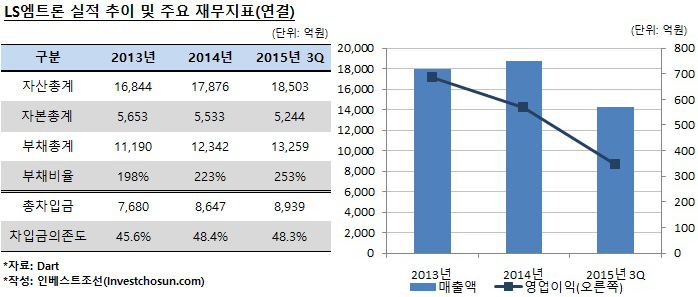

LS엠트론은 수년간 성장이 정체하고 수익성도 악화하는 양상이다. 대성전기공업의 실적은 호조를 보였지만 핵심사업 부문의 경쟁강화, 해외자회사 손실 및 높은 금융비용으로 인해 지난해 3분기말 105억원의 순손실을 기록했다. 부채비율과 차입금의존도 역시 상승세를 보이고 있다. LS엠트론은 지난해 8월부터 대성전기공업 매각을 추진해왔다.

-

한국기업평가는 본입찰 후 스페셜코멘트를 통해 "매각대금으로 차입금을 상환한다고 전제할 경우, 사업포트폴리오 측면의 부정적 효과에도 불구하고 재무구조 개선의 효과가 크게 발생해 회사 신인도에 긍정적인 요인으로 작용할 가능성이 크다"고 밝히기도 했다.

LS엠트론은 이에 대해 "작년 3분기 별도기준 부채비율이 113%로 높지 않고, 올해 순차입금과 금융비용 규모도 줄어들 것으로 예상된다"며 "대성전기공업 매각은 재무구조 개선보다는 비주력 사업 정리를 통해 핵심사업 역량을 강화하기 위한 차원인 만큼 매각 중단과 재무구조를 연결 지어 보는 것은 무리"라고 말했다.

아울러 "신용평가사의 분석도 매각대금을 재무구조 개선 용도로 써달라고 한 것이지, 매각하지 않는다고 재무구조 개선이 이뤄지지 않는다는 의미는 아니다"며 "알짜 자회사인 대성전기공업을 계속 보유할 경우 장기적으로는 영업이익이나 재무구조도 좋아질 것으로 본다"고 말했다.

이에 대해 한기평은 "대성전기공업 매각을 통한 큰 폭의 재무구조 개선이 이뤄지지 않을 경우 신용등급 하향 압력에 노출될 가능성이 크다"고 언급한 바 있다.

-

[인베스트조선 유료서비스 2016년 01월 26일 16:29 게재]

입력 2016.02.01 07:00|수정 2016.02.01 07:00

이미지 크게보기

이미지 크게보기