팬오션 이후 늘어난 차입금 부담

IPO 통해 자사주 비중 낮출 것으로 예상

-

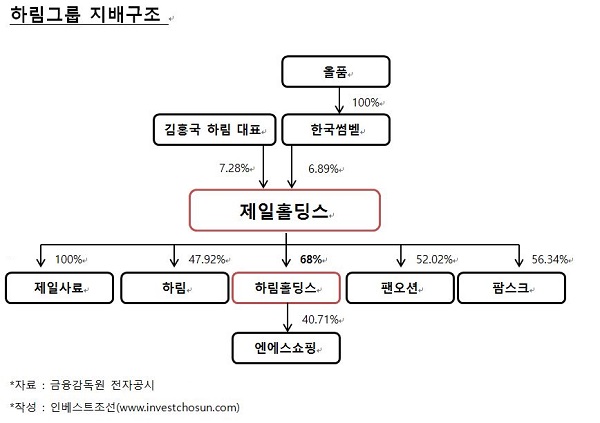

하림그룹이 제일홀딩스 기업공개(IPO)를 통해 그룹의 주요 현안 해결에 나설 전망이다. 하림홀딩스와의 시장가치 합병을 통해 옥상옥(屋上屋) 지배구조를 해결하고, 팬오션 인수금융 부담 해소에 나설 가능성이 크다는 분석이다.

하림그룹은 지난해 3월 엔에스쇼핑을 상장시킨 이후 1년도 채 지나지 않아 지배구조 최상단에 위치한 제일홀딩스의 기업공개(IPO)를 결정했다. 증권업계에선 하림그룹이 지배구조 개선차원에서 제일홀딩스 IPO를 결정했다는 해석이 지배적이다. 비효율적인 이중 지주회사 구조를 해결하기 위함이라는 것이다.

증권사 관계자는 "제일홀딩스 상장 이후 시장가치를 바탕으로 상장사인 하림홀딩스와 합병하는 방식을 택할 것으로 보인다"며 "제일모직이 IPO 이후 삼성물산과 합병한 사례와 유사하다고 본다"고 말했다.

IPO 이후 합병을 추진하면 '시장가치'가 존재한다는 면에서 법적으로 문제가 발생할 소지가 크게 줄어든다. 상장 후 주가 추이를 지켜보다 최대주주에게 가장 유리한 시점에 합병을 진행할 수 있다. 김홍국 하림그룹 회장과 한국썸벧은 제일홀딩스의 지분 14.17%를 보유하고 있다. 한국썸벧은 김 회장의 장남 김준영 씨가 지분 100%를 보유한 올품의 자회사다.

IPO로 지분 구조를 가다듬는 건 제일홀딩스의 기업가치 제고에도 유리하다. 제일홀딩스가 보유한 자기 주식은 무려 80.22%다. 이는 모두 자기자본에서 차감된다. 구주매출 등의 방식으로 자사주를 줄이면 자연히 재무구조 개선의 효과도 보게 된다. 부채비율이 낮아지며 추가적인 자금 여력도 생길 수 있다.

팬오션 인수 이후 늘어난 차입금에도 대응할 수 있다. 지난해 하림그룹-JKL 컨소시엄은 팬오션을 약 1조 80억원에 인수했다. 하림그룹의 인수주체는 제일홀딩스였다. 제일홀딩스는 8500억원 규모의 팬오션 유상증자에 참여했다. 하림그룹 측이 납입해야 할 6800억원 중 제일홀딩스가 2400억원을 직접 마련했고, 나머지 금액은 하림홀딩스 주식을 담보로 한 은행 차입으로 마련했다. 하림홀딩스 경영권 지분인 50%가 담보로 제공됐다.

하림그룹 측은 담보주식을 지난해 상장한 엔에스쇼핑 주식과 교환하기로 투자자들과 약정했지만, 법적인 문제로 무산됐다. 엔에스쇼핑이 하림홀딩스 자회사(제일홀딩스 손자회사)라 자칫 하림홀딩스 이사진이 배임 위험을 안을 수도 있었던 것이다.

제일홀딩스가 상장하면 공모 자금을 활용해 일부 차입금을 상환할 수 있다. 제일홀딩스 주식에 시장가격과 환금성이 생기며 담보 대체도 가능해질 전망이다.

이미지 크게보기

이미지 크게보기