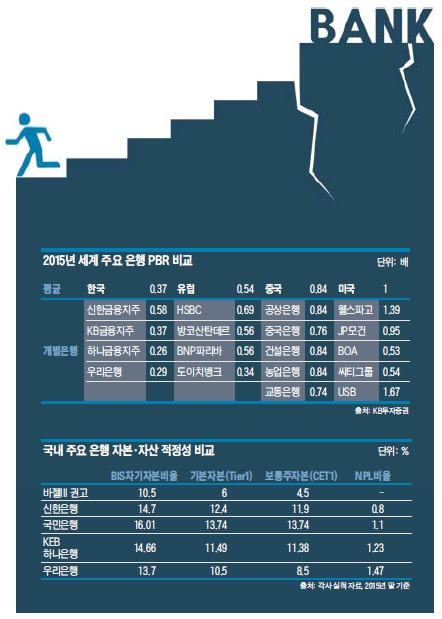

평균 PBR 0.37배로 세계 최저

수익성 낮고 주주환원에 인색

국내3대 은행 지분 67% 외국인

"외면 현실화 땐 은행들 타격"

-

"국내 은행 및 은행계열 지주에 대한 외국인 투자자들의 인내심이 한계에 달했습니다. 지금까진 행동이 없었지만 앞으로는 다를 수 있습니다." (한 대형 자산운용사 운용역)

국내 은행들의 근시안적인 주주환원정책이 스스로의 가치를 깎는 악순환의 고리를 만들어내고 있다. 당분간 영업 전망도 보수적인 상황에서 주주들까지 등을 돌리면 은행들의 어려움이 가중될 거라는 우려가 나온다.

-

현재 국내 은행들의 자본 적정성이나 여신 관리는 글로벌 업계와 비교해도 매우 뛰어난 수준이다. 지난해 말 기준 국제결제은행 자기자본비율(BIS비율) 평균은 14.7%였다. 이는 바젤위원회의 2019년 권고치(10.5%)는 물론, 미국(12.5%)·유럽(12.7%) 주요 은행 평균치보다 크게 높다. 기본자본(Tier1)비율 및 보통주자본(CET1)비율도 매우 안정적인 수준이다.

고정이하여신비율(NPL)비율도 우수한 편이다. 국내 4대 은행의 지난해 말 기준 NPL비율 평균은 1.15%였다. 지난 2014년 1.4% 대비 10% 이상 줄었다. 중국 주요 은행(1.52%) 및 유럽 주요 은행(3.8%) 대비 낮은 수준이다.

그럼에도 불구, 국내 은행의 평균 주가는 세계 최저 수준을 유지하고 있다. 국내 4대 주요 은행 및 금융지주의 평균 주가순자산비율(PBRㆍ2015년말 기준)은 0.37배에 불과하다. 이는 지난해 68억유로(약 9조3000억원)의 천문학적인 적자를 낸 도이치뱅크 수준이다. 하나금융지주와 우리은행의 PBR은 도이치뱅크보다도 낮다.

국내 은행이 이처럼 글로벌 투자자들로부터 외면받는 배경으로는 첫째로 낮은 수익성이 꼽힌다. 수익의 90.9%(2014년 기준)를 예대마진을 통한 이자이익에 의존하는 상황이 지속되고 있다. 여기에 2012년 2.10% 수준이던 순이자마진(NIM)이 지난해 1.62%로 떨어지며 타격을 입었다. 또 부실기업 증가로 인한 대손충당금 여파로 지난해 국내 시중은행 전체 순이익은 3조7000억원으로 2014년 4조3000억원 대비 14% 줄었다.

이렇다보니 국내 은행의 지난해 기준 자기자본이익률(ROE)는 6.2%에 그쳤다. 중국 주요 은행 평균(16.4%) 절반보다 낮은 수준이다. 미국 주요 은행 평균(9.9%)는 물론, 초저금리 상황의 일본 주요 은행(7.9%)에도 미치지 못했다.

한 은행 담당 연구원은 "수익성이 낮은건 결국 수익 다변화와 운용 역량 확보 노력이 부족했다는 뜻"이라며 "금융위기를 겪으며 리스크관리 부문은 강화됐지만, 수익성은 투자자 입장에서 아쉬운 부분이 많을 것"이라고 말했다.

수익성 하락 속 미비한 주주환원정책은 투자자의 실망감을 더 키웠다는 분석이다. 2014년 기준 국내은행 배당성향은 20%로 중국·호주·대만 등 아시아 주요 은행 평균 39.3%의 절반 수준에 그쳤다.

정부가 지분을 보유하고 있는 우리은행을 제외한 나머지 국내 3대 은행지주의 외국인 지분 소진율은 67%에 달한다. 주주의 3분의 2가 외국인이라는 뜻이다. 굳이 한국의 은행 주식을 들고 있어야 할 이유가 적은 투자자들이다. 이들 입장에선 수익성이 낮아 주가에 힘이 없는데 주주에게 돌려주는 몫까지 적으니 한국의 은행 주식을 보유해야 할 이유가 사라지고 있는 것이다.

이는 결국 은행들에게 독으로 돌아올 것이란 지적이다. 아직까진 자본적정성이 우수하지만, 건전성 이슈가 계속 제기되며 은행들은 앞으로도 꾸준히 자본을 확충해야할 필요성이 있다. 이 상황에서 외국인 주주들이 등을 돌리면 대규모 자본 확보는 한층 힘들어진다.

은행들도 할 말은 있다. 국내 은행 및 은행계열 지주의 배당은 최근까지도 금융감독원의 간섭을 받아왔다. 바젤III가 시행된 지난 2013년에는 금융감독원장이 공공연하게 배당 자제를 촉구했을 정도다.

금감원은 지난해 배당 등 은행의 주요 결정사항을 존중하겠다고 발표했다. 은행들도 올해들어 배당에 신경썼다는 신호를 시장에 보내고 있다. 2015년도 실적발표 후 신한금융지주와 KB금융지주는 각각 배당성향을 24%, 22.3%로 결정했다고 밝혔다. 지난해보다 높아진 수치다. KB금융지주는 이례적으로 주가 부양을 위해 3000억원 규모의 자사주 매입도 결정했다.

한 시중은행 관계자는 "금융당국에서도 올해 은행들에 배당 확대를 주문하기도 했다"며 "장기적으로 투자하는 투자자를 위해 점진적으로 배당을 높이는 정책을 펴게 될 것"이라고 말했다.

-

[인베스트조선 유료서비스 2016년 02월 21일 09:00 게재]

이미지 크게보기

이미지 크게보기