"시중은행들 자본건전성 높아 적립비율 논의는 이슈 안 돼"

-

당분간 은행의 경기대응완충자본(CCyB) 적립 부담을 덜어줘야 한다는 주장이 나왔다. 제도는 도입하되 적립비율을 '0%'에서 시작해 차츰 올려나가자는 것이다. 해외 대부분 국가가 도입하지 않은데다, 과거 금융위기와 비교해 현재 재무적 상황의 리스크가 현저히 낮다는 설명이다.

경기대응완충자본은 바젤III의 자본 규제 중 하나로, 경기 호황시 대출이 무분별하게 늘어나는 경기순응성 문제 해결을 위해 도입된 개념이다.

한국금융연구원은 26일 금융감독원 및 한국은행과 '경기대응완충자본 세미나'를 열고, 국내 경기대응완충자본 도입 방안과 해외 사례 등에 대해 토론했다.

임형석 한국금융연구원 연구위원은 "바젤은행감독위원회 회원국 중 경기대응완충자본을 이미 도입한 22개 회원국 중 홍콩(0.625%)과 스웨덴(1.0%)을 제외하고는 적립의무를 부과하지 않고 있다"며 "2019년까지 이행시기에 여유가 있고, 시스템리스크를 판단할 수 있는 판단 지표 선정의 불확실성 등을 감안해 당분간 도입 후 0%를 유지하는 게 좋을 것으로 판단한다"고 설명했다.

바젤위원회에서는 경기대응완충자본 적립비율을 판단하게 하는 주요 근거 지표로 '총신용/GDP갭(gap)'을 권고하고 있다. GDP(국내총생산) 대비 총신용 비율이 클수록 비정상적인 유동성 확대 상황으로 볼 수 있기 때문이다.

-

이미지 크게보기

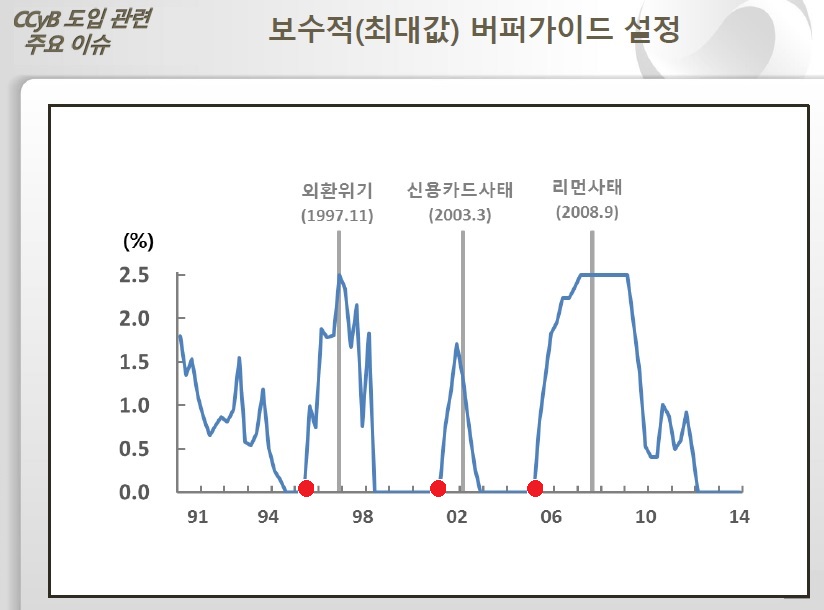

이미지 크게보기- '총신용/GDP갭'을 기준지표로 활용해 평활계수 적용한 예시(빨간 점이 경기대응완충자본 활용 시점, 출처=한국은행)

한국은행이 총신용/GDP갭을 활용해 분석한 결과, 외환위기·신용카드 사태·리먼사태 등 과거 금융위기시엔 수치가 2.5% 이상이었다. 2014년 이후는 금융위기에 비해 현저히 낮은 수준을 유지하고 있다. 한국은행은 총신용/GDP갭을 활용해 경기대응완충자본의 적용을 판단할 위기 수준은 2% 안팎이 될 때 유의미하다고 봤다.

금융감독원도 같은 지표로 분석시 2008년 금융위기 이후 현재까지 위기 상황은 아니라고 판단했다. 주가지수, 외환변동성, 부동산지표 등 보조지표를 활용해도 최근 약 5년간 시스템적 리스크는 낮다는 설명이다.

금융업계 관계자들은 경기대응완충자본이 신용위험성을 측정해 금융위기를 대비할 수 있으리라는 순기능에는 공감하고 있다. 다만, 계량적인 지표들을 정교화해 모델링할 방법, 국내 경기 특성과 경제상황에 대한 분석 방법, 기관별 소통 협의체 등 아직 합의되지 않은 부분이 산적해 있다고 평가했다.

이윤수 금융위원회 금융서비스국 과장은 "해외 경기대응완충자본 도입한 나라들도 서로 상황을 지켜보는 분위기"라며 "국제적인 경기순환 주기에 비해 국내 경기순환 주기가 짧아 특성도 다르고, 신용부문만 보기보단 거시적인 GDP와 인플레이션 연관성 부분도 분석해서 재량적으로 판단해야하는 만큼 신중한 결정이 필요하다"고 말했다.

금융위원회는 관계 기관과의 협의를 통해 3~4월 중 금융위에서 경기대응완충자본 적립비율 부과 여부를 논의하겠다고 밝혔다.

금융업계 관계자는 "사실상 국내 시중은행들은 이미 바젤3가 권고하는 자본비율을 훨씬 상회하고 있어 경기대응완충자본 적립비율이 얼마나 되느냐는 중요한 문제가 아니다"라며 "경기대응완충자본 도입 방법, 시점, 관계기관 의견수렴 등 합의가 어려워 도입여부 결정도 빨리 내리기 쉽지 않은 상황"이라고 말했다.

-

[인베스트조선 유료서비스 2016년 02월 26일 18:39 게재]