두산建 4000억원 RCPS 조기 매입 후 차환발행 추진

"두산重, 영업실적 우려...두산建 자산매각 속도내야"

-

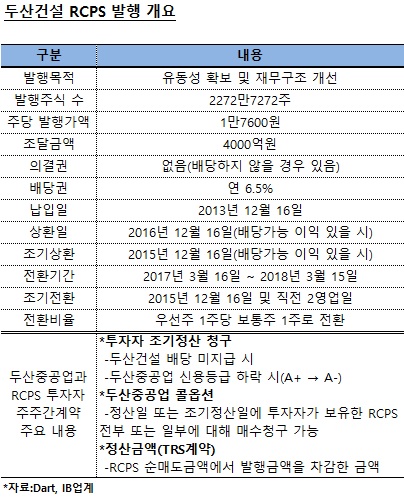

두산건설이 지난 2013년 발행한 4000억원의 상환전환우선주(RCPS)를 조기 매입한 후 같은 규모로 재발행하는 방안을 추진하고 있다. 계획대로 거래가 완료되면 두산건설의 RCPS만기는 다시 2~3년 뒤로 미뤄진다. 이같은 거래 추진 배경은 두산중공업의 신용등급 하락이다.

지난달 19일 한국기업평가가 두산중공업의 신용등급을 A0(안정적)에서 A-(부정적)으로 낮췄고, 나이스신용평가도 18일 신용등급을 떨어트렸다. 두 곳의 신용평가사에서 두산중공업의 신용등급을 A-로 조정함에 따라 두산건설 RCPS에 대한 조기 정산 의무가 발생했다.

2013년 12월 두산건설은 재무구조 개선 목적으로 4000억원 규모의 RCPS를 발행하면서 모회사인 두산중공업이 RCPS의 정산 부담을 지기로 했다. 또 만기 전에 두산중공업의 신용등급이 A+에서 A-로 하락할 경우 조기정산하기로 하는 주주간계약을 체결했다.

지난달 한기평이 등급 하향을 공시한 이후 대책을 강구해온 투자자들은 나이스신평까지 등급을 떨어트림에 따라 조기정산을 청구할 예정인 것으로 알려졌다. 두산중공업도 지난달부터 본격적으로 조기 정산 및 조기 상환 현실화에 대비를 해왔다.

-

투자은행(IB) 업계에 따르면, 두산중공업은 투자자들이 조기 정산을 요구하면 RCPS를 전액 재매입하기로 방향을 정했다. 두산중공업은 조기정산일에 투자가 보유하고 있는 RCPS 전부 또는 일부에 대해 매수청구할 수 있는 권리도 있다.

이후 두산중공업은 새로운 투자자에게 2~3년 후 만기인 RCPS를 발행할 예정이다. 역시 두산중공업이 신용을 보강하고, 현재와 비슷한 수익률(연 6.5%)을 제공하는 조건이다. 두산건설이 최근 발행주식수는 그대로 두고 액면가를 5000원에서 500원으로 낮추는 감자를 단행해 배당재원을 확보한 것도 이와 무관치 않다.

두산중공업이 RCPS를 매입하고 재발행하는 과정에서 단기적인 자금 부담은 크지 않을 전망이다. 투자자들의 조기정산요구 이후 실제 RCPS 매입까지 3개월 정도의 시간이 있고 상환과 발행이 동시에 이뤄질 것이기 때문이다. 이미 초기적인 수준의 투자자 파악에 나선 것으로 알려졌다. 절대금리 수준이 높아 투자자들이 관심을 보였다고 한다.

IB업계 관계자는 "두산건설 RCPS는 올해 12월이 만기인 까닭에 두산중공업이 어느 정도 대비를 해왔다"며 "신용등급 하락으로 조기정산부담이 생겼지면 결과적으로 보면 RCPS의 원래 만기보다 6개월 앞서 차환 발행하는 것"이라고 말했다.

두산중공업은 예정대로 오는 12월에 만기도래했다고 해도 재발행을 계획했다고 한다. 두산중공업 관계자는 "재발행이 이뤄질 것으로 보이기 때문에 재무적인 부담은 크지 않다"며 "4000억원 가운데 투자자를 찾지 못하는 RCPS에 대해서는 두산중공업이 보유할 것"이라고 말했다.

다만 2013년 12월 발행 당시 두산건설과 두산중공업에 대한 시각이 2년 여가 흐른 현재 더 악화된 점, 지난해 구조조정 이후 실적 개선 여부에 대한 확인, 두산건설의 자산 매각이 지지부진한 점 등이 RCPS 차환 발행에 부정적인 요인으로 꼽혔다.

한 크레딧 전문가는 "두산중공업의 신용등급 전망이 부정적인 까닭에 시장에서는 실질적으로 BBB+로 볼 수 밖에 없고, RCPS의 상환 부담을 질 두산중공업의 영업실적에 대한 우려도 있다"고 말했다. (주)두산이 지원 여력을 확보한 점은 긍정적이라고 평가했다.

-

[인베스트조선 유료서비스 2016년 03월 18일 21:40 게재]

이미지 크게보기

이미지 크게보기